基于EVA模型的企业价值评估应用研究

■刘 敏

运用EVA模型对企业价值进行评估是目前国外比较新的一种企业价值评估方法,在充分考虑该模型的预测期、资本成本等变量值的情况下,能够较准确地评估企业价值。该模型以企业的历史财务报表数据为依据,可操作性强,具有实践指导意义。笔者希望通过本文对EVA模型的理论来源、变量分析、应用实例以及评价等的阐述,能为我国的企业价值评估实务工作提供一些参考和帮助。

一、EVA模型的理论来源

自从1890年马歇尔首先提出不同于会计利润的经济利润概念以来,经济利润及其同义语“剩余收益”、“异常收益”一直成为众多经济学者和会计学者研究的课题之一。诺贝尔经济学奖获得者默顿·米勒和弗兰科·莫迪利亚尼从1958年到1961年所发表的《红利政策、增长和股票的价值评估》,以及《关于公司价值的经济模型》等一系列论文为经济增加值的产生奠定了现代金融财务学基础。但经济利润理论真正被用于企业管理实践,是在1989年美国斯特恩-斯图尔特公司(Stern Stewart & Co.)设计了具体计算经济利润的程序和对经理进行激励的模型,并注册了商标为Economic Value Added(缩写为EVA)的经济增加值指标之后。经济利润可以被理解为是扣除了各权益主体的利益或机会成本之后的会计利润。

二、EVA模型的变量分析过程

该模型的基本思想是认为企业的价值应包括两部分,一部分是企业的初始投资资本,另一部分是预测企业未来可实现的经济利润现值,这两部分之和为某一时点企业的评估价值。其基本公式:企业价值=投资资本+预计经济利润现值

(一)投资资本的分析

从企业资金筹措的角度来看,投资资本包括从股东和债权人筹集到的资本总和,可以表示为:

投资资本=股东权益总额+全部付息债务总额

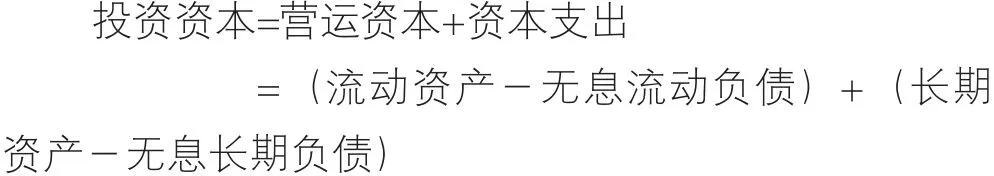

从企业经营的角度来看,投资资本又可分解为营运资本和资本支出两部分,可以表示为:

由于有息负债属于融资活动产生的现金流量,不属于经营活动产生的现金流量,因此,这里不包括在投资资本的计算中。

(二)经济利润的分析

经济利润可以通过以下公式计算得出:

经济利润=息前税后利润-全部资本费用

其中:全部资本费用=投资资本×加权平均资本成本

如果对息前税后利润再进行分析可以看出,经济利润与会计利润的最主要区别是经济利润扣除了全部资本的费用,而会计利润仅仅扣除了债务利息费用,没有扣除股权资本费用。其分析过程如下:

假设投资资本报酬率以息前税后利润作为衡量报酬的标准,息前税后利润与投资资本成线性关系,则可以得出:

经济利润=息前税后利润-全部资本费用

=投资资本×投资资本报酬率-投资资本×加权平均资本成本

=投资资本×(投资资本报酬率-加权平均资本成本)

三、EVA模型的应用实例

根据某服装生产企业公布的2002年12月31日的资产负债表、2002年度的利润表及利润分配表和相关的财务报表资料摘录的数据,该企业预测今后五年销售增长率为6%。为了简化计算分析,假设未来五年该企业的息前税后利润增长率等于销售增长率,企业的加权资本成本为10%,并保持不变,每年投资资本的增长率也为6%,五年后企业保持稳定状态持续经营,用EVA模型评估该服装企业2002年的价值为419.24万元,其数据资料和计算过程如表1所示。事实证明,2003—2008年该企业的实际经营状况与预测情况基本一致,在一定程度上说明了EVA模型对我国企业价值评估实务工作具有重要的实践意义。

四、EVA模型的评价

EVA模型的优点在于经济利润具有计量单一年份价值增加的特点,并且从股东角度定义企业利润,即只有当企业的税后净利润高于投资的机会成本时才是真正盈利的,它综合考虑了企业的投资决策、业绩考核和激励制度。其缺点在于经济利润计算过程中涉及的会计调整项目至今在学术界仍存在较多争议;对未来经济利润的预测同样带有一定的主观假定性;如果采用本文中上述公式计算经济利润,则假设息前税后利润与投资资本成线性关系可能不符合企业的实际情况。2008年以来全球金融危机的爆发,使得建立在经济相对稳定预测基础上的EVA模型的应用价值受到了巨大的挑战,这就要求我们在应用EVA模型对企业价值进行评估时必须注意以下几个方面:

1.更加关注评估目的。根据不同的评估目的选择适当的评估方法。进行企业价值评估的目的有很多,有主动的引进战略投资者、增资扩股、并购重组等,也有被动的产权转让、被增资扩股、被并购重组等,这时就需要分析企业进行价值评估的目的,一般EVA模型多用于企业主动性的价值评估目的,而较少用于企业被动性的价值评估目的。

2.合理确定预测期。EVA模型的预测期长短随行业背景、管理部门的政策以及企业评估活动环境不同而有所差别,例如高科技企业的预测期可能是3年,钢铁行业的预测期可能是10—20年,根据人们多年实践经验的总结,通常将预测期定为5年或10年。在目前经济形势剧烈波动的情况下,应根据被评估企业自身收益稳定情况、所处行业发展态势、宏观经济政策导向等合理确定预测期,以提高企业价值评估结果的准确性。

表1 EVA模型计算表 单位:万元

3.合理确定折现率。运用加权资本资产定价模型计算折现率时除了要考虑β值的合理测算外,还必须考虑经济波动风险溢价,使折现率更符合实际经济情况。

4.建立健全企业经济利润指标评价体系,为EVA模型的推广应用做好基础数据准备工作,使这一先进的企业价值评估模型能在我国的评估实务工作中充分发挥用武之地,提升我国企业价值评估的水平。

《清韵》 陆萍

[1]P·S·萨德沙纳姆编.兼并与收购[M].北京:中信出版社、西蒙与舒斯特国际出版公司,1998.

[2]S·戴维·杨(S·David Young),斯蒂芬·F·奥伯恩(Stephen·F·O′Byne)著.EVA与价值管理——实用指南[M].北京:社会科学文献出版社,2002.

[3]郜志宇.经济剧烈波动下的企业价值评估.中国市场,2011.5.

[4]李延喜,等.基于EVA的企业价值评估模型研究.科技与管理,2011.1.