当前我国货币政策效果分析

□文/李 叶 杜丽颖

(河北经贸大学研究生学院 河北·石家庄)

次贷危机以来,中国货币当局将从紧的货币政策调整为“适度宽松”的货币政策。但随着大规模的信贷投放,这使得广义货币供应量M2增速呈持续上升态势。扩张的货币政策通过信贷渠道流入市场,刺激经济的同时,使得资产价格上涨,进一步加大了资本市场泡沫甚至通货膨胀。显然,我们在制定货币政策时并没有把资产价格尤其是房地产价格考虑在内。然而,由于资产价格尤其是房地产价格的波动相对比较频繁,且对宏观经济形势的影响较大,我们在制定货币政策时应充分地考虑资产价格尤其是房地产价格。

国内外在此方面的研究评述,总体来说,认为资产价格与货币政策之间存在相关性。IrvingFisher(1911)在《货币的购买力》一书中就提出货币政策的制定者应该致力于稳定包括资产价格如股票、债券和房地产及生产、消费和服务价格在内的广义的价格指数。Aoki,Proudman和Vlieghe通过研究英国的房地产价格,得出房地产价格在货币政策传导机制中起到了极为重要的作用,且政策对房产投资的影响较小,对消费的影响更大。上海财经大学金融学院、上海财经大学现代金融研究中心主编的《2003中国金融发展报告》中对于中国货币政策资本市场传导有效性的实证分析,认为中国资本市场能够有效地将中国货币政策的信息传导到中国实物经济。孙伯良、于贇以此为基础,通过格兰杰因果性检验进一步论证了货币政策对资本市场的有效性。董亮、胡海鸥通过分析股票市场与房地产市场的投资和消费效应,认为我国货币政策对资产价格的传导是有效的,但是通过资产价格对实体经济的传导是不通畅的。Case,quigley和Shiller在财富效应角度,认为房地产价格上涨大于股票价格上涨带来的财富效应。董亮、胡海鸥通过分析股票市场与房地产市场的投资和消费效应,认为我国货币政策对资产价格的传导是有效的,但是通过资产价格对实体经济的传导是不通畅的。Filardo(2001)在其论文《货币政策是否应对资产泡沫做出反应:一些实证结果》中证明了即使我们不能有效地区分资产价格中的泡沫因素和基本面因素,但是让货币政策对资产价格做出反应仍然是有利的。

本文在此基础上通过实证分析,探讨我国货币政策调整与HPI、CPI之间的相关性,使政府货币政策的制定建立在更为科学的基础之上,从而进一步提高我国货币政策的有效性。

一、目前国际上主要的货币政策操作规则

1、货币数量规则(单一规则)。通过规范货币量供给方式来稳定宏观经济波动,这样的政策操作程序或原则被称为货币数量规则。从费雪交易方程式到现代货币主义,货币数量的变化都被认为是导致经济波动的关键因素。费雪方程式MV=PT中,货币流通速度是由变化缓慢的制度因素决定的,可视为常数;交易总量T与产出水平保持一定的比例,也是大体稳定的,所以P主要取决于M。要使价格稳定,必须使货币量与总交易量保持一定比例。该规则的核心思想是,为了保证物价稳定,货币当局所要做的就是根据经济增长率和通货膨胀率建立一个稳定的货币存量增长率,不管什么情况都要保持这一增长率。该规则以物价稳定为政策目标,货币供给为中介目标。

2、泰勒规则。泰勒(Taylor,1993)对美国、英国以及加拿大等国货币政策实践的研究发现,在各种影响物价水平和经济增长率的因素中,实际利率是唯一能够与物价和经济增长保持长期稳定相关关系的变量,因此,我们应该以实际利率作为实施宏观调控的主要手段,泰勒认为应保持实际短期利率稳定和中性政策立场,当产出缺口为正(负)和通胀缺口超过(低于)目标值时,应提高(降低)实际利率。也即强调央行制定政策时应将利率水平保持中性,使之对经济既不起刺激作用也不起抑制作用,其目的在于形成一个稳定的利率环境,避免利率波动与经济走势的背离扰乱经济运行。而且利率指标的相关性、可测性和可控性都优于货币供应量指标,泰勒规则通过将长期通胀目标具体化,提供了一个调整利率的准则,它既秉承了单一规则的主旨精神,又具有其所不具有的灵活性,因此受到广泛的重视。

3、凯恩斯主义的反周期规则。在经济出现下降时,需要通过政府财政政策的扩张来弥补“有效需求的不足”,而货币政策则需要配合政府的财政政策来降低人们的灵活性偏好,同时降低利率来减少政府财政扩张成本;反之,财政和货币政策需要做反向操作。所以,当金融危机爆发时,政府迅速采取扩张的货币政策。

二、我国货币政策基于HPI与CPI的效应分析

1、样本选择与数据来源。计量分析中所采用的数据主要来自中国国家统计局网站。数据样本期为 2009~2010年。其中,M0、M1、M2 为自变量,以房地产价格指数(HPI=房屋销售价格指数)和居民消费价格指数(CPI)为因变量来分析货币政策变化对两种价格指数的影响效果,进而为我国制定相关货币政策提出优化建议,以提高货币政策效果,减少及防范资产泡沫的发生。本文所采用的统计分析软件为Eviews6。

2、实证研究

(1)HPI与货币政策相关性分析

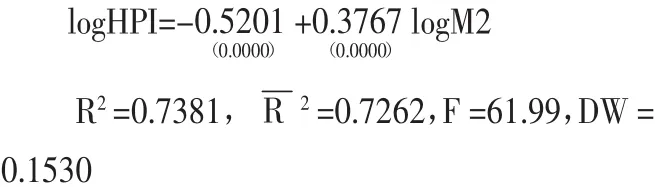

由此可以看出,模型的整体拟合效果很好,且其整体显著性水平较高;参数估计值M2在t统计量5%的检验水平上显著。由此可以看出,房地产价格指数(HPI)与M2存在显著的正相关关系,而与M0、M1的相关性不甚明显。

(2)CPI与货币政策相关性分析

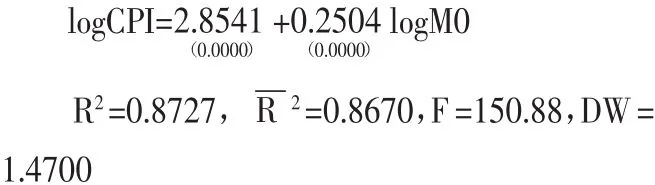

该模型无论是其整体拟合效果还是显著性水平都很好,参数估计值M0在t统计量5%的检验水平上显著,M0的增加与居民消费价格指数(CPI)显著正相关,然而 CPI与 M1、M2无明显相关关系。将模型1和2进行对比,不难发现:影响CPI的货币供给量主要是M0;而影响HPI的因素主要为广义货币供给量M2。

3、效果分析。自2009年信贷调控以来,M2由2009年初的496135.31增长到2010年末的725851.79,在此期间M0由41082.37增长到44628.17。当然,在此期间,货币政策也一直处于适度宽松状态(2009年货币政策实为宽松货币政策,10年调节为适度宽松型货币政策)。

以上研究表明,通过我国的扩张型货币政策调节刺激经济的同时,也使得物价及房地产价格水平急剧扩张。然而,货币政策主要是通过M2对房地产市场产生影响。而且单从统计数据来看CPI价格指数由2009年年初的98.4上升到年末的105.1;而HPI由2009年年初的98.7增长到2010年末的106.4。显然货币政策对HPI的影响效果大于其对CPI的影响效果。

究其原因,其一,随着我国经济的发展和金融市场的不断完善,货币不再大量进入商品市场去购买商品。相反,越来越多的货币被资本市场吸纳,大量流进资本市场去追买股票、债券、基金等金融资产。且近年来人民币升值预期使得海外的投资投机加剧,房地产价格和股票价格越来越偏离其内在价值。与此同时,提高了货币的流动性,在这种情况下,央行的货币政策的制定也就越来越与现实经济运行状况相偏离,使得金融资产对货币政策效应产生较大影响;其二,随着资金向资本市场的流动,在财富效应作用下,必然促进居民消费的增加和企业投资的扩大,从而使社会资金对物价构成的冲击减小。即M0对CPI的影响较大,而M2对其无明显影响;另一方面,过多资金投资于金融产品,分流了大量银行信贷资金,造成银行对实体经济部门的投资和生产的资金供应不足,对信贷传导机制形成一定阻碍作用,从而影响了货币政策的传导和实施效果。

三、结论

在运用货币政策工具对宏观经济进行调控时,货币当局应该充分考虑到房地产市场高涨或萧条对货币政策效力的冲击和影响,积极采用相应的政策措施抵消房地产市场对货币政策效力产生的消极影响。然而从长期来看,修正目前以货币总量为中介目标的货币政策操作框架可能是不可避免的,但由于目前我国还没有一个指标可以完美地取代货币供应量作为货币政策的中介目标,在短期内,我们还是应当着眼于金融体制的改革来推动货币调控机制的改革和完善。货币政策当局在设定货币政策时应该充分考虑到房地产市场对货币政策的传导作用,合理利用房价变动对于居民消费与企业投资的正向推动作用,尽量避免或抵消房价变动产生的消极作用。

[1]崔建军.中国货币政策有效性问题研究[M].北京:中国金融出版社,2006.1.

[2]陈军,钱皓.我国资本市场与货币市场关联性分析[J].财经科学,2005.2.

[3]刘诗林.影响我国货币政策效果的因素分析[J].财经界,2008.3.

[4]丁晨,屠梅曾.论房价在货币政策传导中的作用[J].数量经济技术经济研究,2007.11.

[5]张晓慧.关于货币政策和资产价格[J].财经,2009.15.