企业并购对企业成长的影响及其机理分析

杜传忠,郭树龙

(1.南开大学 经济与社会发展研究院,天津 300071;2.南开大学 经济学院,天津 300071)

一、引 言

现代市场经济条件下,企业成长的途径主要有两条:一是通过内部资源积累实现内生性成长;二是通过企业并购①从并购的实证研究看,一般都集中在兼并、收购和要约收购事件上。资产重组的概念在国内资本市场已经被广泛使用,被约定为四大类:股权转让、资产剥离、资产置换和兼并收购,其中兼并收购是指上市公司用现金或者股票对外收购、兼并其他企业,包括收购目标公司资产的行为,本文研究的并购就是指兼并收购行为。实现外部扩张。相比之下,后者是实现企业快速成长的最有效的途径。美国著名经济学家施蒂格勒在评价兼并对美国企业成长的作用时曾明确提出,“没有一个美国大公司不是通过某种程度、某种方式的兼并而成长起来的,几乎没有一家大公司主要是靠内部扩张成长起来的”[1]。正因为如此,绝大多数企业都将实现企业成长作为进行并购的主要目的,正如哈贝等研究表明的,在参与并购的公司中,超过80%的公司将“成长”列为首要因素[2]。当今国际产业的竞争,也是企业成长性之间的竞争,通过企业并购提升中国企业的成长率,是增强中国产业国际竞争力的重要途径。

国外对并购影响企业成长的研究主要集中在以下两个方面:一是直接研究并购对企业成长的效应。Cosh 等[3],Mueller[4]和 Kumar[5]发现并购对企业成长存在显著的负向影响。Odagiri和 Hase 也发现在并购发生3年后并购也不能提高企业成长率[6]。Park和Jang研究餐饮行业的并购得出,并购企业成长性在并购3—5年后与非并购企业成长性趋于一致[7]。同样,Hoshino[8],Taketoshi[9]研究了日本公司并购,发现并购对企业成长有一种正向效应。我们以前直接研究并购对企业成长的效应的结论是矛盾的,这与许多研究使用了事件研究法有关,其研究结果依赖于选取的时期。二是研究并购和企业规模关系。Moeller等研究发现规模小的并购者往往有正向收益,而规模大的并购者有负向收益[10]。Asquith等也发现被并购者与并购者规模的比率对并购绩效有直接影响[11]。Park和Kim检验了餐饮行业的吉布莱特法则是否成立,并加入了并购效应,研究发现对最小有效规模以下企业,并购是达到规模经济,实现企业成长的一种有效战略,但并不能证明最小有效规模以上大企业在并购后能实现持续成长[12]。

近年来,随着我国市场竞争的不断加剧,企业并购活动日趋频繁,并购规模不断增大,2006—2009年累计交易额达9 109亿元,是2002—2005年累计交易额225.03亿元的40多倍[13]。关于并购效应的研究,国内学者主要从以下三个方面进行分析:一是关于并购对企业绩效的影响,冯根福和吴林江认为,上市公司并购绩效从整体上有一个先升后降的过程,不同并购类型在并购后不同时期内业绩不相一致[14]。李善民等进一步研究发现交易溢价、行业相关性、相对规模、收购比例、第一大股东持股比例等都是影响并购绩效的主要因素[15]。二是关于并购对企业效率影响,李心丹等研究发现,并购活动总体上提升了上市公司的经营管理效率,同时并购后的几年内继续保持着绩效稳步提高的趋势[16]。三是关于并购对公司价值的影响,张新认为,并购重组为目标公司创造了价值,而对收购公司股东却产生了负面影响[17]。周小春和李善民研究表明,现金收购、收购比例高和并购后的资源整合程度高等有利于并购价值创造,行业相关度仅对并购价值创造有正的间接影响,而员工对并购的抵制不利于并购价值的创造[18]。

从总体上看,目前国内外学者关于并购对中国企业成长影响的研究还相对较少,特别是对于不同的并购类型及并购特征等对企业成长的影响差异的研究就更少。现实中并购对企业成长的影响是一个十分复杂的经济过程,不同的并购动机、并购战略选择、并购方式及其特征等对企业成长的影响都是不同的,并且并购后企业的资源整合、组织文化协调等也是影响并购后企业成长的重要因素。从以上方面入手揭示并购对中国企业成长的作用机理,在此基础上进一步分析并购对企业成长的影响,是我国现阶段并购研究有待深化的重要问题。本文在借鉴国内外有关研究的基础上,运用中国上市公司数据,具体考察不同并购类型对企业成长的影响差异,并对并购特征影响企业成长的机理进行分析,在此基础上得出企业并购影响我国企业成长的基本结论,并提出相应的对策建议。

二、变量选取与模型构建

(一)样本选取

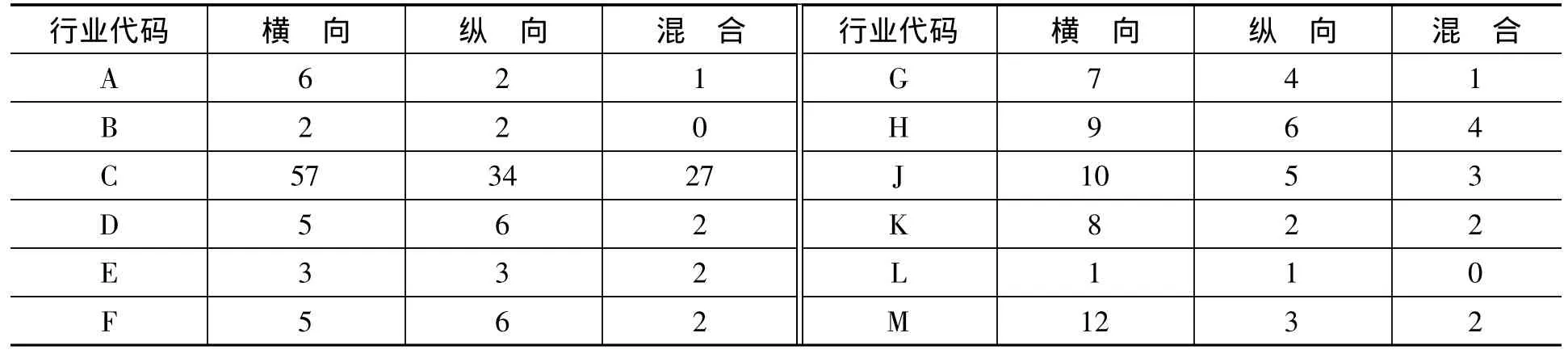

所有的并购事件样本来自国泰安《中国上市公司兼并收购、资产重组数据库 (CSMAR)2005》。财务数据和其他数据来自于CCER金融数据库、Wind数据库及上海证券交易所网站、深圳证券交易所网站。本文中的并购活动是指资产收购或股权收购。并购事件的样本的选取遵循以下原则①不能完全排除企业并购前与并购后发生的并购可能对企业成长产生的影响。:一是交易金额大于500万元;二是并购公告时间完整,交易须在2005年完成;三是收购公司不属于金融行业 (即SIC代码为I开头);四是若并购在当年发生两次及两次以上,以最大交易金额的那次为准。根据以上标准对样本进行筛选,并排除了少数不可获得全部变量的数据样本,本文最后得到245个样本。根据研究需要,按照《上市公司行业分类指引》的行业划分标准,对所选样本的不同并购类型进行分类,从中可大致看出目前我国企业并购所呈现出的主要类型和行业特征 (如表1所示)。

表1 企业并购行业特征及并购类型

关于数据选择时间,本文选择的是2005年企业并购的数据,主要原因:一是并购对企业成长作用的显现有一个过程,只有考察并购前后若干年的企业成长特性才能把握这一作用;二是本文重点研究并购对企业成长的作用,有必要排除重大经济波动或冲击对企业成长的影响,2008年爆发的全球金融危机无疑对中国经济和企业成长产生了重大影响,为剔出这一影响,企业成长选择的是2002—2008年的数据。

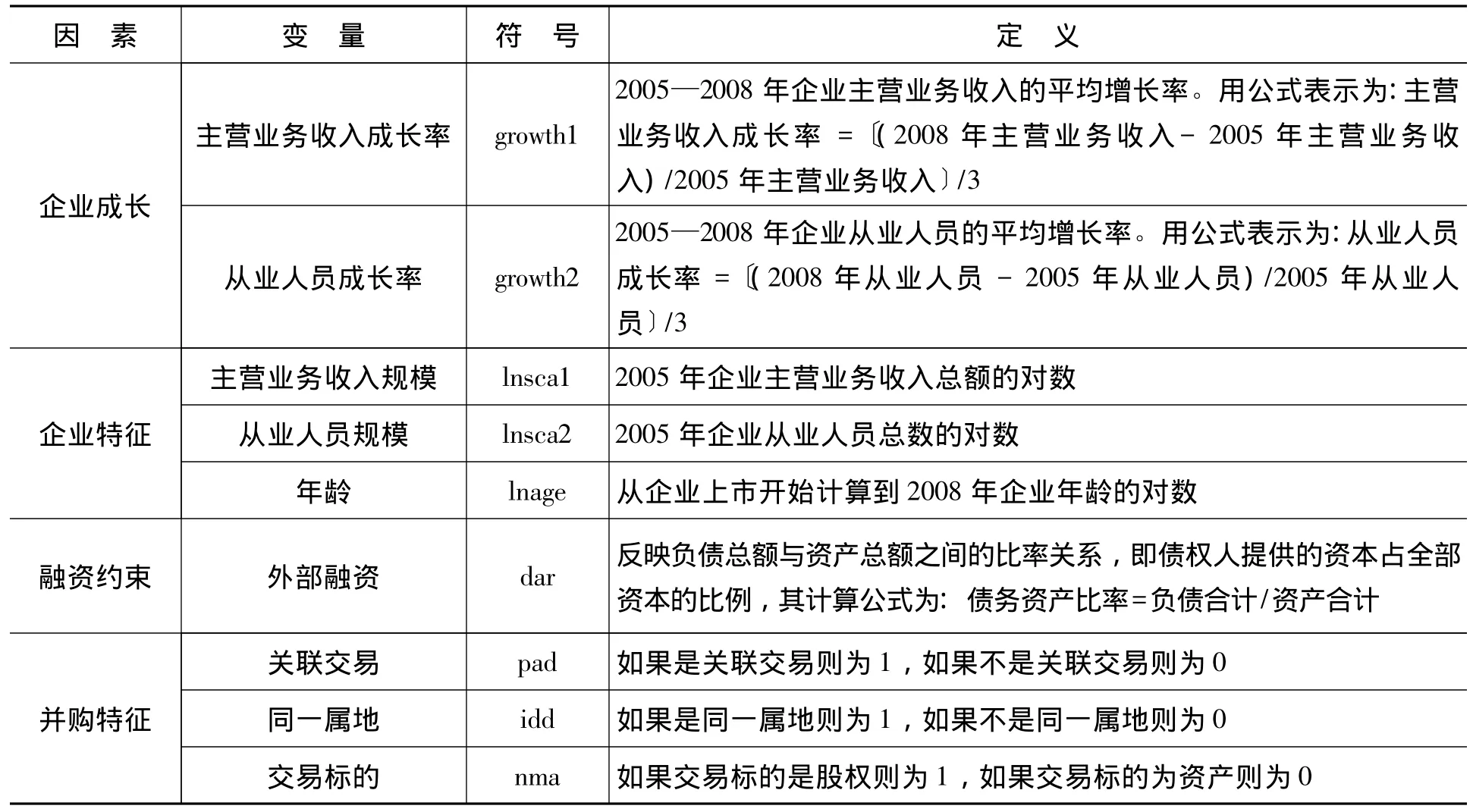

(二)变量定义及描述

本文所选变量的含义及统计描述可见表2、表3所示。

表2 变量的符号及定义

表3 变量的统计描述

企业成长:一般用营业收入 (主营业务收入)、从业人员或总资产 (净资产)的增长率来衡量,①Delmar(1997)分析前人研究文献发现30.1%的文献用销售额增长率表示企业成长性,29.8%文献用从业人员增长率表示企业成长性。本文主要以主营业务收入的增长率来衡量企业成长,因为主营业务收入不仅能表示企业成长,还能体现企业的绩效。同时,为兼顾模型分析的全面性和稳健性,以从业人员增长率衡量企业成长。

企业特征:主要包括企业规模和企业年龄。企业规模分别用2005年企业主营业务收入总额和从业人员总数的对数表示。关于企业规模与企业成长的关系,国外大量实证研究表明,二者之间存在显著的负相关性。企业年龄以截止到2008年公司上市累积年数的对数表示。国外许多文献验证了企业年龄和企业成长之间也存在负向关系。

外部融资:用资产负债率表示,反映负债总额与资产总额之间的比率关系。许多学者实证检验了融资约束与企业成长之间的关系,发现融资约束或者其滞后期与企业成长存在显著的负相关性[19-20]。而Oliveira和Fortunato实证研究发现,融资约束对企业成长的作用是正向的,但不显著[21];Nunes和Serrasqueiro检验了服务业大企业融资约束对企业成长率存在显著的正向关系[22]。沈坤荣和张成研究发现,尽管总负债与中国上市企业成长之间的关系不显著,但长期负债 (长期负债与总资产之比)对企业成长存在正向关系[23]。

并购特征:以关联交易、同一属地和交易标的表示。一方面,从理论上说,关联交易的并购有利于降低企业交易成本,保证合同优先执行,从而有利于并购后企业的成长。但李善民等[15]、吴超鹏等通过实证分析却得出关联交易、同一属地与并购企业绩效之间并不存在显著的相关性[24]。另一方面,关联交易的并购也可能是运用行政力量撮合而成的交易,这种在非市场竞争条件下形成的交易价格及发生的其它不公平情况,可能抑制并购后企业的成长。从并购企业的属地看,若并购企业与被并购企业属同一属地,则有利于降低企业之间资源整合的成本,从而有利于并购企业的成长。

(三)模型构建

1.不同并购类型企业成长性分析

从历史上看,发达国家先后经历了以横向并购、纵向并购、混合并购、金融杠杆并购和全球跨国并购为主要特征的五次并购浪潮,这足以证明并购已成为企业成长的重要方式。西方并购理论认为,企业并购对企业成长具有协同效应、市场势力、规模经济和风险规避等正向效应;但另一方面并购对企业成长也存在一定的负向效应,如过度支付假说、过度自信假说、自由现金流量说等。彭罗斯认为,企业内生增长和以并购为方式的外部扩张都能实现企业的成长,差别在于二者实现企业成长的轨迹不同[25]。而恰恰是这种差别,使得并购能在短期内建立额外的生产能力,迅速提高企业产量,也可使企业较快突破结构性壁垒,特别是在成长期市场,机会窗口打开的时间有限,若不能及时扩大生产能力,抢占市场,快速推进企业成长,就难以取得领先优势[26],而内生增长往往不具备这种时间战略优势。

企业并购包括横向并购、纵向并购和混合并购。横向并购有利于形成规模经济,可导致并购后企业市场势力增加和成本降低。对企业成长而言,横向并购也存在一定的风险,表现在并购公司和被并购公司在经营理念、企业文化等方面的差异或冲突影响了企业协同效应的发挥,不利于企业资源有效整合,快速实现企业成长。纵向并购可有效节约交易成本,获取专用性资产,包括特殊的原材料、专利技术和专业技术人员等,有效消除上下游垄断市场势力,规避政府管制。但另一方面,纵向并购也会在一定程度上降低上下游交易的灵活性,引致双方之间的相互依赖性增强,从而不利于企业成长。混合并购有利于实现企业多元化发展,分散企业经营风险。但企业进行跨行业并购存在较大的经营风险,如果企业进入一个较陌生的领域,难以把握新行业的市场动态变化,且由于专用性,企业以前累积的人才、专业技术和社会关系等重要战略资源,很难在新的经营领域有效发挥作用,而且容易分散企业在核心领域的资源优势,不利于企业保持主要领域的竞争优势。

综合以上分析并根据企业并购的实际,本文假定:横向并购的成长性优于纵向并购、混合并购的成长性;而纵向并购的成长性又优于混合并购的成长性。

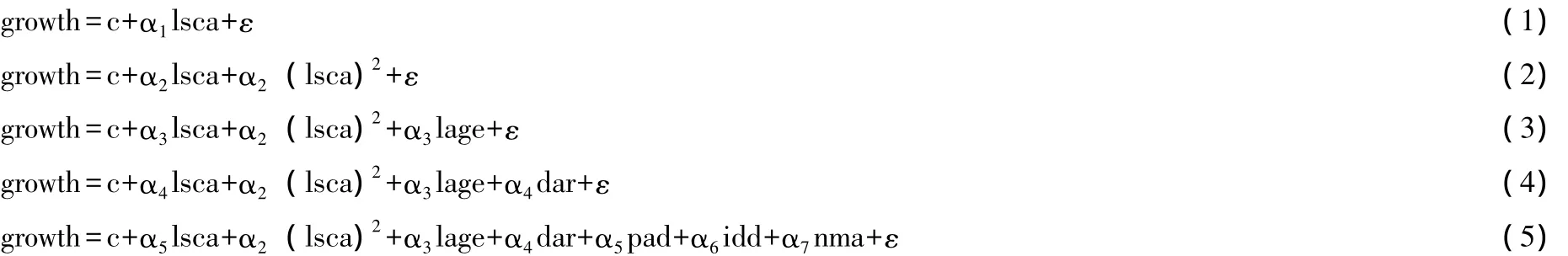

2.并购企业成长性影响因素的实证模型

本文重点考察并购特征对企业成长的影响,故可在吉布莱特企业成长法则的模型基础上设计本文模型。吉布莱特于1931年研究了法国不同产业中的不同规模的企业成长,认为企业成长是一个随机过程,不同规模的企业成长率并不因其规模不同而有所差异,也即是说企业的成长率独立于其规模水平,这一法则也被称为比例效应法则 (The Law of Proportional Effect)。

本文设定以下计量经济模型,检验采取外源成长模式吉布莱特法则是否成立,并进而考察并购特征对企业成长的影响。

(四)估计方法的选择

本文选择了分位数回归估计法,①Koenker和Bassett于1978年最早提出了分位数回归方法,它使用残差绝对值的加权平均最小化的目标函数,故不易受极端值影响。在特殊情况下,如果θ=0.5,则为“中位数回归”,这即是众所周知的最小绝对离差估计量 (Least Absolute Deviation(LAD)),它比均值回归 (OLS)更不易受到极端值的影响,因而也更加稳健[27]。因为在研究企业成长方面该方法比最小二乘法更有优势。用普通最小二乘法 (OLS)进行估计,只能表明各种影响因素的边际变动对企业成长率的均值影响,而难以识别这些因素对企业成长条件分布的各个分位点所产生的影响,并且也很难处理一些离群值[27]。Coad和Rao也证实了标准最小二乘法的正态分布误差假设对于电子计算机会计数据库 (Compustat)中的数据不成立[28],正如Stanley等、Bottazzi和Secchi研究发现其企业成长率遵循了厚尾分布,并且在这种研究背景下,高成长性企业本身作为离群值不能剔除它们,而应值得详细研究[29-30]。

假设条件分布y︱x的总体q分位数y是x的线性函数,即:

由于分位数回归的目标函数带有绝对值,不可微分,一般用线性规划方法 (Linear Programming)解,亦可用自助法 (Bookstrap)进行计算。

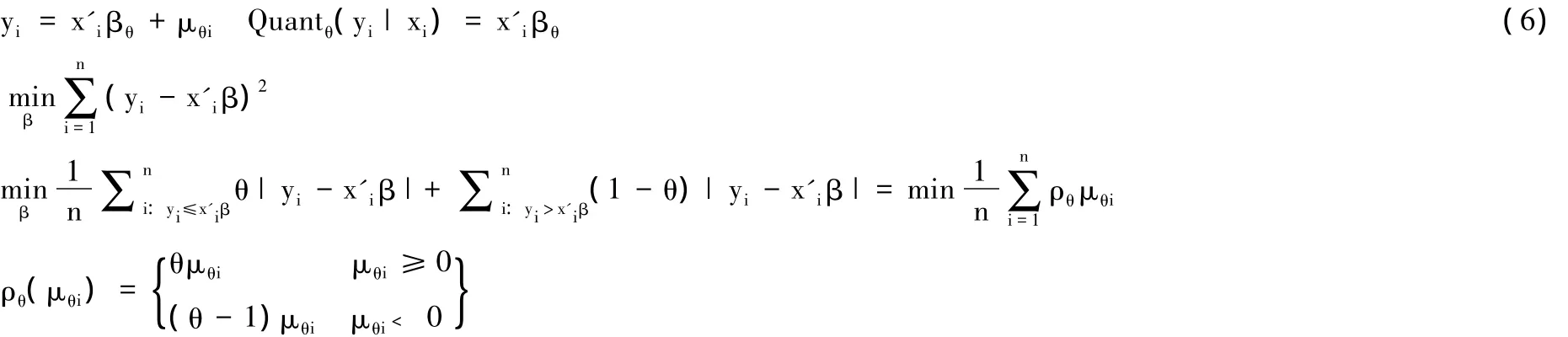

应用Jarque-Bera、Shapiro-Wilk和Shapiro-Francia统计量分别检验以主营业务收入和从业人员表示的企业成长率是否服从正态分布。在Jarque-Bera检验中,若偏度值 (Skewness)大于0,则分布是右偏的;若偏度值小于0,则分布是左偏的;若一个分布的峰度值 (Kurtosis)大于3,则该分布的两侧尾部比正态分布的两侧尾部要“厚”,称为厚尾分布;若一个分布的峰度值小于3,则该分布的两侧尾部比正态分布的两侧尾部要“薄”,称为薄尾分布。企业成长率偏度、峰度及正态分布检验的结果见表4所示。

表4 企业成长率偏度、峰度及正态分布检验

从检验结果看,Jarque-Bera、Shapiro-Wilk和Shapiro-Francia检验都在1%的显著水平上强烈拒绝企业成长率服从正态分布的原假设。企业主营业务收入成长率的偏度值为11.34,其分布是右偏的;其峰度值为156.86,远大于3,表明企业成长率遵循厚尾分布,同样以从业人员表示的企业成长率也存在相同的特征。

三、计量结果及其分析

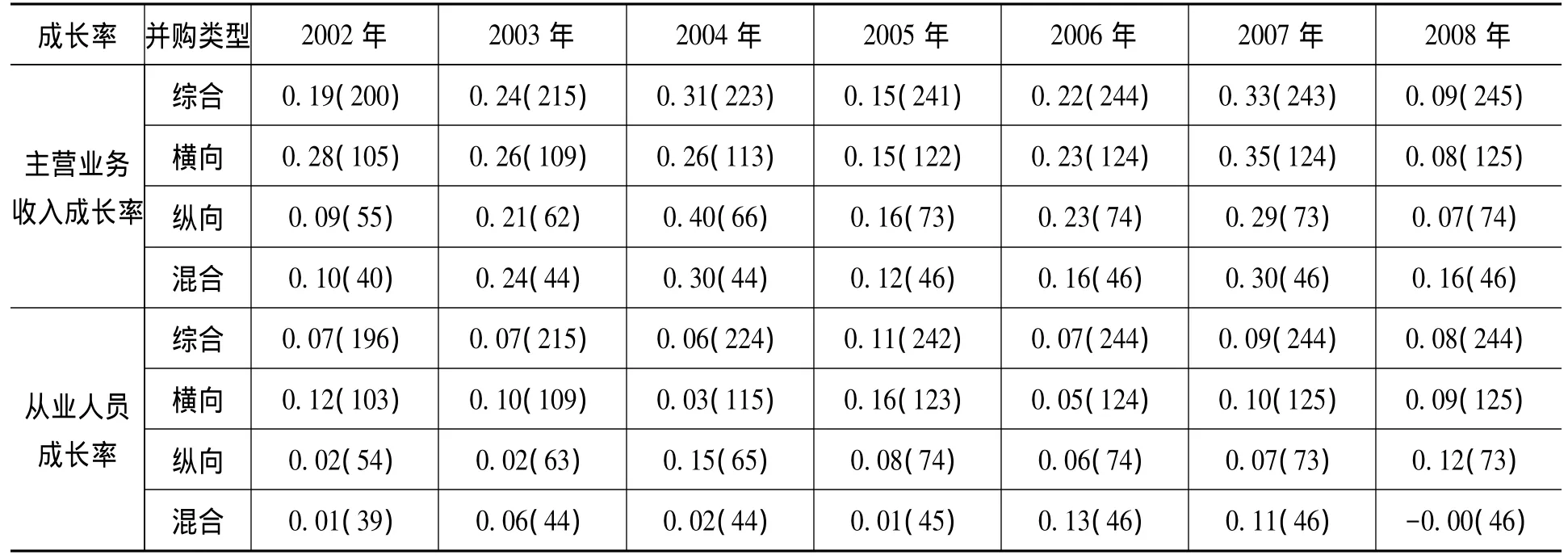

(一)并购前后及不同并购类型的企业成长分析

从表5可以看出,企业并购后成长性显著提高,但有下降的趋势。不论是主营业务收入表示的企业成长率还是从业人员表示的企业成长率,在企业并购后都有了显著的增强,但二者之间的差异性也很明显。从主营业务收入企业成长率看,并购当年企业的成长率为0.15,明显比并购前企业的成长率 (0.31)有所下降,并购两年后企业成长率增加到0.33,已明显超过了并购前企业的成长率,进行设备、厂房和土地等资产标的收购时,投产需要时间,且面临着资源整合等问题。因此,并购提高企业主营业务收入需要一定的时间,但随着资产设备陆续投产,企业内部资源整合不断推进和调整,并购效应逐渐显现,企业的成长性逐渐增强。但到并购后第三年企业的成长率又下降到0.09,这与2008年世界金融危机的影响有关,这次危机使得国内大量企业主营业务收入大幅减少。从从业人员表示的企业成长率看,并购当年企业成长率为0.11,明显比2004年的0.06要大,随后企业的成长率虽有所下降,但仍比并购前企业的成长率明显提高。这可能是由于被并购企业的人员归入到并购企业中,使得并购后企业人员迅速增加的缘故。

表5 并购前后及并购类型企业成长率比较

从不同并购类型对企业成长的影响看,以主营业务收入企业成长率来分析,并购当年及随后一年纵向并购企业的成长率略超过横向并购,但随着企业资源整合的推进,横向并购企业的成长率明显超过了纵向并购。纵向并购在并购当年及一年后企业的成长性要强于混合并购,但以后逐渐发生逆转,混合并购的企业成长性又超过了纵向并购。在现阶段中国上市公司的混合并购中,多数企业通过并购进入到房地产或与房地产相关的行业,这可能是导致混合并购企业的成长性强于纵向并购企业成长性的原因。综合地看,横向并购企业的成长性明显强于另外两类并购企业的成长性。从从业人员表示的企业成长率看,三种并购类型的企业成长性差异并不显著,但混合并购企业成长性的波动性较大,尤其是到了2008年,混合并购的企业成长性从2007年的0.11下降到了-0.00,这一迅速下降趋势与2008年金融危机有关,其使得企业大量裁员,企业从业人数迅速下降。

(二)并购后企业成长性的主要影响因素分析

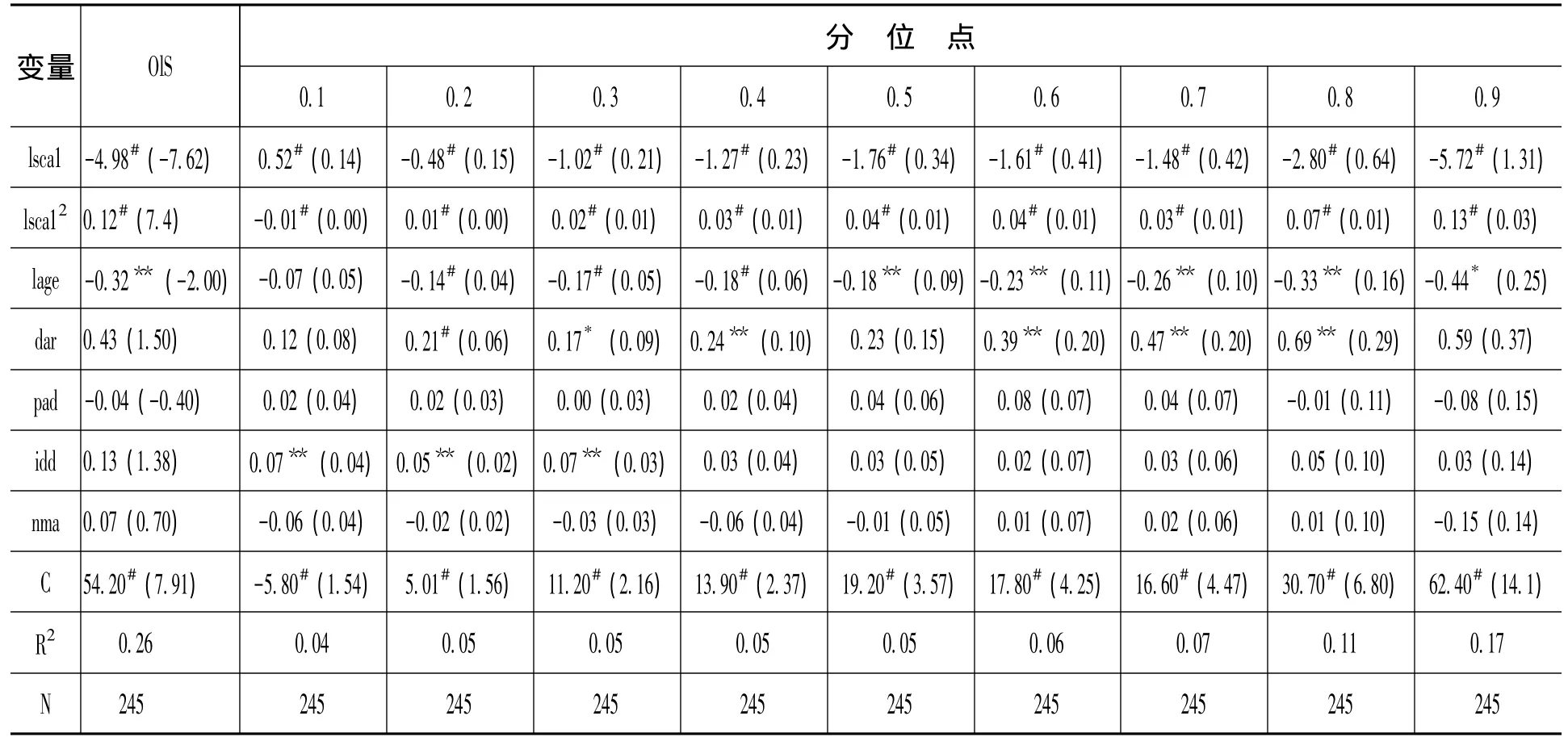

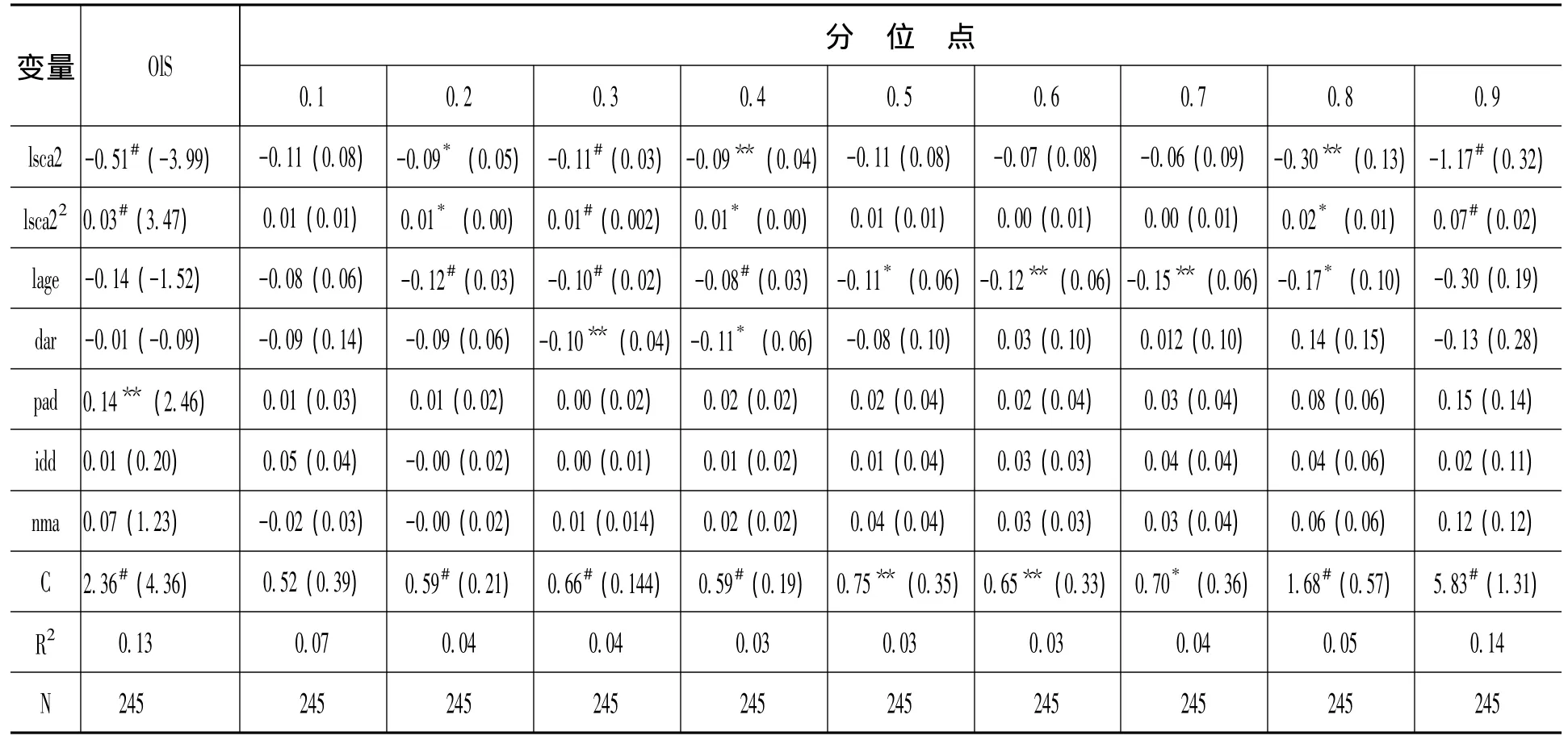

以主营业务收入和从业人员表示的企业成长率分位数回归结果分别见表6、表7所示。

从最小二乘法 (OLS)计量结果看,企业规模与企业成长具有显著的负相关性,这表明企业成长并不是随机的,中小企业比大企业增长得更快。实证结果还表明,并购后企业的成长率与企业规模的平方项呈明显的相关性,这与Goedhuys和Sleuwaegen研究所得结论相同[31]。分位数回归结果不完全支持吉布莱特法则。规模及其平方项系数对企业主营业务收入成长率的影响在各个分位数方程中均显著,且规模系数从0.10分位点的0.52增加到0.80分位点的-2.80,而在0.90分位点更上升到-5.72,这表明随着分位点的上升,企业规模变动对企业成长率的各个分位数的边际影响逐渐增加,也即是说,对于增长越快的企业,企业规模的制约作用越大。由此可得,OLS给出的规模影响 (-4.98)高估了企业规模对收缩企业成长的制约作用。规模及其平方项对企业从业人员成长率的两端分布影响较显著,而对中间分布的影响不显著。企业的主营业务收入成长率和从业人员成长率都与企业年龄之间存在显著的负相关,且随着分位数的增加,企业年龄的分位数回归系数呈现逐渐上升趋势,即企业年龄对并购后高成长性企业的影响明显大于高收缩性企业,Jovanovic对这一现象从理论上进行了分析,认为新进入企业之所以比已在位企业成长得更快就在于其干中学的效应更明显[32]。

表6 主营业务收入成长率的分位数回归结果

表7 从业人员成长率的分位数回归结果

对于外部融资对企业成长的影响,除了在0.10、0.50、0.90分位点外,外部融资对企业主营业务收入成长率均存在显著的正向影响,且这种影响是逐渐增加的,外部融资系数从0.20分位的0.21增加到0.80分位的0.69。这表明,最小二乘法低估了企业负债对企业成长的影响,同时也表明负债对并购后高成长企业主营业务收入增长率的影响更为显著。外部融资能给并购企业带来充足的资金,对并购后企业资源的整合起着较重要的作用,同时还可增加管理层的激励,有利于约束经营者的行为,防止其盲目过度投资,有利于降低股权代理成本,提高公司经营绩效。

关联交易对企业主营业务收入成长率和对从业人员成长率的影响都不显著。尽管最小二乘法结果证实关联交易对企业从业人员成长率存在显著的正向影响,但分位数回归结果表明这种正效应在所有分位点上并不显著。企业同一属地系数在主营业务成长率的0.10、0.20和0.30分位点上显著为正,这意味着企业同一属地并购特征能够有效抑制企业规模的收缩。尽管资产标的、股权标的在负债风险、税收、政府审批和影响第三方权益方面存在差异,并购前需要权衡两种交易方式,以降低收购的成本,但实证结果表明交易标的对企业主营业务收入成长率和从业人员成长率均不显著,其不是影响企业成长的重要因素。总体上看,关联交易、企业同一属地等并购特征不是影响企业成长的主要因素。并购作为影响企业成长的一种重要力量,可能对当期企业成长的影响较显著,但当并购企业为达到协同的潜力面临着文化整合和执行计划的挑战,企业规模简单地增加并不能保证后续时期企业持续发展[33]。在某种程度上,许多公司合并后反映的仅仅是账面上公司财产的转移,并没有创造出新的生产能力。并购后企业能否实现持续成长可能更多取决于并购企业的内在能力包括资源整合、文化协调及经营管理制度的调整等。因此,要加强对人力资源、技术和固定资产等有形资产的整合,提升核心竞争力。同时,更要注重企业文化以及经营管理制度的整合,特别要克服以前独立企业文化差异,塑造共同的价值观念,发挥软要素在并购后企业经营中的重要作用。

四、研究结论及对策建议

本文的计量分析结果表明,企业并购是促进企业成长的重要因素,尤其是在并购发生后的2—3年内其对企业成长的推动效应更明显。不同并购类型对企业成长的影响有所不同:在以主营业务收入表示的企业成长率中,横向并购对企业成长的作用远大于纵向并购和混合并购,纵向并购和混合并购对企业成长的作用差异并不明显,但纵向并购企业成长性的稳定性要高于混合并购。在以从业人员表示的企业成长率中,三种类型的并购对企业成长的作用差异性并不显著,相比之下横向并购企业成长率更加稳定,纵向并购和混合并购的成长率波动性较大。

我国并购后企业的成长性并不遵从Gibrat法则,即企业规模与企业成长之间存在显著的负向关系,而且企业规模的平方项也与企业成长之间存在显著的关系。同样,企业年龄与从业人员成长率和主营业务收入成长率之间都存在着显著的负向关系,并且随着分位数的增加这种效应也相应显著增强。外部融资是推动并购后企业高成长的重要因素。关联交易、同一属地和交易标的等并购特征并不是影响并购后企业成长的重要因素,主要原因在于并购后企业资源的整合、企业文化的协调等可能是影响并购后企业成长更为重要的因素。

在现代市场经济条件下,企业并购是实现企业成长的重要途径,特别是在国际金融危机之后,新一轮的企业并购正在我国许多行业展开。对于企业经营者而言,在通过企业并购实现自身快速成长过程中,首先,要加强对并购前企业状况的评估,要对自己以及目标公司所处的产业发展前景、经营状况、财务状况进行全面分析,合理评估自身能力,明确并购目标并选择适宜的并购方式,审慎确定竞价的合理范围。其次,高度重视并购后资源的整合和组织管理结构的调整。资源的整合重点是强化技术、人力资源整合,强化企业负债之间的整合,以提高企业筹资能力。经营管理的整合重点是加强战略管理和组织结构的协调。再次,加强并购后原市场的整合和新市场的开拓,以有效应对并购后可能带来的产能的迅速膨胀。

[1]乔治·J.施蒂格勒.产业组织和政府管制[M].潘振民译,上海:上海三联书店,1989.

[2]马克思·M.哈贝,佛里茨·克劳格,麦克·R.塔姆.并购整合——并购企业成功整合的七个策略[M].张一平译,北京:机械工业出版社,2003.

[3]Cosh,A.D.,Hughes,A.,Lee,K.,Singh,A.Institutional Investment,Mergers and the Market for Corporate Control[J].International Journal of Industrial Organization,1989,7(1):73-100.

[4]Mueller,D.C.Mergers and Market Share[J].The Review of Economics and Statistics,1985,67(2):259-267.

[5]Kumar,M.S.Growth,Acquisition Activity and Firm Size:Evidence from the United Kingdom[J].Journal of Industrial Economics,1985,33(3):327-338.

[6]Odagiri,H.,Hase,T.Are Mergers and Acquisitions Going to Be Popular in Japan too?An Empirical Study[J].International Journal of Industrial Organization,1989,7(1):49-72.

[7]Park,K.,Jang,S.Mergers and Acquisitions and Firm Growth:Investigating Restaurant Firm[J].International Journal of Hospitality Management,2011,30(1):141-149.

[8]Hoshino,Y.The Performance of Corporate Mergers in Japan[J].Journal of Business Finance & Accounting,1982,9(2):153-165.

[9]Taketoshi,R.A Study on the Mergers in Japanese Manufacturing Industry[DB/OL].University of Tsukuba,Japan,1984.http://www.jhchapman.com/main.htm.

[10]Moeller,S.B.,Schlingemann,F.P.,Stulz,R.M.Firm Size and the Gains from Acquisitions[J].Journal of Financial Economics,2004,73(2):201-228.

[11]Asquith,P.,Bruner,R.F.,Mullins,D.The Gains to Bidding Firms from Merger[J].Journal of Financial Economics,1983,11(1):121-139.

[12]Park,K.,Kim,J.The Firm Growth Pattern in the Restaurant Industry:Does Gibrat’s Law Hold?[DB/OL].http://m3.ithq.qc.ca/collection/00000149.pdf#page=394.

[13]安青松.我国上市公司并购重组发展趋势[J].中国金融,2011,(11):55-56.

[14]冯根福,吴林江.我国上市公司并购绩效的实证研究[J].经济研究,2001,(1):54-68.

[15]李善民,曾昭灶,王彩萍,朱滔,陈玉罡.上市公司并购绩效及其影响因素研究[J].世界经济,2004,(9):60-67.

[16]李心丹,朱洪亮,张兵,罗浩.基于DEA的上市公司并购效率研究[J].经济研究,2003,(10):15-24.

[17]张新.并购重组是否创造价值?——中国证券市场的理论与实证研究[J].经济研究,2003,(6):20-29.

[18]周小春,李善民.并购价值创造的影响因素研究[J].管理世界,2008,(5):134-143.

[19]Moore,W.,Broome,T.,Robinson,J.How Important Are Cash Flows for Firm Growth in Barbados?[J].Journal of Eastern Caribbean Studies,2009,34(3):1-18.

[20]Leitão,J.,Serrasqueiro,Z.,Nunes,P.M.Testing Gibrat’s Law for Listed Portuguese Companies:A Quantile Approach[J].International Research Journal of Finance and Economics,2010,37(1):147-158.

[21]Oliveira,B.,Fortunato,A.Firm Growth and Liquidity Constraints:A Dynamic Analysis[J].Empirica,2008,35(2):293-312.

[22]Nunes,P.M.,Serrasqueiro,Z.M.Gibrat’s Law:Empirical Test of Portuguese Service Industries Using Dynamic Estimators[J].The Service Industries Journal,2009,(29):219-233.

[23]沈坤荣,张成.中国企业的外源融资与企业成长——以上市公司为案例的研究[J].管理世界,2003,(7):120-126.

[24]吴超鹏,吴世农,郑方镳.管理者行为与连续并购绩效的理论与实证研究[J].管理世界,2008,(7):126-133.

[25]伊迪丝·彭罗斯.企业成长理论[M].赵晓译,上海:上海三联书店,上海人民出版社,2007.

[26]张良森,章卫东.企业成长过程中的战略重心变化[J].当代财经,2006,(7):108-111.

[27]张维迎,周黎安,顾全林.高新技术企业的成长及其影响因素:分位回归模型的一个应用[J].管理世界,2005,(10):94-112.

[28]Coad,A.,Rao,R.Innovation and Firm Growth in High-Tech Sectors:A Quantile Regression Approach[J].Research Policy,2008,37(4):633-648.

[29]Stanley,M.H.R.,Amaral,L.A.N.,Buldyrev,S.V.,Havlin,S.,Leschhorn,H.,Maass,P.,Salinger,M.A.,Stanley,H.E.Scaling Behavior in the Growth of Companies[J].Nature,1996,379(2):804-806.

[30]Bottazzi,G.,Secchi,A.Common Properties and Sectoral Specificities in the Dynamics of U.S.Manufacturing Companies[J].Review of Industrial Organization,2003,23(3):217-232.

[31]Goedhuys,M.,Sleuwaegen,L.High - Growth Entrepreneurial Firms in Africa:A Quantile Regression Approach[J].Small Business Economics,2010,34(1):31-51.

[32]Jovanovic,B.Selection and the Evolution of Industry[J].Econometrica,1982,50(3):649-670.

[33]汪国银,江慧.企业家社会资本与企业并购的关系研究[J].经济与管理,2012,(10):77-81.