IPO初始回报与创业投资参与的研究——基于我国创业板的实证研究

刘媛媛,黄 卓,何小锋

(1.北京大学经济学院;2.北京大学国家发展研究院中国经济研究中心 北京 100871)

一、引 言

创业投资(Venture Capital Investment)是一种以私募方式募集资金,以股权投资的方式将其投入具有高成长潜力的未上市的创业企业[1],并通过提供管理服务参与企业的经营,以期获取企业成功后的高资本增值的一种资本投资方式。创业投资不仅能够提供资本,而且还提供被投资项目需要的管理、财务、战略规划等各种服务,有助于中小企业提升公司价值和公司绩效[2],创业投资成为了金融市场中一个独特的投资渠道。

随着我国中小企业板和创业板的设立,创业投资也迎来了巨大的发展机会。2009年10月,深圳证券交易所正式设立了创业板,创业板市场在2009年10月30日正式开市交易。创业板市场的建立使我国资本市场向多层次资本市场的发展方向又迈出了重要一步。由于创业板市场相对主板市场和中小板市场上市门槛更低,这就为很多中小企业、新兴高科技行业,尤其是那些具有自主创新的、颇具成长性的高科技企业开通了更为广阔的融资渠道。创业板的建立也为创业投资的退出渠道提供了更多的选择。创业投资以其高风险、高回报的特性吸引了大量的资本,帮助其实现了资本的跨越式增长,与此同时,创业投资也赚取了可观的收益。创业板的建立促进了创业投资行业的发展,进而为中小企业的发展提供了支持,最终推动我国经济的发展。

本文在回顾国际学术界关于创业投资在企业IPO中作用理论研究的基础上,通过实证分析方法,对我国创业板上市的153家公司进行研究,从市场的角度研究有创业投资参与的企业在上市时是否得到了投资者的认可,实现了较高的IPO初始回报。论文研究创业投资在中小企业发展过程中所起作用,以期为我国创业投资的发展进行理论探讨,同时对我国股票市场的投资者进行投资决策时也有一定的参考意义。

本文结构安排如下,第一部分为引言,介绍研究的问题和意义,以及研究方法和研究过程,第二部分概述国际学术界关于创业投资在企业IPO中作用的理论研究,第三部分通过实证分析方法研究企业IPO初始回报与创业投资之间的关系,第四部分总结本研究的结论。

二、文献综述

创业投资活动包括四个阶段,在筹资阶段,创业投资家从投资者募集资金,建立创业投资基金或创业投资公司;在投资阶段,创业投资家完成对创业企业的初步筛选、审慎调查、价值评估,与创业企业谈判并签订投资协议,将风险资本投入创业企业;在管理阶段,创业投资家通过参加被投资企业董事会、协助被投资企业的战略决策、协助被投资企业进行后续融资等方式对被投资企业进行增值管理;在退出阶段,创业投资家通过上市、收购与兼并、清算等方式退出被投资企业,并将投资收益分配给创业投资基金或创业投资公司的投资人[4]。

长期以来,国际学术界关于创业投资在企业IPO中的作用有着不同的看法,在成熟的资本市场中,主要可以归纳为以下三种效应。

(一)证明说(Certification hypothesis)

Megginson 和 Weiss[5]运用配对的方法,通过比较美国1983~1987年间VC参与与非VC参与的企业,表明VC参与的公司IPO有较低的初始回报和发行费用,由此提出了“证明说”,即创业投资机构为了保护自己作为IPO市场投资者的声誉而把IPO的价格定得离企业内在价值更接近,从而抑价率较低,即IPO初始回报较低。这个假说认为,VC面临着一个两难困境:一方面他们想把IPO的价格尽量定高,以获取较大的短期收益;另一方面,太高的定价会损害VC在投资者和金融市场上的声誉。所以,VC在市场上的声誉越高,或者说,它想维持的声誉越高,越会将价格定的离企业内在价值更近。通常在IPO的过程中,第三方认证被引入以确保发行成功,承销商和审计机构往往充当第三方认证人。而创业投资机构来实施第三方监督更为恰当。首先,相对于其他中介机构而言,创业投资机构通常在董事会中占有席位,与管理团队的关系更加密切持久,因此对发行公司的情况也更加了解。其次,创业投资机构具有认证效应,能有效地减少发行人、承销商与投资者之间的信息不对称,从而使得IPO的价格定得离企业内在价值更接近,使其IPO的初始回报较低。

(二)监督说(Monitoring hypothesis)

Barry,Muscarella,Peavy 和 Vetsuypens[6]对美国1978~1987年间上市的公司IPO市场表现进行了研究。研究表明,有VC参与的公司在发行之后的第一个季度末吸引了更多的机构投资者,并且吸引了更高质量的承销商和审计师参与IPO,发行费用方面也低于没有VC参与的公司。从而得出,VC参与的企业比同期上市的没有VC参与的企业具有更高的质量,即“筛选说”。另外,他们认为,即使这些企业在VC参与之前不一定比其他企业具有更好的质量,在VC参与之后,VC的监督监管作用使得这些公司的质量得到提升,即“监督说”。在创业投资机构的监督监管作用下,VC参与的企业 IPO的价格定得离企业内在价值更接近,因此IPO初始回报更低。

(三)逐名效应说(Grandstanding hypothesis)

创业投资机构的利润来源于通过募集资金并投资企业而获得的高额收益。已有大量理论和实证研究表明声誉和业绩对筹集资本有重要作用。逐名效应说认为一些年轻和欠缺经验的创业投资机构为了博取声誉,会过早地将企业推向上市,从而加重IPO抑价,表现为更高的初始回报。Gompers[7]研究表明,那些欠缺经验的创业投资机构参与的企业比有经验的创业投资机构参与的企业在IPO时具有更高的抑价度,即更高的初始回报。因为创业投资机构必须在资本市场上募集后续资金以持续经营下去,尤其在欠缺经验的情况下,要依靠IPO记录提升自己的声誉。因此,为了募集下一期资金,当前项目的成功上市对于提升创业投资机构声誉来说是至关重要的。因此他们为了尽快使被投资企业上市,愿意牺牲一部分利益,降低发行价,因此这些企业的IPO初始回报较高。

上述三种效应主要是成熟的资本市场中创业投资在企业IPO中的作用,而我国的资产市场尚未成熟,有其特殊性。我国创业投资对企业IPO初始回报影响的研究还很少,已有的研究也是随着深圳中小板上市公司的增多逐渐展开,而由于我国创业板开启时间较短,有关创业板市场创业投资对于企业IPO初始回报影响的实证研究则几乎没有。

三、实证研究

(一)样本选取与数据来源

本文以我国2010年12月31日前在创业板上市的153家公司作为研究对象,分析上市公司IPO初始回报与创业投资之间的关系,选取和处理这153家公司2007~2009年的数据,数据来源于wind资讯以及个股的招股说明书。论文根据创业板上市公司首次公开发行时的招股说明书中关于发行人股本情况的股东介绍为依据,得出创业投资参与公司情况。对于一家公司同时有多家创业投资公司入股,将每家创业投资公司所占股份加总,得出创业投资所占公司股份的百分比。同时,考虑到对于持有公司很小股份的创业投资,其并没有足够的动机和能力参与公司的经营管理和决策,另外从后面的数据统计与分析中可以看出,有VC参与但比例小于5%的公司仅有8家,数量很少,不会对结果有明显影响,因此在实证过程中选取5%为界定是否有创业投资的最低标准。

(二)变量定义

本文采用企业上市首日股价涨跌幅作为衡量企业IPO初始回报的变量(Initial)。其他变量包括公司规模(以总资产自然对数Lasset来衡量);公司上市时年龄(Age),即公司成立日至上市日的年限;股份发行比例(Rate),即发行量占总股本的百分比;企业上市日的上证指数收益率(Return);净资产收益率(Roe);公司资产负债率(Dar);以及创业投资虚拟变量(Dvc),若创业投资占公司股份≥5%,则Dvc=1,若没有创业投资参与,或虽有创业投资参与但占公司股份<5%,则Dvc=0;虚拟变量Reputation,高声誉承销商Reputation=1,低声誉承销商Reputation=0。对于上市公司承销商声誉的判断,依据公司上市当年该券商的总承销金额,排名在前二十的被定义为高声誉的承销商,其余的则被定义为低声誉的承销商。

论文对创业板上市公司的行业进行了划分,在证监会行业分类的基础上,将创业板上市公司的行业分为六类,分别为电子,生物医药,信息技术,材料(石化,塑料,金属等),制造业(机械、设备、仪表等),其他(食品,服务业,印刷等)。

(三)数据统计与分析

表1是创业板上市的153家样本公司上市首日股价涨跌幅(Initial)、2007~2009年总资产(Asset)、利润总额(Profit)、净资产收益率(Roe)、资产负债率(Dar)均值、股份发行比例(Rate),公司上市时年龄(Age)和企业上市日的上证指数收益率(Return)的描述性统计。可见,样本公司上市首日平均股价涨跌幅为50.73%,最大值为209.73%,最小值为-9.91%。总资产、利润总额均值分别为31503.14万元和4765.70万元,净资产收益率、资产负债率均值分别为34.96%和40.22%。股份发行比例均值为22.19%,最大值为25.97%,最小值为5.05%。企业上市日的上证指数收益率均值为-0.09%,最大值为2.26%,最小值为 -5.16%。公司上市时年龄均值为9.67年,最大值为23.67年,最小值为4.47年。

表1 样本公司上市首日股价涨跌幅、Asset、Profit、Roe、Dar、Rate、Age、Return 统计

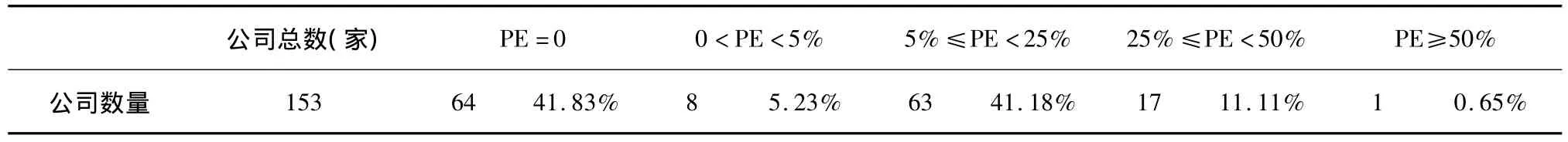

表2是样本公司中VC参与比例统计,在153家样本公司中,共有64家公司PE=0,占公司总数量的41.83%;在有VC参与的公司中,PE参股比例最多的是5%至25%之间,共有63家公司,占公司总数量的41.18%;而VC参股比例大于等于50%的仅有一家公司。

表2 样本公司中VC参与比例统计

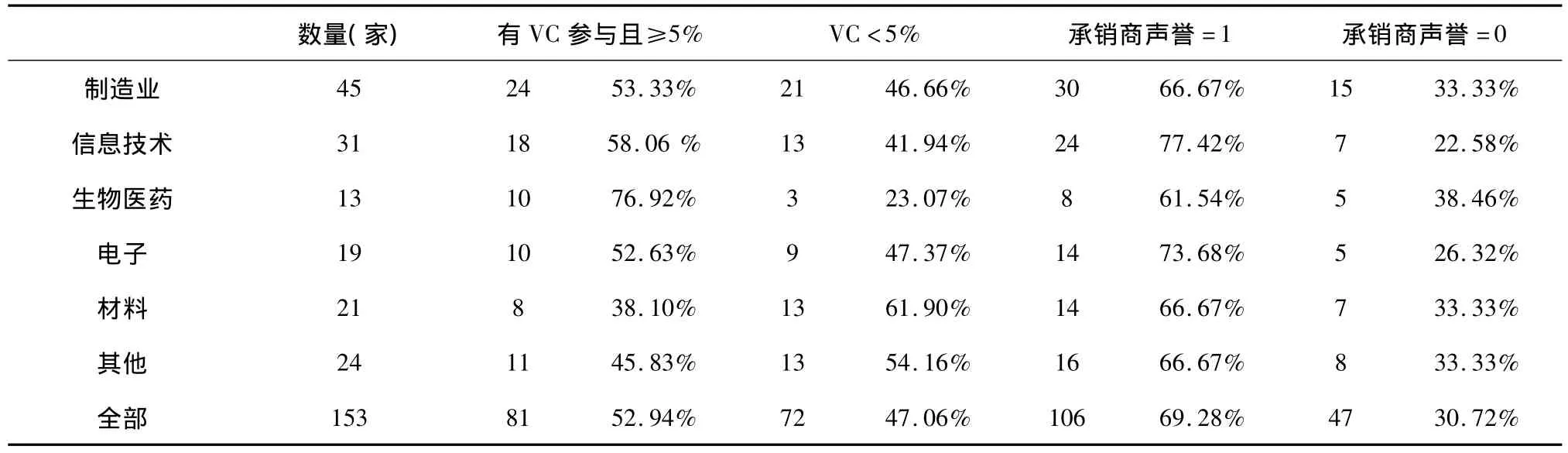

表3是根据行业分类的样本公司中创业投资参与和承销商声誉情况的统计。从表3中可以看出,在153家样本公司中,有81家公司有VC参与且股份比例大于等于5%,占公司总数量的52.94%;有72家样本公司VC比例小于5%,占公司总数量的47.06%。有VC参与且股份比例大于等于5%的样本公司中,VC参与最多的是生物医药公司,占公司总数量的76.92%,VC参与相对较少的是材料公司,占公司总数量的38.10%。在153家样本公司中,有106家公司为高声誉承销商,占公司总量的69.28%,有47家为低声誉承销商,占公司总量的30.72%。

表3 根据行业分类的样本公司中VC参与、承销商声誉情况统计

(四)实证分析及结果

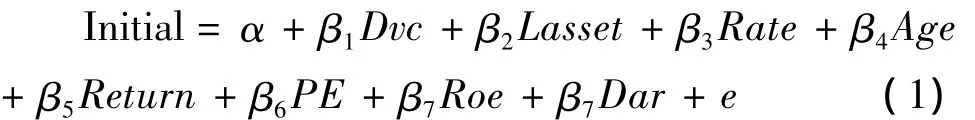

为了研究企业IPO初始回报与创业投资之间的关系,在实证研究阶段,本文利用STATA9统计软件,采用最小二乘法对企业上市首日股价涨跌幅百分比(Initial)与各解释变量进行线性回归分析,设定回归模型如方程(1),其中总资产、净资产收益率、资产负债率数据均为2007~2009年均值。

回归结果见表4,企业IPO初始回报与Dvc在10%的置信水平下显著正相关,也就是说,有创业投资参与的企业IPO初始回报显著高于没有创业投资参与的企业IPO初始回报。回归表明,两者相关系数为10.86,说明VC的参与使企业上市首日股价涨跌幅提高10.86%。

从表4还可以看出,IPO初始回报与公司规模在5%的置信水平下显著负相关,即公司规模越大,IPO初始回报越小。回归结果显示两者相关系数为-12.10,也就是说,公司总资产规模增加一倍,公司上市首日股价涨跌幅降低8.39个百分点①ΔInitial%=[12.10*ln(2asset)-12.10*ln(asset)]%=[12.10*ln2]%=8.39%。这可能是由于创业板上市公司均为中小企业,在这些中小企业中,与规模相对较大的企业相比,规模小的企业通常被认为是投机性大且具有股本扩张、易并购等题材,这种高预期往往会诱使更多投资者来购买,股票交易更加活跃,从而导致较高的初始回报[8]。IPO初始回报与股份发行比例(发行量占总股本的百分比)在1%的置信水平下呈现显著的负相关关系,即股份发行比例越大,IPO初始回报越小,且相关系数为-3.06,表明股份发行比例增加10%,IPO初始回报降低30.6%。股份发行比例越低,即流通比例越低,通常股票流动性更大,而且往往更利于庄家控盘,所以二级市场对此类股票给予了一定的升水,但一级市场存在刚性,发行价格上升的幅度不及二级市场,从而形成了较高的初始回报[9]。在5%的置信水平下,IPO初始回报与公司上市时年龄显著负相关,且系数为-2.03,即公司上市时年龄小一年,IPO初始回报提高2.03%。这与一些研究得出的结论两者不存在显著的相关性不符[10],这种负相关性可能是由于企业上市时成立时间越短,发展速度更快,从而具有较高的初始回报。IPO初始回报与企业上市之日的上证指数收益率在5%的置信水平下显著正相关,相关系数为4.73,即企业上市日的上证指数收益率提高1%,IPO初始回报提高4.73%。这是因为当市场处于牛市中时,一般所有的股票都有一定程度的升水,但由于发行价定价的刚性,其增长的幅度跟不上二级市场的幅度,造成初始回报增加,因此两者存在显著的正相关关系。IPO初始回报与发行市盈率在10%的置信水平下显著负相关,即发行市盈率越大初始回报越小。因为发行市盈率越高,意味着定价较高,从而使得初始回报较低。IPO初始回报与净资产收益率在1%的置信水平下显著负相关,两者系数为-0.73,即净资产收益率提高10%,IPO初始回报减小7.3%。这可能是由于绩优公司良好的盈利能力已经体现在发行价格里,净资产收益率越高,发行价越高,初始回报越低[11]。而公司资产负债率与IPO初始回报并无显著的相关关系。

表4 变量对企业IPO初始回报的相关系数及显著性检验

为了更准确地讨论创业投资与IPO初始回报之间的关系,在方程(1)的基础上加入虚拟变量Reputation,以剔除承销商声誉对IPO初始回报可能产生的影响[12]。如前所述,高声誉承销商Reputation=1,低声誉承销商Reputation=0。

加入承销商声誉虚拟变量后的回归结果如表5所示,均与方程(1)回归结果一致。企业IPO初始回报与Dvc在10%的置信水平下显著正相关,也就是创业投资对企业IPO初始回报有显著正效应。

同样与方程(1)结果相同,IPO初始回报与公司规模在5%的置信水平下显著负相关,即公司规模越大,IPO初始回报越小。IPO初始回报与股份发行比例在1%的置信水平下显著负相关,即股份发行比例越大,IPO初始回报越小。IPO初始回报与公司上市时年龄在5%的置信水平下显著负相关,也就是说,公司上市时年龄越小,IPO初始回报越大。IPO初始回报与企业上市日的上证指数收益率在5%的置信水平下显著正相关,即企业上市日的上证指数收益率越高,IPO初始回报越大。IPO初始回报与净资产收益率在1%的置信水平下显著负相关,即净资产收益率越大,IPO初始回报越小。而公司资产负债率和承销商声誉均与IPO初始回报不存在显著的相关性。

表5 加入承销商声誉虚拟变量后对企业IPO初始回报的相关系数及显著性检验

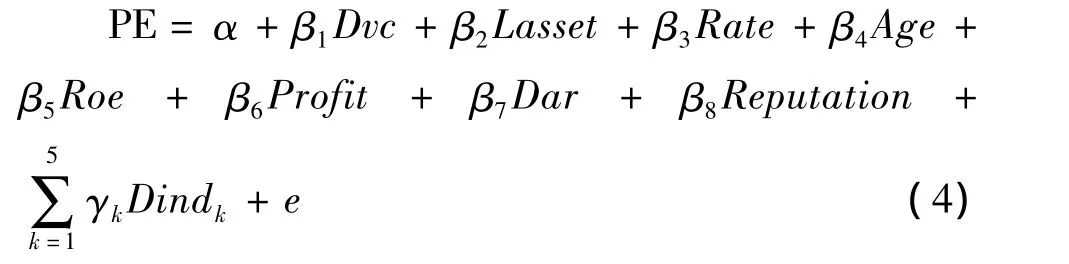

为了进一步检验研究结果的稳健性,我们考虑到不同行业的IPO初始回报可能有所不同,为了剔除行业因素对企业IPO初始回报的影响,在方程(2)的基础上加入行业虚拟变量(Dindt),如方程(3)所示。

回归结果见表6,回归结果均与方程(1)、(2)一致。具体而言,企业IPO初始回报与Dvc在10%的置信水平下显著正相关。IPO初始回报与股份发行比例在1%的置信水平下显著负相关。IPO初始回报与公司上市时年龄在5%的置信水平下显著负相关。IPO初始回报与企业上市日的上证指数收益率在10%的置信水平下显著正相关。IPO初始回报与上市市盈率在10%的置信水平下显著负相关。IPO初始回报与净资产收益率在1%的置信水平下显著负相关。

表6 加入行业虚拟变量后对企业IPO初始回报的相关系数及显著性检验

回归得出结论创业投资与企业IPO初始回报具有显著的正相关性。在文献综述部分,国际学术界关于创业投资在企业IPO中的作用的三种不同看法分别为证明说、监督说、逐名效应说。一些对于西方成熟资本市场中创业投资与企业IPO初始回报的关系进行研究,得出两者负相关的结论,证明说、监督说为此提供了理论解释。这与我们通过实证分析方法得出的两者显著正相关的结论不相符,所以不能用这两个理论来解释。

另一些研究表明,创业投资与企业IPO初始回报正相关,国际学术界将此归因于逐名效应说,即认为那些欠缺经验的创业投资机构参与的企业比有经验的创业投资机构参与的企业在IPO时具有更高的抑价度,即更高的初始回报。因为欠缺经验的创业投资机构为了尽快使被投资企业上市,愿意牺牲一部分利益,降低发行价,因此这些企业的IPO初始回报较高。为了进一步研究我国创业板IPO初始回报与创业投资的显著正相关关系是否符合逐名效应说,为了研究有创业投资参与的企业是否会降低发行价,作者考察公司上市发行市盈率与是否有创业投资参与之间的关系。将公司上市发行市盈率与相关变量进行回归,如方程(4),回归结果如表7所示。其中总资产、净资产收益率、利润总额、资产负债率数据均为2007~2009年均值。

表7 相关变量后对公司上市发行价的相关系数及显著性检验

从表7可以看出,公司上市发行市盈率与虚拟变量Dvc并不存在显著的相关关系。同时可以得出,承销商声誉与发行市盈率在5%的置信水平下呈现显著的正相关关系,承销商声誉越好,发行市盈率越高。

根据回归结果发行市盈率与Dvc并不存在显著相关性,即公司上市发行市盈率与是否有创业投资参与两者之间并无显著相关性。这与逐名效应说认为的创业投资机构为了获得声誉,愿意牺牲一部分利益,降低发行价,从而尽快使被投资企业上市不一致。因此可以认为创业投资与企业IPO初始回报具有显著的正相关关系并不能由逐名效应说来很好的解释。

基于此,对于创业投资与企业IPO初始回报具有显著的正相关关系,作者提出一种新的“市场信号说”。具体而言,被投资企业上市后,给投资者传递了积极的信号,股票市场公众投资者认可创业投资给企业带来的价值提升作用,并看到企业的前景,因此更愿意参与这些企业的投资,于是这些企业实现了更高的IPO初始回报。因此,创业投资与企业IPO初始回报表现为显著的正相关关系。

四、结 论

创业投资作为一种新兴的直接投资金融工具,具有机制优势和操作模式上的优势,创业投资充分地把资金和人力资源有效的结合起来,提高效率,创造价值。创业板的建立也为创业投资的退出渠道提供了更多的选择。本文以我国2010年12月31日前在创业板上市的153家公司作为研究对象,研究分析上市公司IPO初始回报与创业投资之间的关系,选取和处理这153家公司2007~2009年的数据,通过实证研究分析得出结论,企业IPO初始回报与创业投资显著正相关,说明被投资企业上市后,给投资者传递了积极的信号,从而提升了企业IPO初始回报。基于此,作者提出一种新的“市场信号说”。对于有创业投资参与的被投资企业,在企业上市后,给投资者传递了积极的信号,股票市场公众投资者认可创业投资给企业带来的价值提升作用,并看到企业的前景,因此更愿意参与这些企业的投资,于是这些企业实现了更高的IPO初始回报。

同时研究得出结论,IPO初始回报与公司规模呈现显著的负相关关系,即公司规模越大,IPO初始回报越小。IPO初始回报与股份发行比例也具有显著负相关关系,即股份发行比例越大,IPO初始回报越小。IPO初始回报与公司上市时年龄具有显著负相关性,即公司上市时年龄越大,IPO初始回报越小。IPO初始回报与企业上市日的上证指数收益率具有显著的正相关关系,即企业上市日的上证指数收益率越高,IPO初始回报越大。IPO初始回报与净资产收益率显著负相关,净资产收益率越大,IPO初始回报越小。而公司资产负债率和承销商声誉均与IPO初始回报不存在显著的相关关系。

[1]李建良,濮江.创业投资的内涵辨析及其实践意义[J].财贸研究,2004(3):73-75.

[2]向群.私募股权投资对成长型公司的影响—基于中小板上市公司的实证研究[J].金融与经济,2010(1):50-52.

[3]黄俊辉,王浣尘.创业板市场的IPO研究[J].财经研究,2002(2):42-45.

[4]刘曼红,胡波.创业投资理论:投资过程研究的理论发展和前沿[J].国际金融研究,2004(3):8-14.

[5]Megginson W L,Weiss K.Venture capitalist certification in initial public offerings[J].Journal of Finance,1991,46:879–903.

[6]Barry C,Muscarella C,Peavy J,Vetsuypens M R.The role of venture capital in the creation of public companies:Evidence from the going-public process[J].Journal of Financial Economics,1990,27:447–471.

[7]Gompers P A.Grandstanding in the venture capital industry[J].Journal of Financial Economics,1996,42:133-156.

[8]刘玉灿,涂奉生.对中国A股市场新股初始回报的分析与研究[J].系统工程学报,2004,19(1):52-58.

[9]李强,田常浩.我国A股股票首次发行上市初始回报的实证研究[J].工业技术经济,2003(3):101-105.

[10]蒋健,刘智毅,姚长辉.IPO初始回报与创业投资参与—来自中小企业板的实证研究[J].经济科学,2011(1):81-92.

[11]俞颖.核准制IPO初始收益率实证研究[J].生产力研究,2004(10):44-47.

[12]郭泓,赵震宇.承销商声誉对IPO公司定价、初始和长期回报影响实证研究[J].管理世界,2006(3):22-28.