牛熊决战 在四月

程凯

如果再给一次机会,2011年4月,您会选择清仓离场吗?回头看,当然不会有任何犹豫。

好吧,不久您会再次做“同样”的选择题。2012年4月份我们将面临一次艰难选择——牛熊选择。

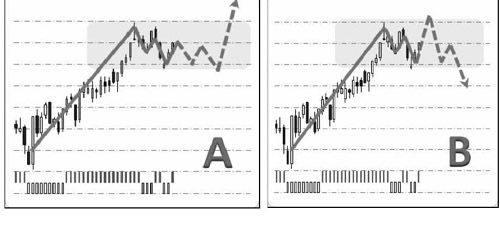

在做这道选择题之前,3月份余下时间里,A股有两种演变趋势供选择(见图1)——选择A(选择向上)发生的概率要大于选择B(选择向下)。无论哪一种趋势演变,3月最后一周前,指数处于2400-2500百点箱体震荡的概率最高。从时间周期上看,真实突破箱体的时间发生在3月最后一周或4月第一周。上述預测基于我们多次验证的智能系统AP的量化评估。

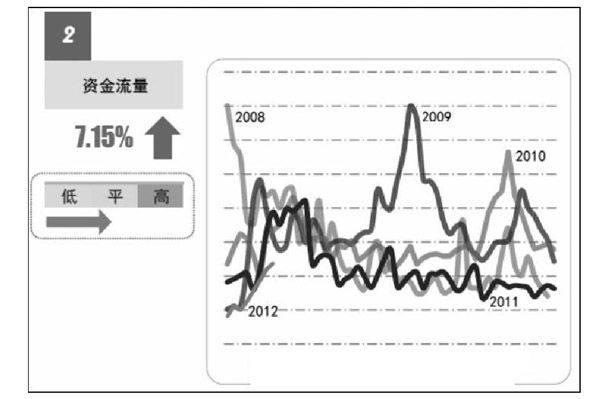

制约上证指数进一步向上拓展空间的原因:从资金流量跟踪来看,环比增速下滑明显(如图2),目前维持在个位增幅(此前数周均维持在两位数增幅),意味着短期市场缺乏驱动权重股的内生动力。同比增速,与过去四年比较,当前已经步入历史中轴,倘若能够维持当前水平,意味着中期市场仍具备继续做多的市场氛围与足够充裕的市场机会。

就短期策略而言,由于指数单边上涨趋势基本完结,转入横向震荡趋势,投资重点应转向与指数运行节奏“不同步”的中小盘个股,特别是创业板、中小板的主题投资类个股。值得注意的是,其中部分个股已经进入主升阶段,赚钱效应将比前期更为明显。因此,短期内不宜过于关注指数风险。

简而言之,当下是抓住市场人气未散精研个股投资机会的时候。至于牛熊之争,留待4月让市场来“自我确认”。

4月“牛熊魔咒”

过去十多年,每年四月份的涨跌基本决定了全年行情的走向——4月就是牛熊之争的角斗场。

——2011年4月,指数下跌,2011年全年收跌。

——2010年4月,指数下跌,2010年全年收跌。

——2009年4月,指数上涨,2009年全年收涨。

——2008年4月,指数上涨,2008年全年收跌。

——2007年4月,指数上涨,2007年全年收涨。

——2006年4月,指数上涨,2006年全年收涨。

——2005年4月,指数下跌,2005年全年收跌。

——2004年4月,指数下跌,2004年全年收跌。

——2003年4月,指数上涨,2003年全年收涨。

——2002年4月,指数上涨,2002年全年收跌。

……

我从不“信仰”逻辑,只信任概率(逻辑基于假设,概率基于规律)。实盘经验一次次证明,主观推敲是靠不住的,基于历史统计的概率推算从来都是靠谱的。这是为什么我常常能够走在正确路上的原因。所以,提醒各位,请在辨析市场趋势的时候,对市场“魔咒”给予足够“尊重”。

综上所述,3月份余下时间,“多关心个股,少关心指数”是策略首选。

4月如何演变?暂时没有答案。不过,市场用历史数据告诉我们,3月趋势“尾巴”向上还是向下,从中期趋势来看,一点不重要,不需要过于关注。把注意力转移至4月是“明智之举”。进入4月,我会提前对“结局”给出预测,信心不能当饭吃,准确预测需要的是数据分析进行确认。“站的近一些,才能看的更清楚”。

A股与经济“脱钩”是大概率

不断膨胀的国家负债,迫使执政政府不断调低赤字目标——赤字目标的缩水捆绑住了财政政策,终结了凯恩斯之路——告别凯恩斯,经济增长陡然归零,让国家负债更显沉重。这该死的循环一直持续……

有人喜欢用“再平衡”、“去杠杆化”等等词汇来说明这一经济现象。不过,我更愿意叫它“死亡螺旋”——在不断循环中,经济盘旋向下,落入“增长”陷阱而无力自拔。

旋转,而非猝死。“死亡螺旋”会在2012年继续,此刻,看不到尽头。不过,这并没有什么可怕!

国家债务的负累,会让执政政府缩手缩脚,但这未必是件坏事。过去四年,个人债务向国家债务的转移,已经使得私营部门手握充裕现金。这与2008年底的窘境截然不同。经济增长的重任,只有交给了私营部门,才是真正“有含金量”的内生增长,而现在,基础条件已经具备。

有一点很明确。我们依然运行在“危机逻辑”中,而并非“复苏逻辑”。危机逻辑中,流动性数据是逻辑主线;复苏逻辑中,经济数据是逻辑主线。

丑陋的经济数据与金融市场的繁荣并存,存在即合理。当前金融市场的表现只能说明流动性状态,而并非经济晴雨表。金融市场会为各大央行货币政策的宽松紧缩投票,但会漠视各国疲弱不堪的经济数据。在危机逻辑中,这就是游戏规则。

欧债危机,未来半年会如何演变?2011年9月已经预言了三种结局。如果读过这套文章,自然明白现在我们已然“虎口脱险”——欧洲的流动性危机“防火墙”建立,将虚拟经济与实体经济彻底割裂开来,打断了实体经济衰退向虚拟经济的衍生传导,令金融市场回归平静。混乱的违约以及退出欧元的风险正在减退。

四年来,美国私人部门的债务下降了1.6万亿美元,而公共部门的债务却上升了近5万亿美元。若算上“两房”7万亿美元的债务,美国联邦政府的债务率接近150%。然而,四年前美国10年期国债利率为5%,如今为1.9%。

何以出现这种情况?钱都流进了虚拟经济。没有什么比美元、黄金、原油同步上涨,更能说明流动性充裕;没有什么比美股、美债齐飞,更能说明资产“错配”。

谈回到A股。我不相信,中国经济有什么“不同之处”;我也不相信,A股有什么“不同之处”。我认为:1、2012年中国经济与A股“脱钩”,是大概率事件。2、危机逻辑下,美元指数、美债收益率是全球金融市场的心脏——流动性风向标。中国央行货币政策能够影响A股波段行情的强度,却不能决定趋势方向。这是2012年A股的“游戏规则”。