欧洲央行OMT货币政策的动因、机制与潜在影响

摘要:2012年第3季度以来,西班牙经济形势迅速恶化,国际资本从欧元区大量流出,欧元汇率急剧贬值,市场对欧元出现信心危机。为了抑制市场对欧元崩溃的恐慌心理,欧洲央行推出直接货币交易计划(OMT)。OMT方案成功消除了投资者针对欧元和西班牙国债的恐慌情绪,稳定了整个欧元区的金融市场,为欧元区推进改革争取了宝贵的时间。然而,欧洲央行直接进入债务国国债市场购买国债,是一种隐性的赤字货币化,实际上是提前实施了欧元区的财政风险分担机制,让整个欧元区国家共同承担国债风险。这预示欧债危机已经进入一个新的发展阶段:短期风险即将褪去,潜在风险开始从重债国转向欧元区整体经济。

关键词:欧债危机;欧洲中央银行;直接货币交易计划

中图分类号:F831

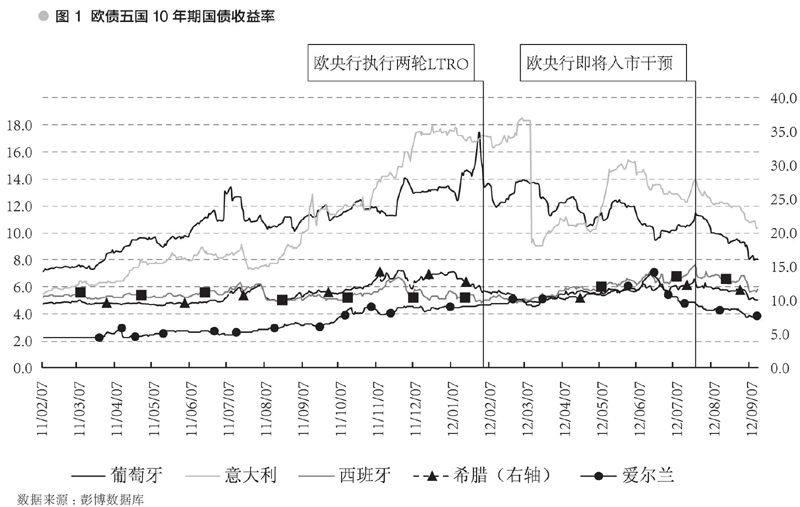

进入2012年的第3季度以来,欧元区核心国家经济增速开始下降,欧元区整体经济即将陷入二次衰退;西班牙国债市场形势急剧恶化,十年期国债收益率一度攀升至7.62%,市场对欧元出现信心危机,资本不仅从重债国不断流出,而且开始大量从欧元区流向其他国家,欧元兑美元汇率大幅贬值,相对2季度末贬值幅度一度接近5%,为了抑制市场对欧元崩溃的恐慌心理,德国总理默克尔和欧洲央行行长德拉吉均高调表态,不惜一切代价避免欧元崩溃。随后,欧洲央行在议息会议中推出直接货币交易计划OMT(Outright Monetary Transaction)。

在新的购债框架下,欧洲央行将为欧元区各成员国政府降低市场融资压力,但这要以各政府能够达到其改革计划目标为前提。一方面,欧洲央行要求西班牙等重债国推行债权国家要求的严格的财政缩减以及改革计划;另一方面,央行会相机抉择进入国债市场干预,帮助相关国家降低融资成本。这一购债计划成功消除了投资者针对欧元和西班牙国债的恐慌情绪,稳定了整个欧元区的金融市场,为重债国政府争取到了更多时间来应对债务危机,对于欧债危机的演进有重要意义:短期风险即将褪去,潜在风险开始从重债国转向欧元区整体经济。

一、欧债危机的多重均衡是欧洲央行入市干预的动因

欧债危机目前面临着多重均衡——悲观主义或乐观主义的自我实现结果。与银行业挤兑自我实现的过程类似,政府国债市场也存在流动性向偿付性危机转化的可能性。由于政府负债的流动性比它们的资产流动性要高得多,因此,如果投资者认为政府具有清偿力,那么政府就可以按无风险利率借款;如果投资者开始产生怀疑,并要求更高利率,那么高利率很可能逐步导致政府违约。债务水平越高,从具有清偿力到违约之间的距离就越短,具有清偿能力的利率与可能违约的利率之间的差距就越小。一旦市场对欧元区的质疑达到阈值边缘,欧洲央行就需要实施有效货币政策暂时稳定金融市场。

西班牙债务危机触发欧债危机悲观均衡。2012年7月中旬,西班牙央行公布的6月份银行业坏账率接近10%,坏账规模达1643.6亿欧元,这是西班牙1962年统计该数据以来出现的最高纪录。与此同时,西班牙地方债务危机全面爆发,加泰罗尼亚等四个自治区向西班牙政府申请流动性援助,资金总需求预计将达112亿欧元。西班牙经济陷入多重困境,投资者信心丧失殆尽,十年期国债收益率一度攀升至7.62%(见图1)。一旦市场认为西班牙政府无法偿付债务,那么其国债就会处于风险之中,这种看法会持续存在;而当投资者离开西班牙国债市场后,他们并不会在一夜之间再回来,与此同时,当市场都在谈论西班牙政府调整财政赤字目标时,许多金融投资者会开始忙着研究西班牙的银行业和劳动力市场,不断揭示新的风险,直至西班牙政府宣布违约或欧洲央行入市干预。

二、OMT政策机制与特点

此次欧洲央行推出的OMT货币政策具有较为显著的机制和特点。

(一)OMT购债机制

根据欧洲央行公布的购债方案,整个救援分为三个步骤。

首先,严格限定购债的先决条件。成员国必须能够进入国际债券市场,满足EFSF/ESM在一级市场的购债条件,在得到EFSF/ESM援助后,欧洲央行才会启动OMT购债计划,债券购买主要集中于1~3年的短期债券;这暗示欧洲央行不会购买葡萄牙、爱尔兰、希腊等没有进入国际债券市场国家的国债,近期主要会购买西班牙、意大利债券。

其次,欧洲央行放弃债券优先权、且债券购买不设上限。欧洲央行会完全冲销OMT计划所购买的国债,并且每周公布一次OMT计划的持仓总量及市值,每月公布一次OMT持仓的平均期限及国别分布。在此过程中,欧洲央行通过OMT计划购买债券没有数量限制,且享有与其他债权人同等的索偿地位。

最后,欧洲央行会根据救援国执行条件的具体程度,相机抉择货币政策力度。欧洲央行理事会将从货币政策和条件是否被遵守的角度考虑OMT的时限,一旦觉得目的已达到或条件没有被遵守,欧洲央行理事会有权终止OMT。在对受援国进行彻底评估后,欧洲央行理事会有权决定OMT的启动、延续和暂停。在这个过程中,IMF也将参与设定针对具体国别的OMT购债条件并监控计划的实施。

(二)OMT主要特点

相对此前的SMP(证券购买计划),有三个主要优点。

其一,将购债与欧洲稳定机制(ESM)的救助条件绑定。与SMP的广泛救助不同,OMT要求重债国必须满足ESM的救助条件,而且IMF还将监控计划的实施,这将有利于引导欧元区成员国进行内部结构性改革,以根治导致危机爆发的深层次矛盾,将后续危机治理的主动权留在德法等债权国而非南欧债务国手中,避免出现在2011年10月,意大利获得援助后就放缓结构性改革的尴尬情况。

其二,承诺无限量购买国债。2011年11月欧洲央行实施第一轮SMP时,由于欧洲央行公布了购买限度,投资者担心欧洲央行离场后,国债收益率会再度攀升,因此,私人投资者在对重债国国债市场进行投机的同时,也乘机减持重债国的国债资产,导致欧洲央行购买的2000多亿国债资产一直存放在欧洲央行资产负债表中,难以进入市场交易。在OMT计划中,欧洲央行承诺无限量购买国债,这实际已经对重债国国债标明了潜在收益率水平,这将有利于降低私人投资者的投机行为。

其三,没有优先偿还权。在第一轮SMP中,欧洲央行购买的债券一直有优先偿还权,若主权国家出现债务重组,则私人投资者必须在欧洲央行获得偿付后,才有获得赔偿的资格,欧洲央行的入场将会降低私人投资者对国债的兴趣。在OMT计划中,欧洲央行明确表示放弃优先偿还权,这有利于引导私人投资者增加对国债资产的稳定需求。

三、OMT的潜在影响

在欧洲央行宣布入市干预后,短期风险即将褪去,潜在风险开始从重债国转向欧元区整体经济,具体而言包括以下方面。

(一)对欧元区的影响

短期风险即将褪去。自西班牙经济形势急剧恶化以来,欧元区崩溃所产生的欧元风险溢价大幅上升,资本大量流出欧元区。欧洲央行此时出手可以稳定市场信心,鉴于其承诺无限量购买欧元区国债,且欧洲央行购入的债券没有优先级地位,预计西班牙和意大利的国债收益率会迅速下降到可承受范围。这有利于稳定重债国金融环境,降低结构性改革难度,给欧元区买到宝贵的时间。

激化欧元区内部矛盾,政策执行可持续性存在疑问。此次OMT一直受到德国央行行长魏德曼的坚决反对,随着德国经济放缓和国债风险的上升,德国央行与欧洲央行的矛盾会越来越激烈,这将增加欧洲央行干预市场的难度;与此同时,西班牙政府已经面临偿付危机,国内改革空间日渐萎缩,一旦宣布难以满足欧洲央行的严厉的救助条件,这将再次威胁到欧元的存亡,欧洲央行势必会违反其制定的前提规则,届时欧洲央行的公信力会受到市场广泛质疑。

重债国道德风险上升,长期风险将扩散到整个欧元区。欧洲央行直接进入债务国国债市场购买国债,是一种隐性的赤字货币化,实际上是提前实施了欧元区的财政风险分担机制,让整个欧元区国家共同承担国债风险。债权国国家的国债将会和重债国国债绑定在一起,投资者会提高债权国国债的风险溢价;而且,当救援机制开始由欧洲央行主导时,债务国的道德风险会显著上升,财政整顿有陷入停滞的风险,一旦央行离场,投资者会重新开始对重债国国债市场的投机冲击,提高债权国风险分担的成本。更重要的是,此次欧洲央行执行的OMT政策实际上是欧元区所有国家一起承担重债国的融资成本,若未来无法根治内部失衡,欧元区会出现更猛烈的资本外流。

(二)对中国的影响

欧洲央行OMT政策在稳定欧元区金融市场的同时,也会对中国经济产生影响:其一,中国经济可能会重新面临资本流入的冲击。欧债危机爆发后,跨境资本流动表现出明显的周期性,当前一些亚洲已经重新开始面临资本流入的冲击;欧洲央行OMT政策有利于降低全球投资者避险需求,这会让中国重新面临资本流入问题。其二,欧洲央行OMT政策降低了欧元贬值速度,这有利于直接以欧元作为结算货币的那部分中国对外贸易。

总体而言,此次欧洲央行的行为显得更有章法,在稳定金融市场的同时,也给自己留下了很多迂回的空间。短期内,欧洲央行入市干预有利于稳定市场信心,维护欧元区国债市场的稳定,恢复投资者对欧元的信心,止住欧元下跌的颓势。但是,若重债国在获得援助后仍缺乏改革压力,没有按步骤进行结构性改革来恢复竞争力,实现欧元区的再平衡,那么,整个欧元区的治理过程会再次陷入混乱。

参考文献:

[1]范小云,肖立晟,方斯琦. 危机损失、经济复苏与金融结构比较——什么样的金融体系更能摆脱危机[J]. 当代经济科学,2011,(2).

[2]丁志杰,孙小娟. 全球区域货币金融合作实践[J]. 中国市场,2012,(3).

[3] Paul De Grauwe. The Economics of Monetary Union[M].9th edition. Oxford: Oxford University Press, 2012.

[4] www.bloomberg.net[EB/OL].

(编辑:张小玲)