创业板退市:有破无立

岳彩周

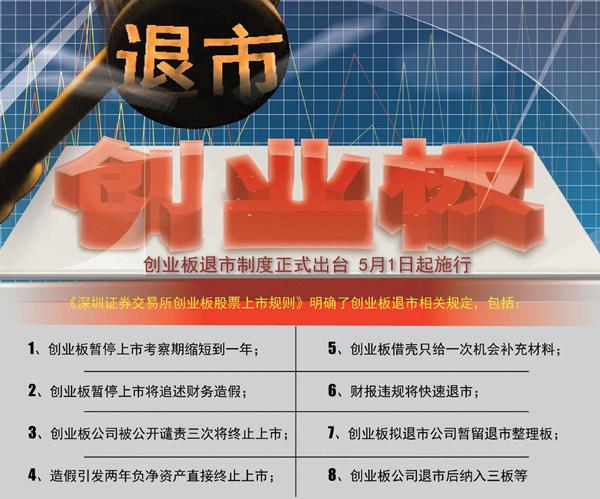

只闻楼梯响的创业板退市制度终于正式出台。4月下旬,深圳证券交易所发布《深圳证券交易所创业板股票上市规则》(以下简称《规则》),将新退市方案落实到具体条款,并宣布5月1日起实施。而就在《规则》发布的前一天,创业板出现了自2009年以来的首家年报亏损公司。4月19日,当升科技发布公告,修正了原本盈利的2011年年报,公司从之前实现净利润244.88万元“变脸”为亏损72.80万元。

从最初的“三高”发行、上市遭爆炒,到募投项目被拖延、多家企业业绩变脸,年幼的创业板已让股民由追捧变为侧目。

其实,不仅当升科技,到截稿时已经发布今年一季度业绩预告的创业板上市公司中,预亏公司多达15家,亏损面超过5%,这样的范围明显不小。而且,预亏超过200%的多达6家公司。某种意义上,创业板公司业绩波动大的特点开始凸显。

创业板退市制度的出台,可谓是敲到了鼓点上,给那些已经“变脸”或将要“变脸”的公司敲响了警钟。

《规则》直指造假

创业板,这个没有历史包袱的新板开板伊始,市场便对其退市制度寄予厚望,并希望借此倒逼主板退市方案进一步完善,从而化解壳资源炒作等历史沉疴。如今终于出台,可谓吹响了整个股市退市制度完善的号角。

新方案的出台,确实引起了市场巨大反响,多位接受采访的业内人士均表示,创业板退市条款体现了严格而务实的态度、高度的专业性及监管层严格退市的决心甚至超出了市场预期。随后创业板一片墨绿,出现了整体恐慌性调整,仅两个交易日跌幅就高达6.48%,约40只创业板股票跌停。

市场评论人士皮海洲表示,“追溯财务造假”是本次新规最大亮点,监管层不再回避造假,而是直面造假,因为财务造假问题在境内股市具有普遍性。对造假者追溯调整权,提高了造假者的成本。

他表示,包装上市的实质就是造假、欺诈。这里不仅涉及资本市场最基本的诚信问题,而且涉及企业上市标准问题。如果上市都要造假,不仅企业没有诚信可言,而且整个市场的诚信问题也面临挑战。在企业不符合上市条件的情况下,通过造假谋取上市,这本身就是对企业上市标准的践踏。因此,创业板退市制度能正视财务造假问题是值得肯定的,这是对境内股市诚信体系的维护。

“此次创业板退市制度条款针针见血,不仅直指财务造假,而且基本关闭了创业板借壳的大门。”市场评论员叶檀表示。

重组文化是境内股市的一大特征,但重组出来的财务指标往往是不连续的,具有很大的欺骗性和误导性,这也是变相欺骗误导投资者。

《规则》明确规定:“不支持创业板公司通过‘借壳恢复上市,对于申请恢复上市的公司必须满足在暂停上市期间主营业务没有发生重大变化,并具有可持续的盈利能力。”

对公司治理应更严格

对《规则》的一些不足,人大金融与证券研究所所长吴晓求表示,《规则》没有明确创业板上市公司变更募资用途的处理方法,这是《规则》的一点不足。

笔者观察到,在创业板上市公司“三高”发行、超募资金较多的情况下,很多公司正在浪费投资者的钱,有的变身为了投资公司,这是一种比短期亏损更可怕的现象。

皮海洲表示,创业板退市制度的最大亮点也存在重大不足,那就是对于上市公司的财务造假行为并没有实行直接退市处理,而只是对以前年度财务会计报告进行追溯调整,如果是导致最近一年年末净资产为负,才会被暂停上市;导致最近两年年末净资产为负,才会被终止上市。这种退市规定,在一定程度上是对企业财务造假行为的一种纵容。

而对于净资产为负这一退市条款,皮海洲表示,由于新股高价发行,上市公司的净资产通常都是很高的,在这种情况下,即便追溯调整,其净资产也不可能为负数。如此一来,即便企业是造假上市,也会因其净资产不是负数而逃避退市惩罚。

中国很多企业资产中的水分很大,对此,《规则》规定:“财务报告明显违反会计准则的将被实施快速退市。”这就堵住了一些上市公司少提坏账准备、存货跌价准备、长期投资资产减值准备、无形资产减值准备、固定资产折旧等部分虚增资产和利润的漏洞。

但现在的问题是,很多企业都通过虚假评估虚增资产,或通过关联交易或设立神奇子公司的形式虚降负债,可以说防不胜防。

而对创业板公司来说,由于很多都是无形资产等轻资产,资产造假更容易一些,很多企业还会通过和关联企业资产置换,以劣换优来规避退市。造假不仅是个会计问题,还有深刻的公司背景,所以完善公司治理,如让具有良知、通晓会计学知识的独立人士执掌审计委员会应该成为配套措施,这样才能让退市制度的执行落到实处。

或成为“形象工程”

证监会近期推行的一系列新政,主要是约束融资者的行为来保护投资者的利益,释放制度红利,提振场内股民信心,并吸引场外资金入场,从而扩大直接融资比重,打破目前经济死气沉沉的局面。

但问题是,看上去很完美的退市制度也许只是个“形象工程”,有破无立,对投资者的真正保护制度并没有落实到位。最主要的是,正式出台的创业板退市制度通篇没有关于投资者赔偿制度的安排。

笔者猜想,证监会的意思也许是通过市场化的制度安排,引导股民资金流入低估值的蓝筹股,让绩差股或垃圾股断水断粮,兵不血刃地退市。如果是这样,这是一招险棋,因为目前310多家创业板公司,大多是“三高”发行,股民割肉换股损失肯定不小,这对中小投资者是不公正的。

资本市场建立优胜劣汰的退市制度,是优化资源配置的一种必要制度安排。

业内人士表示,创业板公司不像主板那么积重难返,由于“三高”发行,现金比较充裕,甚至过剩。而且上市不久,公司的实际控制人和大股东还是原班人马,可谓既有赔偿能力,又是“冤有头债有主”,如果通过造假上市,完全可以让他们赔偿。一方面,可以冻结募集资金退赔投资者;另一方面,可以勒令公司实际控制人和大股东将股票上市溢价部分退赔投资者。

香港的股市监管制度值得业内借鉴。日前,作为洪良国际在港交所上市的唯一账簿管理人、牵头经办人及保荐人的兆丰资本,因未履行保荐人职责,被香港证监会撤销牌照、禁止再为机构融资提供意见,并被罚款4200万港元。这也是香港证监会有史以来最高的罚款金额。

据悉,洪良国际于2009年12月24日在香港主板上市。因香港证监会指控其在《招股说明书》中存在重大虚假或误导性数据,投资者可能基于这些数据而认购股份,在挂牌3个月后的2010年3月30日被停牌。

在当前A股市场中,由于包装粉饰“在《招股说明书》中存在重大虚假或误导性数据”的并不鲜见,但“享受”到洪良国际“待遇”的并没有,境内市场与香港市场监管上的差异由此可见一斑,而其中的关键是我们没有把中小投资者的利益放在首位。

投资者保护 美国制度可借鉴

在美国,证券监管机构是把中小投资者的利益放在首位的。2010年7月,奥巴马政府推出了被称为自20世纪30年代以来最全面、最严厉的金融监管改革法案—《Dodd-Frank华尔街改革和消费者保护法案》(以下简称《保护法案》)。金融监管改革法案显示了美国政府对金融危机进行全面反思后,把增加金融透明度、防范系统性金融风险作为金融监管目标和保护金融消费者的最高原则。美国政府保护金融消费者的做法无疑值得中国金融监管部门学习和借鉴,所谓的a保护金融消费者就是把保护投资者利益放在首位。

保护投资者利益并不意味着对投资者作出某种优惠性的制度安排,而是在制度设计和制度执行过程中体现出公平、公正和公开的原则。这里强调的是体现罗尔斯正义思想的程序公正原则。只要股市体现了“三公”原则,任何投资者都可以参与其中。

而在《保护法案》出台当年,也就是2010年,市场上出现了针对中国概念股的集体诉讼热,当年有9家在美上市公司遭受集体诉讼,其中麦考林就遭遇了3次集体诉讼。

尽管其中也有恶意诉讼,但我们可以大胆借鉴美国在保护中小投资者方面的制度安排。

“其实,2005年《公司法》对中小股东的利益保护进行了比较充分的规定,只是没有专门针对上市公司。关键是加大惩罚力度,甚至允许惩罚性赔偿,提高上市公司的造假成本。”盈科律师事务所律师杨逢柱对笔者表示。

在美国,集体诉讼不要求投资者付出任何成本,因为很多集体诉讼都是律师借中小股民的“民意”主动挑起诉讼,如果索赔成功,发起律师行可以获得总赔偿金额30%左右的分成,这就极大地鼓舞了律师行和投资者的诉讼热情。这种制度安排极大地提高了公司的违规成本,而投资者诉讼几乎没有任何成本,投资者的诉讼收益总是大大高于诉讼成本。

但在中国,集体诉讼往往会遭遇王顾左右而言他的尴尬。目前,我国法院只受理投资者因虚假陈述受到损害而提起的民事诉讼。但由于上市公司退市、操纵市场、非法挪用募集资金、不正当关联交易等其他类型的严重违规违法行为,法院对投资者提起的诉讼大多采取回避态度。

另外,诉讼者还会遭遇比美国高得多的诉讼成本。目前国内实施的代表人诉讼制度,要求权利人必须向法院进行登记后才能参加,否则,未登记权利人就得在诉讼时效期间重新独立提起诉讼,由法院裁定适用对代表人诉讼的判决和裁定。所以,我国代表人诉讼制度使当事人诉讼成本提高,很大一部分投资者出于这一考虑,放弃诉权的行使。