产业转型升级时期广东国有和非国有上市公司投资行为对比研究*

邵希娟,李雅馨,李倩珍

(华南理工大学 工商管理学院,广东 广州 510640)

一、引言

2005年1月起,广东省正式颁布《关于加快我国服务业发展和改革的意见》,提出了产业转型升级的口号。所谓产业转型升级,是指产业结构高级化,从低附加值转向高附加值升级,从高能耗高污染转向低能耗低污染升级,从粗放型转向集约型升级,使产业向更有利于经济、社会发展的方向发展。产业转型升级必须依赖于政府行政法规的指导以及资金和政策支持,因此,2007年12月,广东省委十届二次全会后陆续出台了产业和劳动力“双转移”的战略决策和相关配套措施,出台了不同地区分类指导的政府领导考核办法,将结构指标作为重要的因子纳入考核体系,形成了广东产业转移和转型升级的基本政策框架。省委、省政府在2008年下半年制定了“三促进一保持”(促进提高自主创新能力、促进传统产业转型升级、促进建立现代产业体系,保持经济平稳较快发展)的工作思路有效应对国际金融危机,坚定不移地推进产业转型升级。根据政府宏观政策实施的经验表明,在政府政策的引导下企业的投资行为往往会受到影响,那么在产业转型升级时期,广东国有和非国有企业的投资水平、投资方向是否会发生变化,即在2008年推进产业转型升级后企业向政府政策所倡导领域的投资金额是否会增多,投资的方向是否会转向政府大力倡导的产业,以及企业的投资行为是否有效,这些问题都亟待解决,从而了解广东国有和非国有上市企业投资行为在产业转型升级时期前后的差异。

回顾以往文献,国内关于企业投资行为的研究起步较晚,20世纪90年代之后,随着我改革开放的深入,特别是资本市场的发展,我国学者开始意识到了投资行为对企业发展的重大意义,纷纷从各个角度展开了研究。[1]具体地,我国关于企业投资行为的研究主要分为两个角度:一个角度主要是关注投资效率是否有效的方面。[2-3]大量研究表明国有企业普遍表现为投资过度,而非国有企业则表现为投资不足,并且说明投资非有效的原因并提出相关的建议;另一个角度是分析可能导致非效率投资行为的各种因素,例如政府干预和预算软约束因素,研究表明直接的政府干预及“内部人控制”产生的预算软约束都是导致国有上市企业过度投资的直接成因;[4]股权因素,研究发现股权集中度的积极监管效应能在一定程度上减轻企业投资,而侵占效应却在一定程度上增强企业投资;[5]负债期限结构因素,一方面长短期负债均加剧了高投资增长机会低内部现金流企业的投资不足行为,另一方面短期负债并不能抑制低投资增长机会高内部现金流企业的过度投资行为;[6]还有自由现金流因素,主要表现为低融资约束企业投资与自由现金流量的相关关系强于高融资约束企业,自由现金流量代理成本引起的过度投资,是导致两者敏感性的主要原因。[7]这些研究都是在微观基础上研究某一因素的影响,没有从企业的实际投资行为的方面进行论证。因此本文着重从企业投资的角度来分析企业的投资行为,本文定义企业的投资行为主要关注的是上市企业长期的投资支出以及投资支出发生后所导致资产存量的变化,包括企业的投资水平和投资方向。具体地,企业的投资水平主要依靠从报表中现金流的数据进行分析,投资方向是根据募集资金使用情况进行判别,然后再建立相关模型判断企业投资行为的有效性。同时考虑到国有企业和非国有企业各自的特点,本文将其进行对比研究,希望能对国企和非国企促进企业发展和提高企业的价值有所帮助,还可以对政府政策实施的有效性做出相应的检验,为政府制定政策提供参考依据。

二、假设的提出

研究企业投资行为的变化,主要考虑企业投资水平的变化,投资方向的变化和检验投资行为有效性。为了将投资行为量化,本文通过固定资产存量的变化考察投资水平的变化,通过募集资金的投资对象变化考察投资方向的变化,通过建立成长性与投资规模之间的回归方程研究投资行为的效率。

企业的投资水平表现在长期投资固定资产方面,国内外学者在研究企业投资行为时,常用企业在某一时期固定资产存量的变化;[8]在借鉴前人的研究基础上,考虑到资产负债表中固定资产会受到固定资产储值和折旧等因素的影响,本文选择现金流量表中购建固定资产、无形资产和其他长期资产现金变化来分析企业的投资情况。国有企业因为其股权的特殊性质,在转型升级期后的投资应增多,而非国有企业也会增多,但是由于其受到融资条件的约束,现金流的增量应该小于国企。

因此提出假设1:与05-07年的平均投资水平相比,广东省国有上市企业于09年用于购建固定资产、无形资产和其他长期资产的现金流的增量大于非国有上市企业现金流的增量。

对于企业的投资方向,本文通过查阅上市企业年报,根据企业的募集资金使用情况对企业的投资行为加以分析。募集资金投资于国家大力倡导的项目就认为该企业响应政策号召,而投资于其他项目,就代表该企业未响应政策的号召。根据政府政策《珠江三角洲地区改革发展规划纲要》(2008-2020年)关于构建现代产业的重要指示划定政策倡导的方向包括:现代服务业,先进制造业,高技术产业。其中优先发展现代服务业,包括发展金融业、会展业、物流业、信息服务业、科技服务业、商务服务业、外包服务业、文化创意产业、总部经济和旅游业;加快发展先进制造业,包括重点发展现代装备、汽车、钢铁、石化、船舶制造等产业;大力发展高技术产业,重点包括发展电子信息、生物、新材料、环保、新能源、海洋等产业。考虑到国有企业因为国有产权的特殊性质、目标和利益要求,使国有上市企业的投资与经营更多地体现国家意志,追求经济效益与社会政治的双重目标[4]115,所以在产业转型升级时期国有企业选择投资项目类型应该多数为政策所倡导的产业,而非国有企业在对待政策的响应程度上应该相对较弱。

综上提出假设2:产业转型升级期,国有上市企业投资于政府政策倡导的项目多于非国有企业。

对于投资行为的有效性,一般国内外的研究中,非有效投资行为的度量主要有三种方法,第一种方法所基于的理论基础是Jensen[9]提出来的自由现金流的机会主义,但是在实际中不易进行。第二种方法是在第一种方法的基础上,通过引进投资机会(以托宾Q值反映)与现金流的相互影响变量来反映投资的非有效率性。[10]当变量的系数为正时,表示上市企业投资不足;当变量系数为负时,表明上市企业存在投资过度。这一种方法的使用是建立在信息不对称理论与委托代理理论共同对投资行为影响。然而,关于这一块的理论在学术界还是存在着较大的争议。所以本研究选取方法是Richardson[11]提出来的第三种方法,他认为上市企业的投资规模与其所处的生命周期及成长特征之间应存在一定的关系,因此可以通过建立成长性与投资规模之间的回归方程,从而具体地明确两者之间的关系,并进行理想投资额的预测。如果实际投资额大于预测的理想投资额则存在投资过度,否则,则存在投资不足。由于国内研究表明在非国有上市企业主要表现为投资不足,而国有上市企业主要表现为投资过度。[12]因此本研究借鉴此观点来检验广东国企和非国企的投资行为是否有效,提出假设3:在产业转型升级时期,广东国有企业整体表现为投资过度,非国有企业整体表现为投资不足。

三、实证研究设计

(一)数据选取

数据来源于聚源数据库,选取2004年12月31日以前的上市企业,为了确保数据有效性,尽量避免信息披露不真实并确保口径一致,将按照以下标准对样本进行剔除,最终得到97家样本企业。

(1)剔除考察期内被PT和ST的上市企业;

(2)剔除金融、保险行业和房地产行业的企业,因为这类行业特殊并且数据的波动性很大。

同时考虑到要进行企业转型升级时期前后的对比研究,就以2008年为分界,又因为2008年美国金融危机可能使得数据异常,所以剔除该年数据,故选取2005,2006,2007和2009年的财务数据。

(二)数据处理

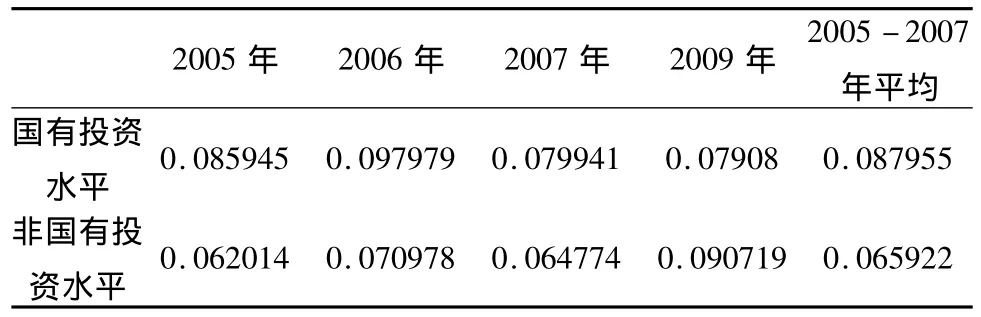

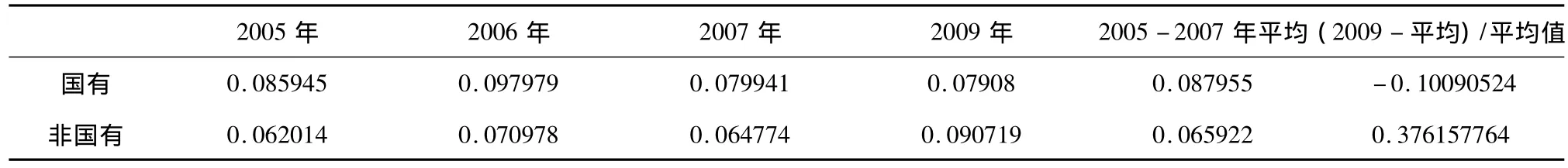

将选取的97家企业用于购建固定资产、无形资产和其他长期资产支付的现金金额进行分析,为了消除资产规模的影响,分别除以各自总资产得到值如表1。

表1 消除资产规模后广东国企和非国企在转型期前后的投资金额

在研究过程中,由于国有企业分为国家直接投资的企业和国有控股企业,而国有控股企业是指在企业的全部资本中,国家资本股本占较高比例,并且由国家实际控制的企业。国有控股企业包括绝对控股企业和相对控股企业。国有绝对控股企业是指国家资本比例大于50%(含50%)的企业,包含未经改制的国有企业。国有相对控股企业是指国家资本比例不足50%,但相对高于企业中的其他经济成分所占比例的企业(相对控股),所以最终判断标准是该企业在2009年的股权分配中观察其第一家大股东的属性来划分国有与非国有企业。

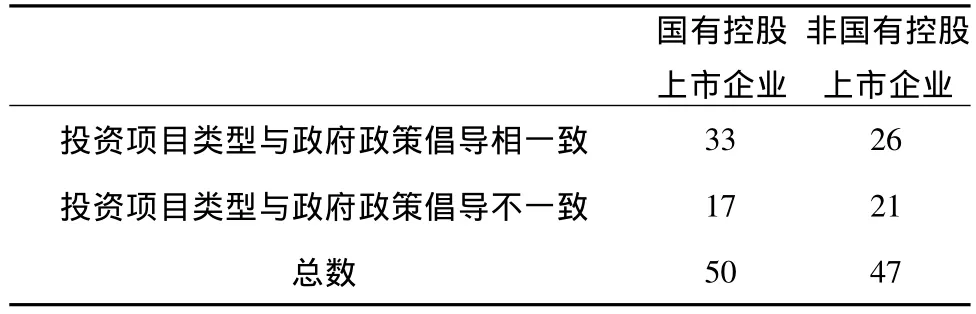

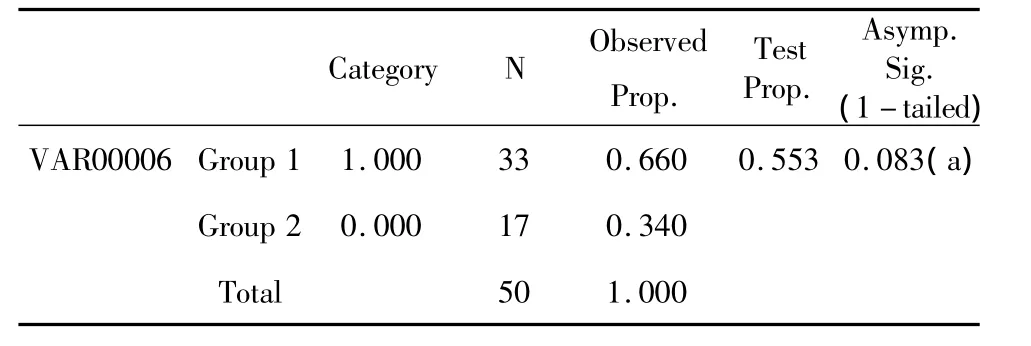

在假设2的研究中,国有企业和非国有企业的投资项目方向的判断是根据企业筹集资金的投资方向情况,如果上市企业在2009年的投资项目选择与政府在产业转型升级时期所倡导的现代服务业,先进制造业,高新技术产业相一致,则将该上市企业记为组1(即表4中的Group 1),对于2009年在投资项目类型与政府倡导产业发展政策不相一致的企业记为组2(即表4中的Group 2),得出表2。

表2 2009年国有上市企业与非国有上市企业的分布情况

(三)模型的建立

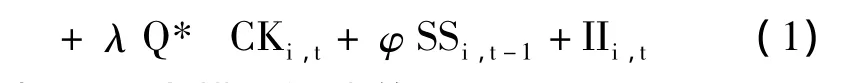

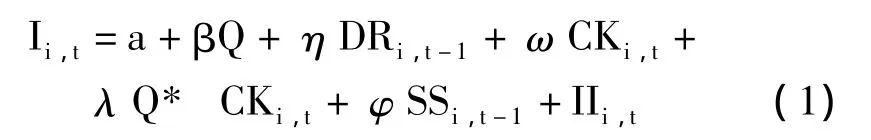

为了判别广东省上市企业在产业转型升级时期是否存在非有效投资行为,本文借鉴Richardson提出的模型。具体地,将上市企业新增投资支出分成两个部分,第一部分是预期的投资支出,表示上市企业的成长机会;另一部分支出是过度的投资支出,是指上市企业超出预期的投资支出,即企业保持正净现值投资后的投资支出。回顾我国有关上市企业非有效投资行为的研究可知,考虑市场不完善的情况时,我国上市企业的投资行为还受到融资约束和股权结构的影响。上市企业的融资约束是由于企业的规模和负债水平,以及自身经营活动现金流所导致的。目前,基于不完全市场来研究融资约束和企业投资—现金流敏感性之间的关系,并且通过投资—现金流敏感性之间的关系来衡量融资约束程度的相关研究表明:投资—现金流敏感性证明了企业融资约束的存在,并且融资约束和投资—现金流敏感性二者之间为正相关关系。但是也有研究表明,投资—现金流敏感性并不是企业存在融资约束的必要条件,并且融资约束和投资—现金流敏感性二者之间为负相关关系。因此,本文将上述因素纳入为Richardson提出的模型中建立模型(1),通过模型(1)来度量上市企业的非有效投资行为。

其中,IIi,t为模型的残差。

在模型(1)中,Ii,t代表上市企业当年新增的投资支出。考虑到上市企业过去可能存在资产负债表数据造假的记录,所以资产负债表上长期资产的数值有失真的可能性。相对于资产负债表,现金流量表造假的难度更高,因此参考现金流量表的准确程度也会提高。并且基于权益法记录的长期股权投资中,无法区分出企业在股权投资方面的投资支出。因此本文通过企业现金流量表中“购买固定资产、无形资产及其他长期资产的现金支付”来代表企业当年新增的投资支出。

Q是代表投资机会。本文通过“营业收入增长率”来反映上市企业当期所面临的投资机会。由于投资行为与投资机会的关系这一类实证研究属于事后研究,而本文为了探讨投资行为是否受到当期投资机会的驱使而发生,所以这两个变量应选取相同的时间维度。另外,在中国证券市场并非有效的情况下也不适合用托宾Q值来反映投资机会。

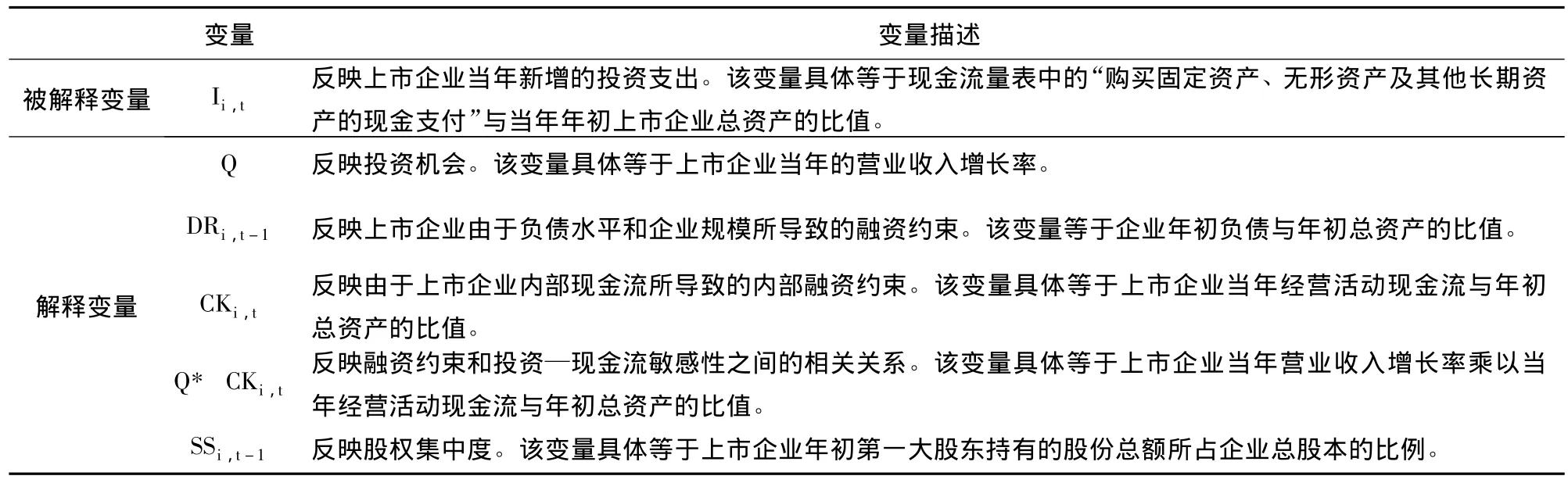

模型(1)中其他变量的描述如表3所示。

表3 模型(1)中的变量描述

模型(1)的预测值是正常新增投资的预测值,即超额投资的持有水平(实际投资水平与预期投资水平之间的偏离程度),而其未解释的部分IIi,t就是残差,残差值为正表示企业过度投资;残差值为负表示企业投资不足。残差值偏离零值的程度越大,表明上市企业的投资行为越不具有效率。

四、假设检验结论

(一)统计结论

与2005-2007年的平均水平相比,广东省国有和非国有上市企业于2009年用于购建固定资产、无形资产和其他长期资产的资金变化如表4。

表4 广东国有和非国有上市企业消除资产规模后用于购建固定资产的现金支出

由表4可以看出,国有企业的资金变化为负数,而非国有企业则为正数,说明政府大力倡导产业转型升级以来,非国有企业的投资资金有所增加,而国有企业的资金支出反而减少,这和假设1产生矛盾,查阅相关政策发现:针对2008年金融危机对中小上市企业的影响,广东省政府通过加大中小上市企业信贷支持力度、推进银企合作、完善中小上市企业担保体系建设以及拓展资本市场等措施来解决中小上市企业融资难问题,而中小企业大多为非国有企业,为了加快自身的转型升级,加大力度进行投资,因此2009年的投资水平明显高于以前,而国有企业可能基于一些学者的研究[12],认为企业存在过度投资问题,所以为了改变投资行为不当而发生变化,反而使得投资水平有所下降。

假设2利用二项分布检验进行假设检验。首先通过收集非国有上市企业在2009年投资项目选择类型的数据,计算出非国有上市企业在投资项目类型选择上与政策倡导一致的比例值。通过计算可得,在非国有上市企业中,2009年投资项目类型与政策倡导相一致的上市企业所占所有非国有企业总数的比例为0.55。因此,得出原假设为:H0:μ≤0.55;备择假设为H1:μ>0.55(μ代表在投资项目的类型选择上与政策一致的国有企业占所有国有企业总数的比例),最终结果如表5所示。

表5 Binomial Test

广东省2004年12月31日以前上市的97家企业中,国有控股企业为50家,非国有企业为47家,其中非国有企业投资国家倡导产业项目占总的非国有企业数目的比例为0.553,然后将国有企业投资国家倡导产业项目占总的国有企业数目的比例与该比例进行二项检验,发现国有企业在选择投资项目方向时更加响应政府的政策,即从表5可知,在显著水平为5%的情况下,能够拒绝原假设,即样本数据的信息支持“在产业转型升级时期,国有上市企业投资于政府政策倡导的项目多于非国有企业”的结论。

(二)模型回归

本文借鉴Richardson[11]的研究上市企业非有效投资行为的模型,结合我国的实际情况,利用模型(1)来研究广东省上市企业的投资效率。

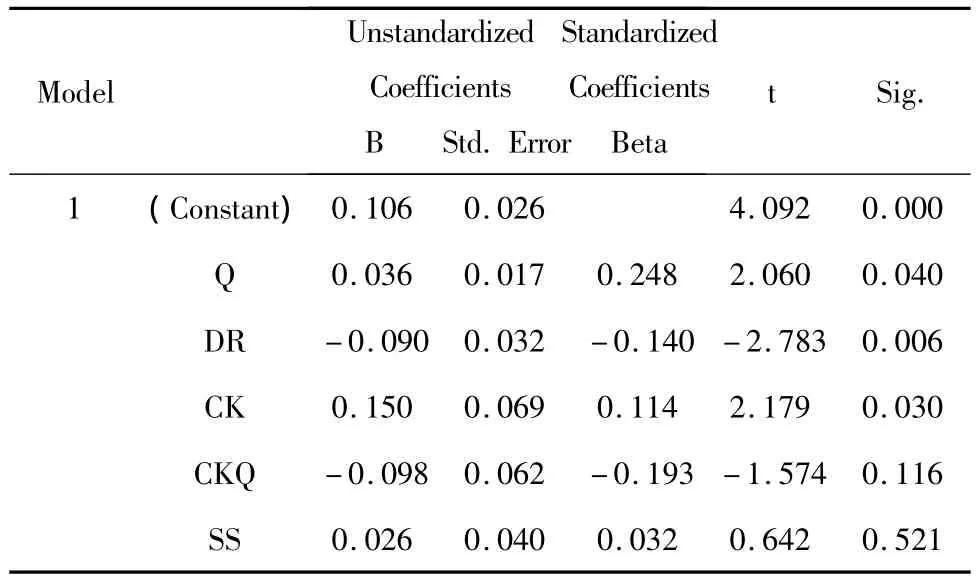

模型的残差是实际投资水平与预期投资水平之间的偏离程度。残差的正值表示过度投资,负值表示投资不足,且偏离程度越大,表明上市企业投资行为是越不具有效率的。表6和表7是回归模型的方差分析以及回归系数。

表6 回归模型的方差分析

表6表明,在5%的显著水平下,回归方程有意义。表7表明,在5%的显著水平下,投资机会、资产负债率和融资约束的系数不等于0。该研究结果还说明了在产业转型升级时期前后融资约束与投资——现金流敏感性的负相关不是显著成立的,股权结构对于企业投资行为影响也不是显著的。

表7 回归模型的回归系数

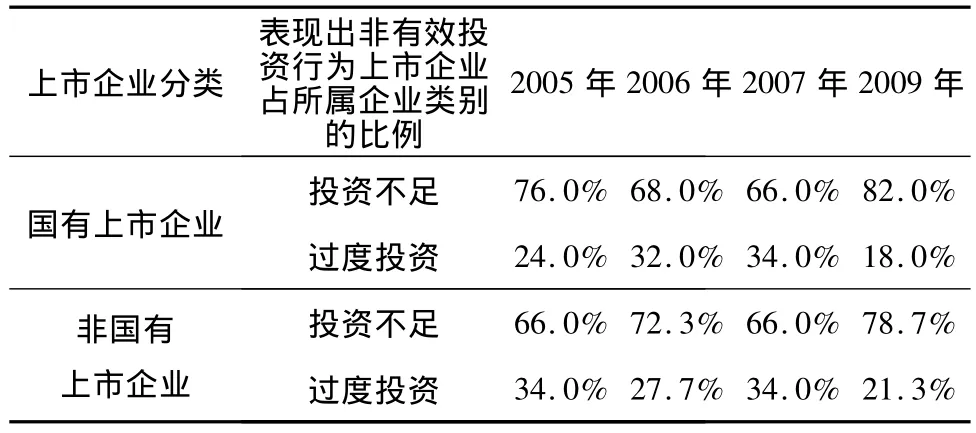

由表8可知,广东省上市企业在产业转型升级期前后的投资行为是非有效的。从2005年至2007年每年表现出投资过度的上市企业在总体中所占的比例不断升高,但是在2009年这一比例却有所下降。然而从总体上来说,广东省上市企业的非效率投资行为主要表现为投资不足。在2009年表现出投资过度的19家广东省上市企业中有15家属于产业转型升级期政府政策所倡导的行业领域。

表8 模型(1)回归后残差统计

表9表明了国有控股上市企业和非国有控股上市企业投资行为效率在产业转型升级时期前后的变化。通过比较,可以进一步发现产业转型升级后,国企和非国企表现为投资不足的数量均有所上升,而表现为投资过度的企业数量均有所下降。

表9 国有上市企业和非国有上市企业投资行为效率

五、小结

通过研究广东省国有和非国有上市企业在产业转型时期前后的投资行为,得出以下结论:

广东省上市企业在产业转型升级时期,非国有企业的投资水平显著提高,而国有企业反而有所下降;在投资方向方面,国有上市企业投资于政府政策倡导的项目多于非国有企业,表明国有企业在选择投资项目类型时更加响应政府的政策;在转型升级时期,广东省上市企业总体的非效率投资行为都表现为投资不足,并且在产业转型升级后,总体表现为投资不足的数量均有所上升,而表现为投资过度数量均有所下降。

本文通过对广东省上市企业投资行为的研究,发现在产业转型升级时期,根据政府的相关优惠政策,非国有企业表现突出,加大力度进行投资;而对待投资方向问题,国有企业因为其产权的特殊性,更加响应政府的号召,投资于政策所倡导的项目类别;并且广东国有和非国有企业在转型升级前后均表现为投资不足,在转型升级后,总体表现为投资不足的数量均有所上升,而表现为投资过度的数量均有所下降。

[1] 张旺峰.上市企业非效率投资行为研究[J].财会通讯,2010(1):96-99.

[2] 闰华红,殷冰洁.国有上市企业非效率投资行为检验及影响因素分析[J].经济与管理研究,2010(5):101-109.

[3] 郭建强.非稳定预期与当前非国有企业投资行为——对非国有企业投资行为的一种理论分析[J].经济问题,2007(9):44-45.

[4] 梅丹.政府干预,预算软约束与过度投资[J].软科学,2009(11):114-118.

[5] 钟海燕,冉茂盛和文守逊.股权结构与企业投资行为的关系研究[J].财经论坛,2009(9):137-139.

[6] 朱磊.负债期限结构对企业投资行为影响的实证研究[J].软科学,2008(7):128-133.

[7] 武晓玲,陈正飞,杜国柱.基于自由现金流量的上市企业投资行为研究[J].山西财经大学学报,2008(1):111-117.

[8] 李远勤,郭岚和张祥建.上市企业投资行为的结构与分布特征——基于大股东控制和成长能力的分析[J].管理评论,2009(6):38-49.

[9] Jensen M C.Agency costs of free cash flow,corporate finance,and takeovers[J].The American Economic Review,1986,13(5):21-48.

[10] Vogt S C.The Cash Flow/Investment Relationship:Evidence from U.S.Manufacturing Firms[J].Financial Management,1994,23:3-20.

[11] Richardson S.Overinvestment of free cash flow [J].Review of Accounting Studies,2006,38(11):159-189.

[12] 杨清香,俞麟,胡向丽.不同产权性质下股权结构对投资行为的影响——来自中国上市企业的经验证据[J].中国软科学,2010(7):142-150.