固定资产重估模式与成本模式的比较分析

2011-12-29 00:00:00龙敏

会计之友 2011年31期

【摘要】 中国会计准则与国际会计准则的趋同使得固定资产重估模式是否采用成为一个值得探讨的问题。文章从背景及应用范围、会计处理和经济后果的差异对重估模式与成本模式进行了比较,并对两种模式的未来应用作了简单预测。

【关键词】固定资产重估模式;成本模式;会计处理;经济后果

国际会计准则(IASB)IAS16中规定在固定资产初始确认后,企业可以采用重估模式或成本模式对其进行后续计量;而中国却禁止使用重估模式。随着中国会计准则与国际会计准则的逐渐趋同,是否采用重估模式将是一个值得探讨的问题。本文对重估模式和成本模式进行了简单的对比,以期为我国的研究提供借鉴。

一、成本模式和重估模式的背景及应用范围

(一)成本模式和重估模式的界定

在成本模式中,固定资产的账面价值是它的历史成本减去累计折旧和累计减值损失。而在重估模式中,固定资产的账面价值是重估日的公允价值减去重估日后的累计折旧和累计减值损失。

这两种模式并不是相互排斥的,而是可以相互转换的,使用成本模式计量的资产可以改为使用重估模式进行后续计量;反之亦然。

(二)成本模式和重估模式的演进

历史成本一直在会计计量属性中占主导地位,而重估模式是伴随着公允价值的应用而产生的。公允价值产生于20世纪70年代。在20世纪60年代末至70年代初,英美等国通货膨胀,如美国出现了高达10%的通货膨胀率,以历史成本为计量基础的财务报告不能提供相关的有用的财务数据,所以产生了用当前价值(current value)来代替或补充历史成本计量的需求,进而许多国家改变了相应的要求。美国的FASB在1978年要求上市企业在财务报表中按“一般购买力变动和现行成本/不变美元”模式补充披露企业的主要资产价值,英国也在1980年引入了Current Cost Accounting(CGA) Standard。当时就有很多公司重估资产,如从1980年到1984年,大约24.6%的澳大利亚上市公司每年都重估资产。在严重的通货膨胀过后,尽管CGA已经不再强制执行,英国、澳大利亚和新西兰的很多公司仍继续使用重估模式。但是在美国,因为SEC官员认为重估模式提供的信息有误导性,而SEC管理着上市公司的注册程序,所以,为了能够上市交易,几乎没有公司再使用重估模式。目前,重估模式主要应用于欧盟和澳洲,中国、北美、日本仍然禁止使用重估模式。

(三)后续计量模式选择的限制

IAS16对后续计量模式选择有特定的要求:

第一,任意一种模式应该用于整个类别的固定资产。第二,只有公允价值能可靠计量的固定资产才能使用重估模式。第三,如果一类资产采用重估模式,那么这类资产应该适当经常地被重估,以致其账面价值不显著不同于资产负债表日的公允价值。IAS16没有规定重估的频率,而是建议重估的频率应该由固定资产公允价值变动的特点决定。

二、成本模式和重估模式会计处理的异同

(一)成本模式的会计处理

在成本模式中,无论公允价值如何变动,直至固定资产终止确认前,“固定资产”科目的余额一直是其历史成本,资产的账面价值等于其历史成本减去累计折旧和累计减值损失。

(二)重估模式的会计处理

相比于成本模式,重估模式的会计处理要复杂得多。

IAS16陈述了两种抵销累计折旧的方法——净值法和总和法。净值法更普遍用于房屋建筑物,要求会计主体用“固定资产”来抵销“累计折旧”,也就是借记“累计折旧”,贷记“固定资产”。总和法要求会计主体依据固定资产的账面价值,按比例重新表述新的原值和累计折旧,以使新的资产的账面价值等于公允价值。这个方法经常作为代表该固定资产重置成本的一个指数。例如,一台机器设备的原值是¥100 000,目前的累计折旧是¥40 000,公允价值是¥90 000。总和法要求“固定资产”和“累计折旧”的账面价值都增加至1.5倍,因此,借记“固定资产”¥50 000,贷记“累计折旧”¥20 000。

重估增值和重估减值的会计处理也不一样。首先,如果当固定资产的账面价值小于其公允价值时,那么该资产发生重估增值,会计主体应该将公允价值大于账面价值的数额贷记到“固定资产重估准备金”——一个权益类账户。但是如果在此之前该资产发生过重估减值,那么该主体应该先贷记“资产重估利得”来转回前期的重估减值损失。只有超过前期重估减值的部分才会被贷记到“固定资产重估准备金”。如果在资产重估之前该资产发生过减值损失,那么在贷记“重估利得”之前应先贷记“减值损失转回”,使得减值损失好像没发生一样。重估增值计入权益类账户而不是收入类账户,也是重估模式和投资性房地产公允价值模式的主要不同点。如果固定资产发生重估减值,那么出于谨慎性原则,会计主体应识别“资产重估损失”——一个费用类账户。可是如果该资产先前发生过重估增值,那么重估减值应先用来转回先前的“固定资产重估准备金”;然后再贷记“资产重估损失”。

同时,IAS16只允许同一固定资产的“固定资产重估准备金”和“资产重估利得或损失”相互抵销。只有在非营利组织,同一类型资产的“固定资产重估准备金”和“资产重估损失”才可以抵销。

当固定资产终止确认时,IAS16要求将原来计入的“固定资产重估准备金”直接计入留存收益,但不通过损益账户。

三、成本模式和重估模式的不同经济影响

(一)重估的成本

在成本模式和重估模式的不同经济影响中,最明显的就是重估过程中发生的成本——直接成本、间接成本和机会成本。如果企业请独立的评估师重估,那么直接成本就是付给评估师的费用。Brown,Izan and Lohn提及,评估价格为AUS$30 000的固定资产的费用大约是固定资产价格的0.05%,评估价格为AUS$2 000 000的固定资产的费用大约是固定资产价格的0.2%。在澳大利亚,一些公司评估商业性财产的费用是AUS$800加上增值税。同时,重估模式还有间接成本——审计师为了降低审计风险而进行更多的审计工作,因此审计费用增加。除了实际的现金流出,重估还有很高的机会成本,因为董事要在重估上浪费时间,比如审视数据、进行讨论。总之,重估在时间和金钱上都是昂贵的,只是董事进行的重估比独立评估师进行的成本小一些。因此,只有当固定资产的公允价值和账面价值之间的差额大于重估的成本时,企业才会选择资产重估。

(二)成本模式和重估模式对借款成本的不同影响

虽然重估有成本,但相比于成本模式,资产重估增值更可能会降低借款成本。

第一,重估模式可以通过让企业避免违约成本来减少借款成本。相比于成本模式,资产重估增值增加了固定资产和所有者权益的账面价值,但负债的账面价值保持不变,重估增值后的资产负债率比在成本模式下的低,而且,许多借款协议中限制了资产/实物负债率的最高值。所以,重估增值能通过松动借款协议中的限制来避免违反借款协议,进而来减少借款成本——企业因为违约而归还的债务和发生的谈判费用。而在成本模式下,因为较高的资产负债率,即使是相同的企业也可能会违反借款协议。

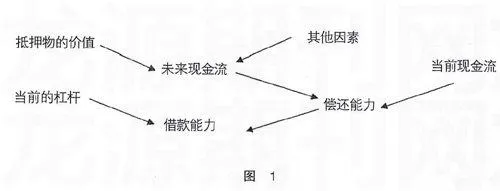

第二,重估增值能表明企业的借款能力较强,而这个积极的信号能降低借款成本。相比于成本模式,重估增值增加了所有者权益的金额,但是负债的金额保持不变,那么重估模式下的财务杠杆就比在成本模式下的低,借款能力也就能相应地增加。Cotter and Zimmmer解释,如图1所示,除了财务杠杆,偿还能力是借款能力的另一个重要因素。资产重估增值提高了抵押物在成本模式下的价值,而抵押物的价值又与借款能力呈正相关。因此,相比于成本模式,重估增值能提高借款能力进而降低借款成本。

而且Cotter解释,借款协议中实物资产的价值不包括在借款后资产重估增值的部分,除非这部分价值不超过受托管理人所指定的独立评估师确认的金额。这也就是说,债权人已经预测到并且接受了合理的重估增值。总之,应用重估模式减少违约成本和资本成本是可行的。

(三)成本模式和重估模式对政治成本的不同影响

相比于成本模式,重估增值也可能会减少政治成本。当重估增值时,每个会计期间报告的利润和最后的处置固定资产利得都比在成本模式下的少,但是所有者权益却比在成本模式下的高。所以重估增值后的净资产报酬率比在成本模式下的小,进而能减少政治成本。

第一,较低的利润能帮助企业减少政府和其他利益相关者不利于企业的决策。政府和其他利益相关者经常关注高利润的大公司,有时会减少分配给大公司的资源,而且政府部门,例如物价局和税务局,还可能会采取行动去限制极高的利润。但是,这个结论的前提是政府和其他利益相关者只关注报告的利润而不关注所采用的会计政策。

第二,更低的利润能减少罢工的发生。Brown, Izan and Lohn认为导致罢工发生的一部分原因是,工人们坚信公司的净资产报酬率很高,但是雇主不愿意增加工资。同时,尽管工会意识到重估增值的影响,但是财务报表仍然是展示净资产报酬率的最好工具。所以,相比于成本模式,重估增值下的净资产报酬率较小,那么增加工资的需求也应该较少。

通过减少政府和其他利益相关者不利于企业的决策和罢工的可能性,重估增值比成本模式有更大的可能去降低政治成本。

(四)成本模式和重估模式对股票价格的不同影响

很多研究表明重估增值还和股市价格正相关。Standish and Unguarded通过323家在1964—1973年期间重估过资产的上市公司研究重估模式和股票价格之间的关系。他们发现在重估月及其之前的月份,股票价格向上移动,并且这一水平在宣告后的期间内保持。但是仅当重估伴随着其它积极的信号,例如股票红利增加时,这个结论才是有效的。重估可以被视为管理层预测未来利润增长的信号。Adoody,Barth and Kasznik分析了在1983—1995年期间重估过固定资产的5 000多家企业的数据,并得出重估增值和股票回报率显著正相关的结论,但是这个关系在低净资产报酬率的企业、跨地区上市的企业和经济波动的时期不明显,而且Easton,Eddey和Harris得到结论:和不包含重估准备金的总和相比,包含资产重估准备金的账面价值更接近该主体的市场价值。

四、成本模式和重估模式未来发展的展望

笔者认为,随着各国会计准则的趋同,并且重估模式能更好地提供相关可比的财务信息,重估模式将会被绝大多数的国家所允许。况且,历史成本计量有一定的缺陷,特别是在技术进步快、通货膨胀严重的今天,历史成本的计量假设受到挑战。允许采用重估模式应该会成为趋势。但是重估模式所带来的财务信息可靠性的下降将会限制重估模式的发展。公允价值是估计的价格,它的计量是以市场为基础的假想的交易,可验证性差。而且,当前许多国家的财务会计和注册会计师的素质不高,不足以确保重估模式确认的账面价值的合理性。因此,即使将来绝大多数国家会允许采用重估模式,固定资产的后续计量仍然会以成本模式为主导,而且会限制重估模式的使用。

笔者同时认为,与现在的应用相似,重估模式将会主要应用于土地和建筑物方面的后续计量。主要原因是成本模式确定的这类资产的账面价值经常不同于它们当前的价值,该类资产的价格经常随着经济状况的变化而变化,特别是在发展中国家,该类资产的价格每年都显著上升,但成本模式下的账面价值却是每年递减。如果一个主体采用成本模式来后续计量该类资产,历史成本减去累计折旧确定的账面价值RsFlGjQ1u90uGHUt7FxVYO8id0F/dixBgMapaLTNaGI=几乎提供不了相关的资产状况的信息,该主体的财务状况将会被严重低估,那么股市价格、接管价格和回购价格就都会被低估。

例如,百大集团在2005年半年度财务报告中房屋建筑物价值被严重低估。公司2005年半年度合并财务报表显示其房屋建筑物净额2.82亿元,可是当时这些建筑物的市价大概是账面价值的五倍。因为百大集团的建筑物不符合投资性房地产的识别标准,所以这些楼房只能用成本模式来进行后续计量。很明显,百大集团资产状况被严重低估,所以回购股票的报价远低于百大股票的实际价值。

因此笔者预期重估模式将会被中国采用,而且将会被主要用于土地和建筑物的后续计量。

【参考文献】

[1] Brown P., H. Y. Izan and A. L. Loh(1992,)Fixed asset revaluations and managerial incentives. Abacus28(1), 36-57.

[2] Cotter J. (1999) Asset revaluations and debt contracting.Abacus, 35 (3), 268-285.

[3] Cotter J. and I. Zimmer (1995) Asset revaluations and assessment of borrowing capacity. Abacus 31 (2), 136-151.

[4] Standish P. and S. Un (1982) Corporate signaling, asset revaluation and the stock prices of British Companies. Accounting Review 57 (4), 701-715.

[5] Aboody D., M. E. Barth and D. Kasznik(1999) Revaluations of fixed assets and future firm performance: Evidence from the UK. Journal of Accounting and Economics 26 (1999), 149-178.

[6] Easton P. D., P. H. Eddey and T. S. Harris (1993) An investigation of revaluations of tangible long-lived assets. Journal of Accounting Research 31 (Supplement),1-38.