基于实物期权法的石油开采项目评价方法研究

鞠耀绩,孙 曼

(黑龙江科技学院经济管理学院,黑龙江哈尔滨150027)

随着国民经济的持续高速增长,石油需求快速增长造成的供需矛盾不断加剧,使石油工业发展面临着严峻的挑战。众所周知,石油工业是一个高技术、高投资、高风险的行业,还是一种地理上最分散,又属于多元文化的行业。而石油开采是石油企业获得石油储量的重要途径,它具有投资大、周期长、风险高,以及资金分阶段投入等特点。这些特点使投资决策者具有管理柔性,在石油开采投资市场化的条件下,这种管理柔性具有相应的价值。目前,我国石油开采投资项目经济评价主要采用贴现现金流法 (discounted—cash-flow,DCF)。其中的净现值法 (netp resentvalue,NPV)只需要计算投资项目的净现值,就可以判断项目是否可行,是一种简单直接的决策方法,因而在投资决策中得到广泛应用。但当市场不稳定或管理较为灵活时,采用净现值法所得出的评价结论可能会失真。它的一些假设忽略了投资项目所具有的未来不确定性、不可逆性等众多现实影响因素,特别是针对高风险项目。净现值法的应用中暗含刚性假设,评定结果只有两种选择,立即投资或拒绝该项目,以后不再投资。实际上,某些具有垄断特性的行业,投资者在管理上具有较大的灵活性。尤其在全球竞争和融资渠道多元化的背景下,石油开采投资受到越来越多的不确定性因素影响,这使得NPV方法的固有缺陷和局限性更加突出。

1 传统NPV法的缺陷

目前,对油气勘探开采项目的投资评估,主要依赖于传统的NPV法。它是用一定的贴现率来计算项目投资收益和投资费用的贴现值,再对二者进行比较。其计算公式为:

式中:Ct为t时刻现金流入;It为t时刻的投资额;R为现金流的折现率。

若 N PV≥0,则项目值得投资;若 N PV≤0,则放弃投资。传统的 N PV法具有如下缺陷:①它是一种几乎静态的评估方法[1],是在投资初期点上规划整个投资计划,忽视了项目投资决策的灵活性;②它虽然考虑了风险的存在,但却将其看作消极因素予以回避,既违背了高风险、高收益的客观规律,又忽视了投资者化风险为回报的主观能动性;③在确定风险调整后的贴现率上主观性较强,导致评估的可信度降低;④它假设投资具有刚性[2],即面临的项目投资只有2种选择,要么立即进行投资,要么放弃投产;⑤它假设投资具有可逆性[3],即投资的成本较容易转卖。

石油开采项目面对的不确定性因素很多,投资者可以根据环境的变化做出推迟投资、扩大投资或缩减投资等决策。管理具有很大的弹性,且部分勘探投资一旦投入,即成为沉没成本。如初期的钻井成本,不论是否为干井,都不可能再收回,因此具有很强的不可逆性。利用传统的NPV法分析勘探开采项目的投资,容易低估其净现值,错失投资机会。因此,结合石油勘探开采项目本身的特点,有必要引进投资决策的新方法。

2 实物期权法

2.1 实物期权理论

针对以往NPV法的不足,国外学者和实业界人士提出了一种更切合实际情况的方法——实物期权法,它的理论基础是期权定价理论的发展。哈佛商学院的Robert merton奠定了从金融期权向实物期权转化,以及用金融市场来规范实物期权思维方式的基石。麻省理工学院的Robert Pindyck对此做出了重大贡献,包括在其著作《在不确定环境下投资》中所收录的学术文献。期权是一种选择权合约,是指持有者在未来一段时间内,以一定价格购买或出售某项金融资产的权利[4]。根据执行时间的不同,期权划分为欧式期权和美式期权。根据持有者的权利可划分为看涨期权和看跌期权。当一个公司拥有投资机会时,就相当于拥有现在或将来投资而获得某种资产或项目的权利,这就类似于金融期权,称其为实物期权。实物期权是一种非金融期权,泛指非金融性商业投资所获得的未来开发利用特定资产的权利,实际包括各种特权、资格、灵活性、未来机会和潜力等。我们知道,期权是一种在未来采取某项行动的权利而非义务。当存在不确定性时,期权是有价值的。在金融市场上交易的期权合约,赋予购买者在特定时间、以指定的价格购买股票的机会,并且只有当在这个时刻的股票价格超出指定价格的情况下,才执行期权。很多战略投资产生了一系列连续的机会,因此,投机机会可以看作是一系列现金流加上一个期权的集合。从这个意义上说,实物期权是金融期权理论在实物 (非金融)资产期权上的扩展。

与传统的投资决策分析方法相比,实物期权的思想不是集中于对单一的现金流量预测,而是把分析集中在项目所具有的不确定性问题上,用概率的语言来描述项目未来现金流量的概率分布状况。因此,实物期权是金融期权理论在实物投资上的扩展,是一种把金融市场的规则引人企业内部战略投资决策的思维方法,是一种改善战略思维的有价值的工具。

2.2 研究综述

20世纪90年代以来,世界石油行业掀起了空前的并购浪潮,以埃克森-美孚石油公司 (Exxon Mobil Corp.)、壳牌石油公司 (Shell)、英国石油公司 (BP)、道达尔石油公司 (TOTAL)为主的四家大型国际石油公司,在国家政治、军事力量的支持下,不仅经济实力和抗风险能力越来越强,而且核心业务突出,竞争优势加强,市场分割更加明显。近年来,不断发生的国际范围内的石油公司并购、合作,加剧了石油行业的竞争。国外石油公司在进行油气勘探开采项目经济评价时,主要采用了以下这些经济评价方法。第一阶段是贴现现金流量法的使用,John[5]总结了他们1986年的课题——美国阿肯色州和俄克拉荷马州的沃希托河流域的油气资源经济评价方法,主要是净现值法。第二阶段开始考虑风险对油气勘探开发项目的影响,李玉蓉等[6]介绍了国际石油合作勘探开发项目经济评价方法——主要是净现值法和风险评价方法;Cho rn,L.G[7]介绍了不确定分析法对油气勘探开发项目经济评价的作用;1988年Paddock J.L.D.R.Siegel[8]在Quarterly Journal of Economics杂志上公开发表了Op tion Valuation of Claim s on Real A ssets:The Case offshore Petroleum leases,将用于金融领域的期权方法应用到石油方面。随后学者们开始了实物期权法的研究:Sm ith[9]介绍了荷兰海上油田对实物期权法的应用;Pickles.E[10]介绍了二叉树实物期权法在油气勘探开发项目经济评价中的应用。归纳起来可以看出,国外石油公司在进行油气勘探开发项目经济评价时,最开始采用贴现现金流量法,后来逐渐考虑风险因素队油气勘探开发项目的影响,采用不确定分析方法。现在结合油气勘探开采项目的特点,采用实物期权法,以期获得更准确的评价结果,做出正确的决策。

国内学者是从20世纪80年代初,才开始认识到实物期权方法在评估石油开采投资价值中的意义。1984年,江汉石油学院翻译了美国经济学家P.D.Newendorp的《石油勘探开发决策分析》,引起了国内石油界对勘探开采投资决策管理重要性的认识。范龙振和张子刚较早地研究了投资机会价值,投资机会对于经营者来说是一种权利,经营柔性与金融期权一样具有价值,可以把经营柔性看成一种期权。[11]为了提高我国的油气资源经济评价水平,其中系统地研究实物期权法的人员主要是在贾承造院士的带领下的浙江大学的杨树峰、张永峰等[12-13]。他们主要研究油气勘探开发项目实物期权特性分析、油气勘探领域期权波动率参数阶段性估计,以及用于油气勘探开发项目经济评价的实物期权法的机理等问题。曹艳等[14]做了实物期权在石油工程项目投资决策中的应用研究。李玉蓉等[15]还研究国际石油合作的另外一个新方法——遗传算法。但是,这些研究目前都只是处于理论研究水平,还没有进入实际应用中,有待于在实际工作中进行检验。

2.3 定价模型

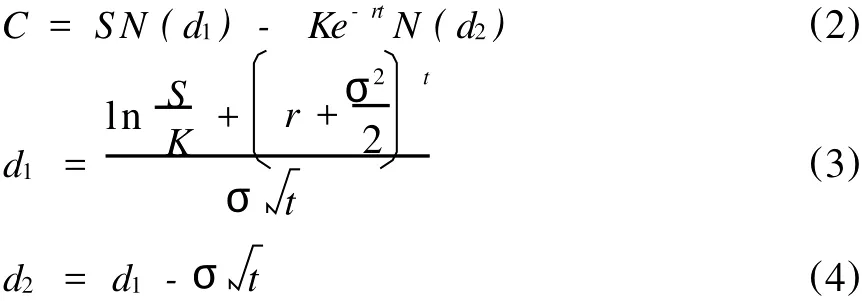

对实物期权的定价,目前应用最为广泛的是二叉树模型和布莱克——舒尔斯模型。二叉树模型是对离散时间的期权做出简单的估价,但由于实物期权投资决策的灵活性,目前应用最广泛的期权定价模型是Black-Scholes定价模型[5],如式(2)~式 (4)所示。Black-Scholes定价模型最初是用于对无分红欧式买权进行定价的,模型为

式中:C为期权的当前价值;S为标的物资产现值;K为期权预定价;N(·)为标准正态分布函数;t为期权到期时间;r为期权有效期内的无分风险利率;σ为标的物波动率。

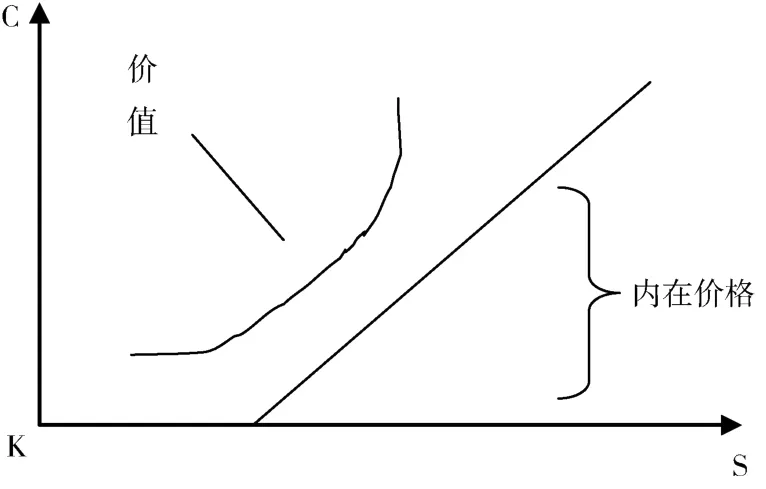

油气勘探开采是实物期权法的典型应用,对油气开采这样有期权特性的项目进行的投资价值包括两部分:其一是不考虑实物期权的存在,可以用NPV法求得投资项目固有的内在价值;其二是由项目的期权特性产生的期权价值。基于实物期权观点而改进的NPV法,可以表示如下:

式中,N PVT为投资项目的全部价值;N PV1投资项目的内在价值;C为实物期权价值。

为了式 (5),我们必须首先运用传统的现金流贴现法得到内在净现值,同时运用著名的B1ack-Scholes期权定价模型得到期权价值 C。在B—S期权定价方程中,影响油气勘探开发项目的期权价值 (C)的因素有石油储量的现值 (S)、开发投资 (K)、到期时间 (T)、已开发储量价格波动率 (σ)和无风险利率 (r),如图1所示。

图1 实物期权参数模型图

判断准则:当N PVT>O时,勘探开采项目经济可行;

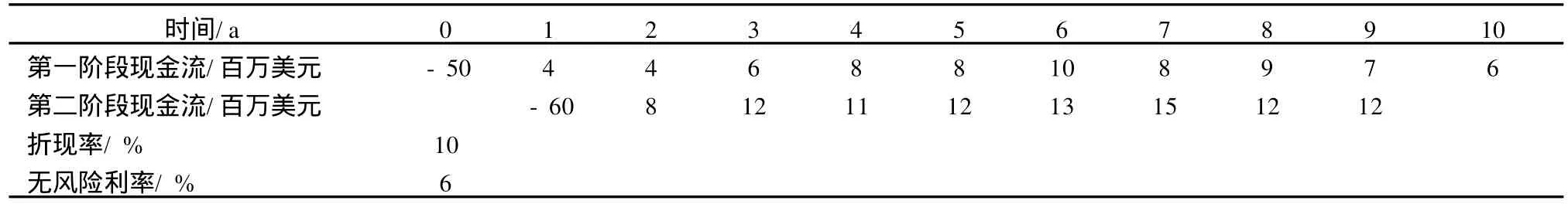

当 N PVT 本文以大庆某石油股份有限公司研发项目A为例,来说明实物期权分析的应用,比较净现值法 (NPV)和实物期权经济评价的结果。 A区块位于萨尔图油田北部开发区的纯油区内北2-3排到北3-2排间,含油面积9.04km2,开采层位为I1-4组油层。该石油公司拥有对此区块的开采权,通过勘探和预探,拟定对盆地的勘探开采分两个阶段进行:第一阶段预计初始投资额5000万美元;第二阶段,两年后增加投资6000万美元,进行大规模开发。在第一阶段之后,石油公司有权决定是否执行期权,如果执行,就要增加投资6000万美元;如果不执行,则暂时停止开发。假设公司选择执行期权,即继续进行开发。两个阶段的现金流如表1所示。暂时预计对此盆地的勘探开采年限为10a。 表1 项目两个阶段的现金流 根据式 (1),按照传统的净现值法对此项目进行评价。 计算第一期项目投资的净现值 (N PV1) N PV1=-50+4×(1+10%)-1+4×(1+10%)-2+6×(1+10%)-3+8×(1+10%)-4+8×(1+10%)-5+10×(1+10%)-6+8×(1+10%)-7+9×(1+10%)-8+7×(1+10%)-9+6× (1+10%)-10=-913万美元 N PV2=-60+8×(1+10%)-1+12×(1+10%)-2+11×(1+10%)-3+12×(1+10%)-4+13×(1+10%)-5+15×(1+10%)-6+12×(1+10%)-7+12× (1+10%)-8=192万美元 N PV=-913+192×(1+10%)-2=-721万美元。N PV为负,则项目不可行。 若考虑到投资项目的风险所具有的期权价值,那么 S=4861万美元,K=6000万美元,σ=-σ=-0.047,查正态分布表可得:N (d1)=0.0590,N (d2) =0.0315. 由式 (2)得,C=1701万美元。根据式 (1)计算第一阶段投资项目的内在价值 N PV1=-913万美元。 因此,根据式 (5),该投资项目的实际投资价值 N PVT=N PV1+C=788万美元>0,则项目投资可行。 净现值法计算结果表明,应该放弃对此油田的投资;实物期权方法评价结果却表明,投资此油田可行,关键要选择好投资时机。究其原因,我们可发现传统的现金流量模型忽视了项目的期权价值,严重低估了该勘探目标的实际经济价值。 1)通过对比我们可发现,当项目变化是可预测、不确定性较小时,用现金流量模型较适合;但当存在显著的不确定性时,应引入实物期权评价模型。 2)实物期权模型与现金流量模型相比,其实质是它改变了过去人们对不确定性因素的消极看法,研究如何利用不确定性因素来获得更大的收益,相对于现金流量模型多了投资机会的价值。实物期权法并不是对现金流量模型的完全否定,而是根据实际情况考虑了不确定性产生的机会价值,从而对净现值做了补充和修正。 3)实物期权法作为对石油勘探开采项目进行战略经济评价的一种新方法,弥补了净现值法的不足,为石油勘探开发投资决策提供了一个更为合理的理论依据。通过实物期权法的应用,可以使企业以较小的投入,获得未来潜在收益,避免投资失误。 [1] 马晓国,李宗植,翟铁华,等.实物期权法在投资项目决策中的应用 [J].工业技术经济,2005,24(1):120-122. [2] 高世葵,董大忠.油气勘探经济评价的实物期权法与传统方法的综述分析与比较研究 [J].中国矿业,2004,13(1):27-31. [3] 张雪梅.矿产资源勘探开发项目投资决策的实期权方法[J].资源与产业,2006,8(1):73-76. [4] Martha Am ram,Nalin Kulatilaka.张维,等译.实物期权——不确定环境下的战略投资管理 [M].北京:机械工业出版社,2001:4-222. [5] Gray,John H;A rthur,Pyron J.Update on the Ouachitas:The potential still exists[J].Oil&Gas Journal,1996,94(34):93-96. [6] 李玉蓉,陈光海,等.国际石油合作勘探开发项目经济评价的模型研究 [J].化工技术经济,2004,22(10):24-28. [7] Chorn,L.G.&M,Croft.Resolving Reservior Uncertainly to Creat Value[J].Journal of Petroleum Technology,2000(August). [8] Paddock J.L.D.R.Siegel and J.L.Smith.0ption Valuation of Claims on Real Assets:The Case offshore Petroleum leases[J].The Quarterly Journal of Econormics,1988(August). [9] Han T.J.Smith.Investment analysis of offshore concession in The Netherlands[J]. Financial Management,1997,26(2):5-17. [10] Pickles.E.and J.L.Sim th Pertroleum Property Valuation:Abinomial Lattice Implementation of Op tion Theory[J].Energy Journal,1993,14(2). [11] 范龙振,张子刚.投资机会价值的研究 [J].数量经济技术经济研究,1996(2):64-66. [12] 贾承造,杨树锋,等.油气勘探风险分析与实物期权法经济评价 [M].北京:石油工业出版社,2004. [13] 张永峰,杨树锋,等.基于实物期权的油气开采许可证策略分析 [J].浙江大学学报:理学版,2005(3):236-240. [14] 曹艳,刘永建,等.实物期权在石油工程项目投资决策中的应用 [J].大庆石油学院学报,2004,28(1):56-60. [15] 李玉蓉,李霞,等.遗传算法—国际石油合作勘探开发项目投资组合的新方法 [J].海洋石油,2004(12):50-55. [16] 王素容,吕晓岚.信息技术对我国企业内部控制的冲击及其改进 [J].科技信息 (学术版),2005 (1lB):134-135.3 实例分析

3.1 传统NPV法决策

3.2 基于实物期权法的决策

3.3 对比分析结果

4 结论