粗细砂车间技改项目经济效益分析

祝 斌

(铜陵有色金属集团股份有限公司安庆铜矿, 安徽安庆市 246131)

粗细砂车间技改项目经济效益分析

祝 斌

(铜陵有色金属集团股份有限公司安庆铜矿, 安徽安庆市 246131)

结合重介质厂粗细砂车间技改项目的具体情况,初步设计了 2套方案。从项目的角度出发,计算财务效益和费用,通过对项目产品成本、项目盈利能力、投资回收能力以及抗风险能力等主要经济评价指标进行综合测算和分析,评价该项目在经济上的可行性,综合对比分析选出了最优秀方案。

技术改造项目;经济效益分析;产品成本;项目盈利能力;投资回收能力

安庆铜矿重介质厂组建于 1999年 5月,目前由磨砂车间 (重介质车间)、粗砂车间、细砂车间、精矿脱水车间 4个车间组成,产品包括铁精矿 (重介质)、低品位铜精矿和高硫铁精矿。重介质厂各车间之间工艺联系紧密,但粗砂车间、细砂车间与磨砂车间厂房位置相距较远。粗砂车间地势较低,位于重介质车间东南方向的 1条主马路边,距离重介质(磨砂)车间直线距离 130 m,地平面高差约为 -6.5 m;细砂车间位于重介质厂东向约 180 m远的山坡上,自然地形高差约 +5 m。由于大选厂总尾矿分级后需由 2条不同的线路分别送往粗砂及细砂车间,导致砂泵较多,工艺连接的矿浆管线较长,人工排查费时费力,检修工作量大。因此,对重介质厂尤其对粗砂车间和细砂车间进行技术改造势在必行。

1 改造成本及费用估算

本次粗细砂车间的设计共做了 2个方案:方案Ⅰ为新建方案,即新建 1个粗细砂车间,位于现有大选厂破碎车间西侧,地坪标高 76.0 m;方案Ⅱ为利旧方案,将粗细砂车间搬到 2个距重介质车间较近的旧有厂房。2个方案所用工艺设备基本为旧有设备,电气设备均为新设备。

根据国家发改委及建设部共同颁布的《建设项目经济评价方法与参数》(第三版)中关于对改扩建项目经济评价的有关规定,在国家现行财税制度和价格体系的前提下,结合项目具体情况,计算财务效益和费用。通过对项目产品成本、项目盈利能力、投资回收能力以及抗风险能力等主要经济评价指标进行综合测算和分析,评价该项目在经济上的可行性。

1.1 成本及费用估算说明

在进行成本估算时,所采用的原材料、燃料和动力等消耗指标由相关专业经计算后确定,价格依据现行市场售价水平调整并预测建设期末的价格。

经营成本针对全厂,其中其他车间加工费 500万元/a是估算本项目外的原有生产车间费用。

固定资产折旧针对粗细砂车间改造的厂房固定资产,采用直线折旧法,房屋建筑物按 20 a折旧,净残值率按 3%;机器设备按 15 a计算折旧,净残值率按 3%计算。无形资产及递延资产针对本项目改造厂房的无形资产及递延资产,均按 10 a期限摊销,不计残值。

固定资产修理费用针对粗细砂车间,按固定资产价值的 3%估算。

原料尾砂成本费暂估为 40元 /t,处理能力为 59万t/a。

销售费用暂按销售收入的 1%估算。

1.2 生产成本及对比

由于产品售价采用市场价,因此制造费中加入其他车间制造费,生产成本指全厂生产成本。经测算,方案Ⅰ生产成本为 3187.73万元 /a;方案Ⅱ生产成本为 3196.64万元 /a,方案Ⅰ比方案Ⅱ生产成本节省 8.91万元 /a。

1.3 总成本费用

总成本费用采用生产要素法估算,考虑到产品售价采用市场价格,经营成本中加入其他车间制造费 500万元/a,因此总成本费用是全厂总成本。

方案Ⅰ比方案Ⅱ平均总成本节省20.78万元 /a,平均经营成本节省 22.33万元/a。方案Ⅱ年电耗量、年工资福利费均高于方案Ⅰ,导致平均总成本、平均经营成本较高。综合情况及对比见表1。

表1 总成本费用对比

2 财务分析与评价

2.1 投资及筹措

根据对比,项目总投资方案Ⅱ比方案Ⅰ节省103.85万元,建设投资方案Ⅱ比方案Ⅰ节省 105.76万元,但流动资金方案Ⅱ比方案Ⅰ多 3.76万元。

建设投资 65%贷款,35%为企业自筹,贷款利率为 5.4%。贷款额:方案Ⅰ为 443.04万元;方案Ⅱ为 374.30万元。

流动资金 30%自有,70%贷款,贷款利率为5.4%。贷款额:方案 Ⅰ为 330.74元;方案 Ⅱ为333.37万元。

采用最大能力还款方式,还款期两个方案均为3 a(含建设期 )。

两个方案总投资使用计划对比见表2。

表2 项目总投资使用计划及资金筹措对比

2.2 评价年限及销售产品

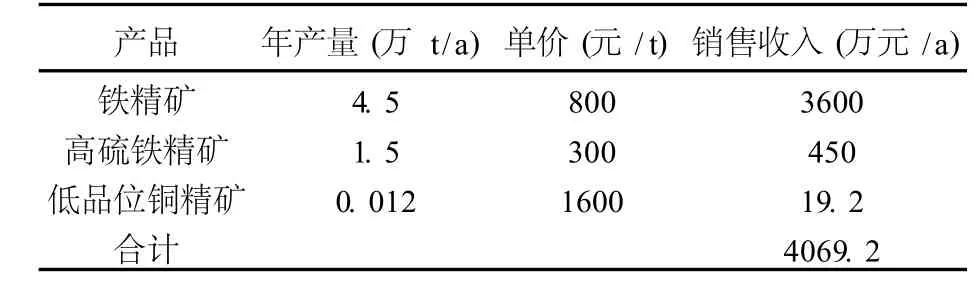

该项目设计规模:处理尾砂量为 59万 t/a。根据项目实际情况并考虑到选矿排产计划,项目评价期暂定为 20 a,建设期 1 a,达产期 20 a,投产即达产。销售产品情况分析见表3。

表3 产品销售情况分析

2.3 盈利能力分析

方案Ⅰ和方案Ⅱ的盈利能力对比见表4。

根据对比,投资利润率方案Ⅱ高于方案Ⅰ1.30个百分点,财务内部收益率方案Ⅱ高于方案Ⅰ1.75个百分点。

两个方案税后财务内部收益率、资本金财务内部收益率均高于财务基准收益率 10%;在 10%的折现率水平下,税后财务净现值方案Ⅰ比方案Ⅱ高82.36万元,方案Ⅰ动态投资效益好;另外,该项目全投资回收期 (含建设期)方案Ⅰ为 4.11 a,方案Ⅱ为 4.02 a,方案Ⅱ略好于方案Ⅰ。综上所述,该项目方案Ⅰ、Ⅱ均有可行的盈利能力,但根据财务净现值对比情况,方案Ⅰ略好于方案Ⅱ。

表4 盈利能力对比

2.4 盈亏平衡分析

生产能力利用率方案Ⅰ为 64.50%,方案Ⅱ为65.60%,差值为 -1.10个百分点;安全盈余方案Ⅰ为 35.50%,方案Ⅱ为 34.40%,差值为 1.10个百分点。

以上数据说明,在现有的生产技术水平和设定的价格水平不变的情况下,项目投产以后,方案Ⅰ达到设计生产规模的 64.50%,企业就不会发生亏损,安全盈余达 35.50%,方案Ⅱ达到设计生产规模的65.60%,企业就不会发生亏损,安全盈余达34.40%,方案Ⅰ略好于方案Ⅱ,方案Ⅰ在产量上抗风险能力较强。

3 综合经济评价

综上所述,在资源储量有保证的前提下,在预测的产品价格水平上,两个方案的税后财务内部收益率、资本金财务内部收益率均高于财务基准收益率10%,项目有可行的盈利能力,投资回收能力较好。在两个方案销售收入相同前提下,方案Ⅰ比方案Ⅱ总成本费用低 17.84万元/a,净利润高 18.23万元 /a。资本金内部收益率和生产能力利用率两项指标,方案Ⅰ和方案Ⅱ差别不大。

财务内部收益率 (税后)方案 Ⅰ比方案 Ⅱ低1.75个百分点,投资回收期 (税后)方案Ⅰ比方案Ⅱ多 0.09 a,两者差别不大。财务净现值 NPV(税后)方案Ⅰ比方案Ⅱ高 82.36万元,表明方案Ⅰ动态投资效益更好。在 21 a的计算期内方案Ⅰ的获利能力略好于方案Ⅱ,建议采用方案Ⅰ进行项目建设。

[1]盛子宁.多指标评估体系的主成分分析及应用举例[J].上海海运学院学报,2003,(3).

[2]祁生明.工程项目经济效益审计探析 [J].中国集体经济,2009,(1).

[3]吴绍强.经济效益[EB/OL].http://www.chinavalue.net/Article/Archive/2006/7/11/36892.html.

2010-10-28)

祝 斌 (1977-),男,安徽池州人,经济师,主要从事工程经济预决算工作。