应交税费调整的会计理论与税收实务差异分析

□文/胡丽蓉

资产负债表日后调整事项中,一旦涉及到损益,就会引起所得税费用的调整。如果调整的所得税费用是由于暂时性差异产生的对所得税的影响,可调整递延所得税资产或递延所得税负债;如果资产负债表日后事项引起企业所得税的纳税义务发生变动,就会涉及到应交税费的调整,但是否应调整报告年度的“应交税费——应交所得税”科目,会计理论与税收实务中的处理存在差异。

一、会计理论对资产负债表日后事项中“应交税费”调整的处理

企业发生的资产负债表日后调整事项涉及损益的,如果发生在该企业资产负债表日所属年度(即报告年度)所得税汇算清缴前的,应调整报告年度应纳税所得额、应纳所得税税额;发生在该企业报告年度所得税汇算清缴后的,应调整本年度(即报告年度的次年)应纳所得税税额。亦即资产负债表日后事项中涉及到所得税的调整,发生在汇算清缴前的,调整报告年度的“应交税费——应交所得税”科目,发生在汇算清缴后的,不调整报告年度的应交所得税,应作为本年度的应交所得税计算。其具体处理如下(例题来源于注册会计师会计2010):

例题:甲公司与乙公司签订一项销售合同,合同中约定甲公司应在2010年9月销售给乙公司一批物资。由于甲公司未能按照合同发货,致使乙公司发生重大经济损失。2010年12月,乙公司将甲公司告上法庭,要求甲公司赔偿450万元。2010年12月31日法院尚未判决,甲公司按或有事项准则对该诉讼案件确认预计负债300万元。2011年2月10日,经法院判决,甲公司应赔偿乙公司400万元,甲乙双方均服从判决。判决当日,甲公司向乙公司支付赔款400万元。甲、乙两公司2010年所得税汇算清缴均在2011年3月20日完成。假定税法规定,该项预计负债产生的损失不允许在预计时税前扣除,只有在损失实际发生时,才允许税前扣除。另外,甲公司2010年度财务报告批准报出日为2011年3月31日,所得税税率为25%,按净利润的10%提取法定盈余公积,提取法定盈余公积后不再作其他分配。

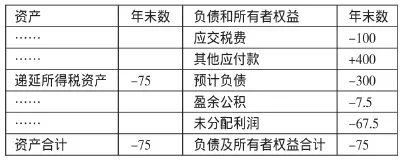

表1 资产负债表(单位:万元) 2010年12月31日

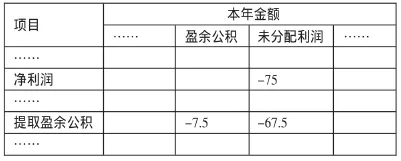

表3 所有者权益变动表(单位:万元) 2010年度

首先,将甲公司2010年末所作的会计处理列示如下:

(1)确认预计负债时:

借:营业外支出 300

贷:预计负债 300

(2)因预计负债的确认,产生可抵扣暂时性差异300万元,其对所得税的影响,确认为一项递延所得税资产。

借:递延所得税资产 75(300×25%)

贷:所得税费用 75

其次,2011年2月10日(资产负债表日后)的调整分录如下:

(3)确认新负债:

借:以前年度损益调整——调整营业外支出 100

贷:其他应付款 100

(4)补记所得税:

借:应交税费——应交所得税25(100×25%)

贷:以前年度损益调整——调整所得税费用 25

(5)调整2010年应交所得税:

借:应交税费——应交所得税75(300×25%)

贷:以前年度损益调整——调整所得税费用 75

(6)转回暂时性差异对所得税的影响(对2010年末第2笔分录的冲销):

借:以前年度损益调整——调整所得税费用 75

贷:递延所得税资产 75

(7)将原先确认的预计负债转为真实负债:

借:预计负债 300

贷:其他应付款 300

(8)结转“以前年度损益调整”科目的余额:

借:利润分配——未分配利润75

贷:以前年度损益调整 75

(9)调减盈余公积:

借:盈余公积 7.5

贷:利润分配——未分配利润7.5

再次,支付赔偿款时:

(10)2011年2月10日:

借:其他应付款 400

贷:银行存款 400

需要说明的是,上述第(1)、(2)笔分录为甲公司在2010年末所做的处理,不属于资产负债表日后事项的处理范围;第(3)~(9)笔分录为调整分录,据此调整甲公司2010年末的财务报表;第(10)笔分录是甲公司2011年2月10日实际支付的款项,不调整2010年度资产负债表中的货币资金项目和现金流量表正表中相关项目的数字。

最后,调整报告年度财务报表相关项目的数字。(表1、表2)

表2 利润表(单位:万元) 2010年度

二、税收实务中应交税费的调整

实际工作中,由于法院最终判决结果已到2011年,税务机关通常不考虑资产负债表日后事项发生在所得税汇算清缴前还是汇算清缴后,不调整报告年度的应交所得税税额,直接调整当年(即报告年度的次年)的应交所得税税额。甲公司的资产负债表日后事项账务处理如下:

(1)确认新负债:

借:以前年度损益调整——调整营业外支出 100

贷:其他应付款 100

(2)转回暂时性差异对所得税的影响:

借:以前年度损益调整——调整所得税费用 75

贷:递延所得税资产 75

(3)将原先确认的预计负债转为真实负债:

借:预计负债 300

贷:其他应付款 300

(4)结转“以前年度损益调整”科目的余额:

借:利润分配——未分配利润175

贷:以前年度损益调整 175

(5)调减盈余公积:

借:盈余公积 17.5

贷:利润分配——未分配利润17.5

甲公司2011年当年的账务处理为:

(1)支付赔款时:

借:其他应付款 400

贷:银行存款 400

(2)调减2011年应交所得税和所得税费用:

借:应交税费——应交所得税100

贷:所得税费用 100

通过两种处理方法的比较可以看出,其最终结果是一致的,均调减“应交税费——应交所得税”和“所得税费用”100万元。其中,会计实务中的处理是调减报告年度,税收实务则调减当年,税收的处理更简化、明了,而且在实际工作中也是这样执行的,建议会计处理应按照税收实务进行调整,这样既简化了会计核算,又能使会计处理与税收实务保持一致。