我国生产资料流通行业税收政策现状及相关建议

王丹

(北京物资学院商学院,北京市 101149)

我国生产资料流通行业税收政策现状及相关建议

王丹

(北京物资学院商学院,北京市 101149)

改革开放以来是我国生产资料流通发展最快、最好的时期,但国家税收政策对生产资料流通行业几乎没有“倾斜”,在一定程度上制约和影响了其发展。针对我国现行的生产资料流通行业税收政策与生产资料流通企业的实际情况,提出如下改进建议:将仓储企业营业税率由5%降为3%;对生产资料流通企业按照其实际增值额征收增值税;对全国区域性的生产资料流通企业统一缴纳企业所得税,对中小生产资料流通企业减免企业所得税;对物流仓储用地、铁路专用线等基础设施占地继续执行2006年度的土地使用税税率,或者给予一定期限的减免或减半征收优惠政策;对生产资料流通企业所属仓储用房按房产余值计算缴纳房产税,结合房产已使用年限,给予一定比例的房产税减免优惠;按照生产资料流通企业的购销额单向计缴印花税;降低水利建设基金等地方性收费缴纳基数和费率。

生产资料;流通;税收政策

生产资料是从事物质资料生产所必需的劳动资料和劳动对象的总和,一般包括生产工具、机器设备、厂房、自然资源和经过加工的原材料。在我国,由于改革开放前实行计划经济体制,生产资料有所特指,主要包括机电产品、金属材料、非金属材料、建筑材料、燃料和化工材料。生产资料流通是生产资料从生产领域向消费领域转移的经济过程,是保障社会再生产顺利进行的前提条件,是生产性服务业的重要组成部分。改革开放以来是我国生产资料流通发展最快、最好的时期,但国家的税收政策对生产资料流通行业几乎没有“倾斜”,在一定程度上制约和影响了生产资料流通行业的发展。本文主要针对我国生产资料流通行业现行税收政策进行分析和研究,并提出相关建议。

一、我国生产资料流通行业税收政策的现状和特点

我国生产资料流通行业涉及的税收政策主要包括税收与各项收费两大类:一类是应缴纳的税收,包括增值税、营业税、消费税、关税、企业所得税、资源税、城镇土地使用税、房产税、车船税、印花税、车辆购置税、契税等;另一类是各项收费,包括教育费附加、地方教育费附加、水利建设基金、综合基金、防洪费、河道管理费、价格调节基金、垃圾费、人民防空建设经费(以下简称“人防经费”)、人民教育基金、工会经费、职教统筹费、残疾人保障基金等。

通过走访和调查相关企业,如中储发展股份有限公司、诚通金属集团、浙江物产集团、广东物资集团、广东欧浦钢铁物流股份有限公司、上海西本新干线股份有限公司、济南博远物流发展有限公司、山东立晨物流股份有限公司、江苏惠龙港国际钢铁物流股份有限公司、西安市物资总公司、湖南一力批发市场、天津南仓批发市场等,发现目前生产资料流通行业税收政策的特点主要有以下几方面:

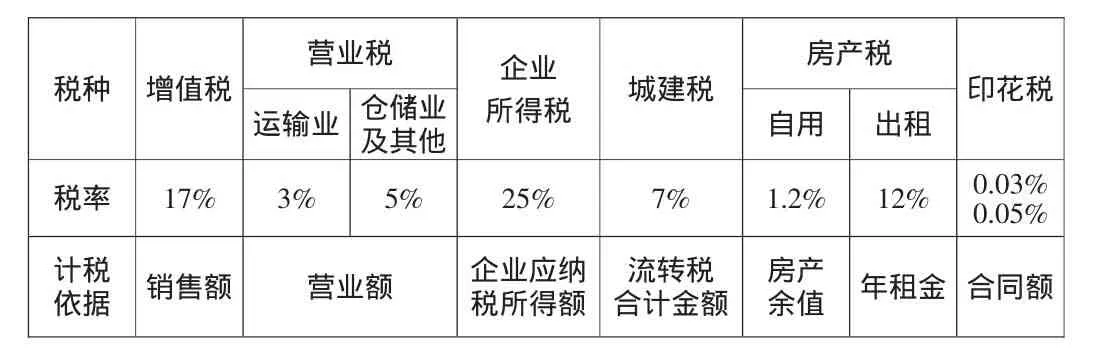

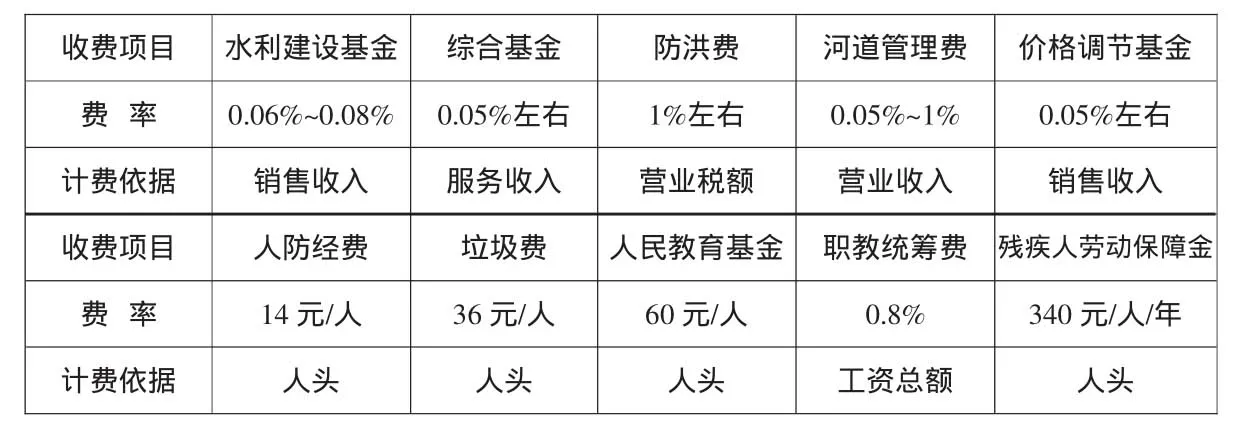

生产资料流通行业涉及的主要税种有7种:增值税、营业税、企业所得税、城市建设维护税、房产税、印花税、城镇土地使用税,其中税种、税率全国统一的有6种(详见表1),各地税率不一的主要是城镇土地使用税,城镇土地使用税一般按平米/年计征,每年每平米3.5元至8元不等,最高的达到16元;生产资料流通行业涉及的收费项目较多,其中费率一致的有两种,即教育费附加、地方教育费附加,附加率分别是3%和1%,①各地收费项目及费率不一的较多,主要有10种(详见表2)。

表1 生产资料流通行业税率统一的主要税种

二、我国生产资料流通行业税收政策存在的问题

目前生产资料流通行业在税费政策方面存在的主要问题如下:

1.有些税种的税率偏高,加大了企业经营压力

这方面的问题比较突出,具体表现在增值税、营业税、土地使用税以及水利基金等收费上。

(1)营业税。仓储业营业税税率偏高。按照国家现行税收政策规定,运输及装卸搬运的营业税税率为3%,而仓储业与旅店业、饮食业、旅游业、广告业等一样执行5%的税率。但现实情况是仓储业的平均利润率远低于交通运输业的平均利润率,而承担的税率却高于交通运输业。仓储业适用税率明显偏高,不利于仓储物流业发展。

(2)增值税。①运输发票抵扣额度差异问题。目前增值税征税额度为17%,而运输发票抵扣额度仅为7%,10%的差价使得流通企业无利可图甚至亏损,从而给生产资料跨区域流通制造了障碍,影响了生产资料流动。②增值税实行税负率管理的问题。一些地方的税务机关为了方便计征增值税税款,将大多数生产资料流通企业的增值税税负率定为1%,将钢材批发企业的增值税税负率定为0.5%左右。而在现实中,流通企业经营主要是以量取胜,每吨钢材通常仅加价30~50元,毛利率普遍偏低,有些地方还低于0.5%。业内有人戏言:卖一吨钢材还不如卖一吨白菜赚得多。因此不从实际出发预定增值税税率,大大加重了企业的纳税负担。

(3)企业所得税。流通企业跨区域经营遇到的所得税征收障碍。流通企业要做大做强,走出去是至关重要的一步,但面临着属地所得税征收难题。以某钢材批发企业为例,其母公司设在上海,西部、西南、中部、东北区域分别设立了子公司,年终上海本部微利200万元、西部公司盈利3000万元、西南公司亏损2000万元、中部公司亏损1000万元、东北公司亏损500万元,总计亏损300万元。按照属地征收所得税的规定,该公司需要分别在上海、西部区域按累计3200万元缴纳所得税,这种征税明显不合理。

(4)土地使用税。2006年,国务院对《城镇土地使用税暂行条例》进行了修订。修订后的土地使用税单位税额比原来提高2倍。土地使用税的大幅上涨,使得部分流通企业因税负加重而亏损,甚至是负债经营,对本来就经营困难的仓储企业来说更是雪上加霜。以中国储运总公司为例,2007年实施新的土地使用税征收办法后,由于税额标准以及土地级次提高,仅土地使用税一项就增加了3倍以上的税负,相当于每年需要多交6000~8000万元土地使用税。其下属沈阳公司缴纳的土地使用税从每平方米3元一下子提高到9元,汉口公司从1.6元提高到3.9元,无锡公司由1元提高到9元,内蒙古公司甚至从1元提高到15元。这对于以露天货场赚取仓储费、装搬费的流通企业来说,税收负担十分沉重,一些公司甚至因此陷入亏损。与企业的成长速度相比,土地使用税税负增长过于迅猛,给主要依靠仓储生存的生产资料流通企业带来极大的困难。

表2 生产资料流通行业费率不一的主要收费项目

(5)房产税。现行的房产税暂行条例规定,房产出租的,按照租金收入的12%缴纳房产税;房产自用的,以房产余值的1.2%缴纳房产税。但现实情况是一些仓储企业尤其是国有仓储企业,其仓储库房大多为20世纪50~60年代兴建的砖混结构建筑,经过半个世纪的沧桑巨变,已成了简陋的老库房,在市场上竞争力差,出租率低,收费水平上不去,但房产税是按原值扣除30%后的1.2%的税率缴纳,造成库房仓储业务税负沉重。有部分仓储用房整体改建为大宗商品交易市场后,收取市场摊位费,其房产税在实际缴纳中按照收入的12%征收,再加上5%的营业税,流转税税负高达17%,对于微利的仓储企业来说税收负担过重。

(6)水利基金等地方性收费。这部分收费缴纳基数大,费率偏高。比如黑色金属和有色金属的销售、冶炼、加工企业虽然营业额很高,但单位产品毛利率很低,而水利建设基金等地方性收费以全部营业额为依据计征,无疑加重了企业的费用负担。

2.有些征税不太合理,存在重复纳税问题

流通企业买卖产品要交两次印花税,产品卖给下家,下家买卖的时候还要再交两次印花税,这样流通环节要多次缴纳印花税。生产资料流通企业销售的产品单位价值高,因此买卖双方通常必须签署书面合同,如果按照购销双向计算,印花税将达到销售额的万分之六。

3.个别税收政策执行不到位,给企业造成很大困难

这方面问题在再生资源增值税征收方面比较突出。财政部、国家税务总局于2008年12月印发《关于再生资源增值税政策的通知》,自2009年1月1日起对再生资源回收与利用的增值税政策作了调整。自实施以来,再生资源回收企业与行业协会反映在实际运作中遇到了很多困难和问题。①进项税额无法抵扣。回收企业尤其是报废汽车回收企业无法取得报废企业或个人提供的销售发票,因此无法抵扣进项税额,只能以销项税额全额计算增值税。②退税困难。退税手续不明晰,过程繁琐,周期较长,且占用企业资金较大。③难以执行增值税抵扣政策。如在船舶拆解业内,正规拆船企业收购废船时因无法取得增值税发票,又不能执行同属交通工具的机动车报废处理增值税抵扣政策,而致使税费过重,成本增加,无利可图,故难以调动企业回收拆解废船的积极性。

4.各地税费政策差异较大,落后地区纳税缴费状况有待改善

我国中西部地区经济发展不平衡,导致税费政策也不平衡。经济发展水平越低的地区,税费越重,投资环境越差;越是没人投资,税费越高,从而形成恶性循环。这种状况,不利于西部地区发展,也不符合税收公平原则。

三、完善我国生产资料流通行业税收政策的建议

为了进一步促进生产资料流通行业的发展,应对现行不合理的税费政策进行完善和调整,具体建议如下:

1.关于营业税

(1)仓储企业营业税。按照现行规定,仓储企业营业税率为5%,而运输企业营业税率为3%,其政策依据可能是仓储业利润率较高,但实际情况是其利润率低于运输业。建议仓储企业营业税调降为3%。

(2)试点物流企业营业税。根据国家税务总局规定,纳入试点名单的物流企业,其交通运输和仓储业务的营业税按照营业额减除项目支付款后的余额计算缴纳,但在实际执行过程中往往无法实行差额纳税,营业额不能扣除相关支付项目,全额计征营业税,造成企业税收成本增加。在开展从外部承租库房、输出管理的新业务时,重复纳税的沉重负担也使得外租库业务处于亏损的边缘,仓储业务步履维艰。建议把“纳入试点名单的物流企业及所属企业”,界定为“试点企业及其分公司、全资子公司、控股子公司和相对控股的参股公司”;明确界定差额纳税可抵扣的成本费用,如运输、装卸、加工、仓储等费用。

2.关于增值税

(1)按增值额征收增值税。生产资料流通企业销售额较大而增值额较低,应根据其增值额计算其纳税额,目前一些地方按照销售收入的一定比例作为税负率来计征增值税是不合理的。建议税务机关按照生产资料流通企业实际增值额征收增值税。

(2)解决再生资源流通行业增值税难题。再生资源利用企业存在无法取得销售发票、以销项税额全额计算增值税问题。建议尽快研究解决再生资源回收与利用行业的增值税难题,同时简化退税手续,缩短退税周期。

3.关于所得税

根据国家税务总局《关于印发〈跨地区经营汇总纳税企业所得税征收管理暂行办法〉的通知》(国税发)2008(28号),企业所得税缴纳实行“统一计算、分级管理、就地预缴、汇总清算”,但在汇总计算缴纳的过程中,由于所得税汇算清缴由总机构统一进行,而各分支机构不再参加汇算清缴,出现分支机构所得税税收优惠及减免在当地审批难以通过、总机构所在地税务局也不予认定的问题。建议对全国或区域性的生产资料流通企业统一缴纳企业所得税,对中小生产资料流通企业给予减免企业所得税的优惠政策。

4.关于土地使用税

生产资料流通行业的仓储企业一般占用场地面积大,土地使用税大幅上涨,很多仓储企业经营艰难。建议对物流仓储用地、铁路专用线等基础设施的占地仍执行2006年度的土地使用税税率,或者给予一定期限的减免、减半征收等优惠政策,扶持仓储企业发展。

5.关于房产税

仓储业是国家储备的延伸,是流通领域的重要环节,但是仓储业是微利行业,不能跟房地产行业一样征收重税。建议取消生产资料流通企业仓储库房租金收入按12%计征房产税的规定,生产资料流通企业所属仓储用房不论是否出租,均按房产余值计算缴纳房产税;结合房产已使用年限,给予一定比例的房产税减免优惠。

6.关于印花税

建议按照生产资料流通企业的购销额单向计税,即只向买方或卖方征税;或销售额超过一定数额且毛利率低于一定水平时减半征收。

7.关于地方性收费

水利建设基金等地方性收费没有考虑生产资料流通行业的特点,按企业全部营业额为依据计征,缴纳基数大,费率太高。建议降低缴纳基数和费率,按销售差价或应纳流转税额的一定比率征收。同时,对地方不合理的行政收费项目要坚决清除。

注释:

①财政部2010年11月18日通知要求,地方教育费附加征收标准统一为单位和个人实际缴纳的增值税、营业税和消费税税额的2%。

The Current Situation of the Tax Policy for China's Means of Production Circulation Industry and the Countermeasures

WANGDan

(Beijing Wuzi University,Beijing101149,China)

Since the reform and opening up,we have experienced the best period in terms of the development of China's means of production circulation.But there is not any preferential tax policy for this industry,which in turn constraints and has the negative impact on the development of this industry.The author suggests that,we should,first,decrease the turnover tax from 5%to 3%for the storage enterprises;second,we should impose the unified business income tax on all the regional means of production circulation enterprises but no this kind of tax on the small and medium means of production circulation enterprises;third,we should impose the same or half land tax rate with the year 2006 on land for logistic storage or rail way or even zero land tax on this kind of land;fourth,we should impose one-way tax according to the purchasing and selling amount; and fifth,we should decrease the tax base and rate for such local tax as foundation for water works.

means of production circulation industry;tax policy;current situation and suggestion

F259.22

A

1007-8266(2011)08-0027-04

王丹(1966-),女,辽宁省义县人,北京物资学院商学院财务管理系主任,副教授,主要研究方向为财务、会计理论与实务。

林英泽

- 中国流通经济的其它文章

- 城乡经济一体化与物流业发展