上市公司信息披露的一个经济博弈分析

赵 息,张 靖

(天津大学管理与经济学部,天津300072)

上市公司的信息披露作为消除公司内外信息不对称的监督机制,是上市公司各利益相关方了解上市公司经营成果和财务状况的主要途径,上市公司信息披露质量的高低直接影响到各利益相关方藉此决策的科学性,直接决定投资者的决策效果,左右着资本市场的有效程度以及社会资源的配置效率。提高我国上市公司信息披露的质量,能够有效地减少上市公司与各利益相关方的信息不对称,保护各利益相关方的利益,确保资本市场的健康有效运行。在一定意义上可以说,上市公司信息披露是资本市场的基石。因此,对上市公司信息披露进行深入研究,无论从理论的角度还是从实践的层面看都具有重要意义。

近些年来,国内涌现了大量的运用博弈论来解释上市公司信息披露的文章,这些研究主要从信息披露的行为、信息披露与监管和信息失真与会计违法等主题展开研究[1]。2003年,温素彬、薛恒新和卢太平[2]运用博弈论原理,从会计信息披露的所有利益相关者的角度,讨论上市公司会计信息披露过程中的经营者、会计人员、投资者、注册会计师、政府监管部门等利益相关者的态度与行为,指出了在信息披露的过程中大股东和经营者合谋造假是一种占优的策略,而小股东只能成为会计造假的受害者这一结论。同年,姚海鑫、尹波和李正【3】从不完全信息静态博弈的角度,对会计监管进行了分析,文章以会计信息的提供者(企业)和会计信息的监管者(监管部门)的行为选择来构造博弈模型,模型求解得到监管部门对于企业做假账的惩罚力度、监管部门发现造假的概率、企业造假被举报的概率、监管部门的监管成本以及对监管不力的处罚成本等对于企业选择造假的可能性的影响,进而针对我国上市公司会计监管提出启示与建议。而洪剑峭、张静和娄贺统【4】则通过一个多阶段动态博弈模型对上市公司虚假披露行为进行分析,得出监管部门加大事后查处力度是治理虚假信息披露的有效手段,然而严格查处必须有效执行;否则,只是提高投资者对查处力度的预期会导致虚假信息披露声誉损失成本的降低而使虚假信息披露行为加剧。

这些研究主要是在信息披露各利益相关主体中选择了两方构建模型,对上市公司信息披露行为的产生条件、机制和制约因素进行分析。事实上,正是监管部门、上市公司、投资者等相关利益主体的共同博弈推进了信息披露市场的形成与发展。在这个博弈过程中,监管部门不断地针对监管体系的漏洞和弱点进行调整,上市公司努力寻找其中的缺陷进行寻租;而投资者又根据自己的判断用脚投票和对监管部门提出质疑。在不断的博弈过程中,监管体系得到完善,监管水平得到提高;投资者也更加成熟理性;而上市公司信息披露日趋完善。显而易见,博弈模型的建立越拟合上市公司信息披露的现实处境,由此展开的讨论才更贴近于经济实质,得到的结论才更有价值。因此,本文将以上市公司信息披露所涉及的主要利益相关方的监管者、上市公司和投资者来构建上市公司信息披露三方博弈模型,并从不完全信息静态和动态博弈两个角度,对上市公司信息披露进行分析,试图从理论上揭示监管者、上市公司和投资者的行为动机以及三方博弈的均衡结果,在此基础上作进一步深层次制度性分析,以期为提高上市公司信息披露的质量提供决策依据。

一、博弈模型的构建

博弈模型假定监管者、管理者和投资者都会根据自身利益最大化的原则来行动,具有充分的理性分析能力,遵守理性经济人假设,且在面对收益不确定时,用期望效用原则决定效用水平。

1.参与者

模型假定有三个参与者:一是证券市场的监督和管理机关,在我国是中国证券监督管理委员会和各级证券管理部门证券交易所等,简称“监管者”;二是各大上市公司的经营决策者和负责人,简称“管理者”,他们根据监管者制定的规章办法披露上市公司信息,接受监管者的监督;三是投资者,就是在证券市场中进行投资的人或机构,他们依据管理者披露的信息做出买卖的决策,从而影响到上市公司的市场价值及管理者的收入,并对监管者的行为施加压力。

2.行动

(1)监管者。学术界在运用博弈论研究信息披露监管博弈时,一般是把监管者的策略设定为监管和不监管两种,可是现实中监管者是一定会对信息披露进行监督的,只是对于采用何种监管办法,在不同的时段,针对不同的现实状况有所区别,有的在信息披露前就制定详细的披露办法,特别是制定详尽的会计准则,从源头上对信息披露进行规范;有的则在信息披露后进行严格的审查,并加重处罚力度,从事后进行惩罚,当然也可以两者并重。因此,为了便于分析,本文根据实际中采用的监管办法,把监管者的策略设定为事前监管和事后检查两种。

假设监管者在信息披露前,投入成本C1制定会计准则及信息披露办法,并且形成了α的会计操纵空间,也就是说α反映了管理层依据规则能够提供“操纵后的会计报告”的概率,不难看出,C1与α成反向关系,即投入的成本C1越多,制定的办法更加合理,会计操纵的空间α越小;信息披露后监管者投入成本C2,形成β的会计监管力度,β代表管理者提供了操纵的会计信息后被监管者检查并发现的概率,C2与β成正向关系,即投入的成本C2越多,监督的力度β越大。可以看出,事前监管的成本C1基本上是一次性的投入,主要指每一次会计准则的修订所需要的成本,而事后的检查成本C2是变动的,且花费较大,即C1<C2。监管者对管理者提供的会计信息进行检查,积极揭示管理者是否存在操纵会计盈余的事实,并进行处罚,如果监管者发现管理者“操纵”,一方面会对证券市场上上市公司市场价值形成影响,另一方面监管者会对管理者的违规行为直接进行处罚,假设F1为企业价值的下降,F2为对管理者的直接处罚。

(2)管理者。在给定的监管条件下,作为理性经济人的管理者有动机利用会计操纵空间及监管空隙进行会计操纵,以追求个人利益最大化。在信息披露的过程中,管理者可以提供高质量的会计信息也可以操纵会计信息提供低质量的会计信息,而在管理者披露的会计信息中,企业盈余信息是最主要的部分,也是投资者进行决策的主要依据,因此本文根据管理者是否操纵企业盈余,将管理者信息披露策略分为:一是披露真实收益的会计信息;二是操纵收益后的会计信息。假设V是企业的真实收益,R是管理者报告的会计收益,如果管理者选择披露真实收益策略,那么披露的会计信息为R=V;如果管理者选择操纵收益信息策略,那么披露的会计信息就是R=V+M,其中M>0①,为虚增的企业收益。而作为理性经济人,管理者的策略选择取决于个人收益的最大化,文章假设管理者的收入函数为φP+W,其中P为企业的市场价格,φ为股东对管理者设立的激励系数,0<φ<1,W为管理者的固定收入。

(3)投资者。投资者根据管理者提供的上市公司信息做出投资决策,并对监管者的监管策略施加压力。市场上的投资者千差万别,有机构投资者,也有个人投资者;有具有专业知识、技能的投资者,也有普通的投资者。因此,管理者做出操纵企业盈余的决策披露信息后,不是所有的投资者都能够被欺骗,本文假定管理者采取操纵收益策略,对外宣称企业的收益为 R,即R=V+M时,市场上有λ(0≤λ≤1)比例的投资者被欺骗,认为企业的收益为V+M,但是仍有1-λ比例的投资者知道公司真实收益V,显然λ代表了资本市场的有效程度,即资本市场对企业披露信息的反应程度,λ越大,资本市场的有效性越弱;λ越小,资本市场的有效性越强。另外,假设投资者采用收益乘数法对企业价值进行评估,即企业的市场价值P=θQ,其中Q为其对企业收益的判断,θ>0为价值乘数②。

3.信息

博弈模型中,假设每个参与人仅知道其他参与人的类型的概率分布,而不知道其真实类型,他不能准确知道其他参与人实际战略的选择;但能预测到其他人的选择依赖于各自的类型,即本模型为不完全信息博弈[5]。

二、静态博弈模型均衡

在一次静态博弈模型中,管理者面对的是一个特定的会计准则和相对稳定的监管环境,也就是说监管者的事前监管和事后检查的力度是相对不变的,同时在相对较短的时期,资本市场的有效性也是相对稳定的,也就是说投资者对于上市公司信息披露的反应是一定的,这是符合现实情况的。因此,管理者的策略选择就成为该三方博弈模型取得均衡的关键,如果管理者选择披露真实收益的会计信息策略,那么不管监管者设定的会计操纵的空间α、监管力度β如何,资本市场的有效程度λ有多大,可以预见该三方博弈模型都会取得均衡;如果管理者选择操纵会计收益策略,那么是否操纵,以及操纵多少,将取决于监管者的监管策略和投资者的表现,管理者在两种策略选择下得到的个人收益中做出取舍,因此管理者的策略选择是上市公司信息披露三方博弈模型取得均衡的关键,下面将从管理者的策略选择出发,探求信息披露博弈模型的均衡,分析在什么样的条件下能够使管理者选择真实披露收益策略,以提高上市公司信息披露的质量。

管理者的目标函数为

如果管理者选择披露真实收益策略,也就是披露上市公司真实收益V,市场上所有的投资者都会预期到上市公司的真实收益V,那么上市公司的市场价值P=θV,因此,真实收益策略条件下管理者的个人期望收益为

如果管理者选择操纵会计收益策略,在监管者的监督策略下,就会形成两种结果:一是被发现,发现的概率为αβ;二是未能发现,概率为1-αβ。管理者选择操纵会计收益策略的个人期望收益就是这两中情形下的期望效用水平,下面具体计算这两种情况下管理者的期望收益。

如果管理者操纵收益被监管者发现,所有的投资者都会认识到企业的真实收益V,而不是管理者披露的企业收益V+M,管理者操纵会计收益的违规行为会引起资本市场的反应,导致企业的价值下降F1,同时监管者对管理者进行直接处罚F2,这时管理者预期的个人收益为

如果管理者操纵收益未能被监管者发现,这时市场上将会有λ比例的投资者被欺骗,认为企业的收益为V+M,只有1-λ比例的投资者知道公司真实收益V,那么上市公司的市场价值

这时管理者预期的个人收益为

综合以上两种情形

将式(2)和式(3)带入式(1)就得到了管理策略选择模型,即

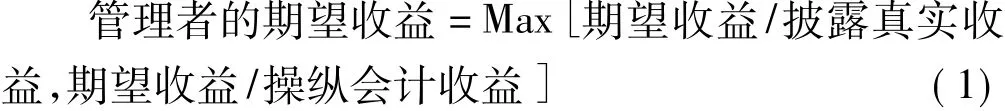

管理者的期望收益=Max[期望收益/披露真实收益,期望收益/操纵会计收益]=

从上面可以看出,管理者是否选择操纵会计收益策略,主要取决于(1-αβ)φθλM-αβ(φθF1+F2)是否小于零,其中第一项(1-αβ)φθλM为虚增的企业收益M,在没有被监管者发现(1-αβ)时,是管理者增加的个人收益;第二项αβ(φθF1+F2)为操纵收益后被监管者发现αβ后,导致管理者个人收益的损失。因此,促使上市公司管理者选择真实披露收益,以提高上市公司的信息披露质量,就是要使得三方的策略选择达到(1-αβ)φθλM-αβ(φθF1+F2)<0。

(1)该三方博弈模型取得最优均衡,即管理者选择真实披露上市公司收益的条件是(1-αβ)φθλM<αβ(φθF1+F2),就是管理者虚增企业收益后没有被发现得到的个人收益小于被发现后导致的个人收益的损失。

(2)严厉事后检查策略,即加大监管力度β,会促使管理者选择真实披露收益策略,提高上市公司信息披露质量。而且在分析管理者选择真实披露策略条件(1-αβ)φθλM<αβ(φθF1+F2)中可以看出,监管者的事前监管α和事后检查β密切关联,指出单纯地强调加大事前监管和事后检查都不能够促使管理者选择真实披露收益策略,只有“两手都要抓,两手都要硬”的策略才能有利于最优均衡的实现,而且事前监管必须与事后检查相适应,增加会计的操作空间必须要求完善的事后监督检查机制为先决条件。目前我国处于特定的转轨经济环境下,存在强烈的会计操纵动机,2006年,财政部及时修订会计准则,加大了事前监管的力度,但是完善的监督机制尚未建立,仅仅依靠事前监管是不够的,完善事后检查机制是当务之急。

(3)在既定的监管策略下,加大处罚力度是最优均衡实现的关键。前文已经论述在一次静态博弈,或者说是在一个相对较短的时期,监管环境是稳定的,加大处罚力度F1和F2,特别是对管理者的直接处罚F2,都会直接导致最优均衡的实现,促使管理者选择披露真实的收益,提升上市公司信息披露质量。

(4)提升资本市场的有效性λ也有利于最优均衡的实现,可以看出,λ的减小也就是资本市场有效性增强,会导致不等式右边项(1-αβ)φθλM的减小,促使管理者放弃操纵收益。许多学者都已证明我国的资本市场的弱有效性,也就是λ相对较大,还有很大的空间,随着资本市场各项制度的不断完善,以及投资者素质的不断提高,可以预见管理者会选择披露真实收益,提高整个资本市场的信息质量。

三、动态博弈模型均衡

监管者、管理者和投资者三者的信息博弈不可能只有一个阶段,现实中上市公司信息披露呈现出一种无限重复的序贯博弈过程。监管者首先行动,制定出一个特定的会计准则,并选择一个合适的事后检查制度。管理者根据既定的会计准则和监管办法,预测投资者的行为,选择上市公司信息披露策略,决定是否操纵会计信息以及操纵的力度,以追求个人收入最大化。投资者学习监管机构的各项监管办法,通过自身的知识对上市公司信息进行分析,形成对上市公司管理者的信息披露策略初始的预期,并通过不断学习,更新自己的预期,并修正投资行为。监管机构对上市公司信息披露质量进行评估,针对投资者的行为,决定是否要对原有的监管制度进行修订,或者是否需要选择一种新的监管制度以使自身效用最大化,由此三方进入新的博弈循环。下面将通过动态博弈来探讨信息披露博弈模型均衡变化。

由于博弈出现在多个时期,投资者可以观察到管理者的信息披露历史,即投资者的预期和策略建立在是否发现管理者操纵收益的博弈历史上。假设第一期博弈开始,管理者选择真实披露收益策略,那么未来各期都会实现均衡,未来各期管理者的预期个人收入均为φθV+W。如果管理者在第K期选择操纵收益策略,管理者就要权衡操纵收益导致个人收入的得失,即管理者要在操作收益增加的收入和被发现后的损失之间进行比较。在此,我们同样采用假设投资者采用“冷酷战略”,“冷酷战略”是指参与人在开始时选择合作,在接下来的博弈中,如果对方合作则继续合作,而如果对方一旦背叛,则永远选择背叛,永不合作【6】。也就是说投资者一旦发现被管理者蒙蔽,将彻底失去对管理者的信任,这时企业的价值将下降F1。这一战略对刻画投资者的行为具有合理之处③。我们假设管理者的贴现率为δ。从上文可以看出,如果管理者在第K期选择操纵收益策略,那么管理者没有被发现而增加的个人收入为(1-αβ) φθλM,而发现后触发“冷酷战略”导致的损失为 αβ(φθF1+F2) + [ δ/(1-δ)]φθF1。因此,促使管理者在第K期选择真实披露收益策略的均衡条件为(1-αβ) φθλM<αβ (φθF1+F2)+δφθF1/(1 -δ)

可以看出,提高管理者的折现率δ有助于均衡条件的实现,另外,如果折现率δ很小或者等于0时,就会出现静态博弈模型的均衡条件,即(1-αβ) φθλM<αβ(φθF1+F2),静态博弈下得到的结论将同样适用于动态博弈均衡条件的实现。

四、结 论

(1)监管者的监管策略事前监管和事后检查密切关联,单方面加强都不能够取得良好的效果,只有“两手都要抓,两手都要硬”的策略才能提升上市公司披露信息的质量。随着新会计准则的实行,基本上已经建立了一套科学的会计规范体系,但是完善的信息披露事后检查机制尚未建立,仅仅依靠事前监管是不够的,完善事后检查机制是当务之急。

(2)加大处罚的力度有利于提升上市公司信息披露质量,特别是对于操纵信息的管理者自身的直接处罚,一方面可以直接有效地惩罚违规者,另一方面又可以有效地警示有操纵动机者。

(3)培育理性合格的投资者,提升资本市场的有效性,也有利于最优均衡的实现。只有真正素质高的投资者才能对管理者施加压力,才能推动会计信息质量的提高。由于机构投资者的实力,他们对披露的信息解读能力、反馈能力更强,能够提高资本市场的信息质量。因此,大力发展机构投资者,使其成为证券市场的主体是未来的一项重要工作。

注 释:

①现实中也存在降低当期报告收益的行为,但是虚增利润是最常见的行为。

②如在Gordon模型中,θ=δ/(r-g),其中δ为预期的股利支付率,r为投资者预期的投资回报率,g为预期的股利增长率。

③Tversky和 Kahneman(1974)对典型示范偏差 (representativeness heuristic)的分析表明,人们往往将一些代表性事件或典型性事件看作随机事件发生的趋势,从而引起过度反应(overreaction)。

[1] 陆颖丰.我国会计信息披露及相关研究中博弈论的应用[J].财会月刊,2007(5):78-80.

[2] 温素彬,薛恒新,卢太平.会计信息披露的利益相关者博弈分析[J].经济问题,2003(10):51-53.

[3] 姚海鑫,尹 波,李 正.关于上市公司会计监管的不完全信息博弈分析[J].会计研究,2003(5):43-45.

[4] 洪剑峭,张 静,娄贺统.防止上市公司虚假信息披露的一个模型分析[J].复旦学报:自然科学版,2003(5): 803-806.

[5] 罗伯特·吉本斯.博弈论基础[M].北京:中国社会科学出版社,1999.

[6] 张维迎.博弈论与信息经济学[M].上海:上海三联书店,上海人民出版社,1996.