家居清洁及个人护理产品消费行为分析

中国洗涤用品工业协会

家居清洁及个人护理产品消费行为分析

中国洗涤用品工业协会

“2011中国国际清洁产业博览会”期间,中国洗涤用品工业协会专门就家居清洁及个人清洁护理类洗涤用品的消费行为组织开展了调研活动。这次调研充分利用“清博会”观众流参与度高、代表性强、对洗涤用品认知度高等特点,向参观者发放调查问卷。

后期对问卷进行了归纳和汇总,最终形成研究报告,对直接影响消费者购买决策的因素如洗涤用品使用习惯、选择喜好、消费能力、品牌认知等进行了分析。

1. 问卷调查概况

本次市场调查发放问卷1600份,回收1487份,经过甄别确定有效问卷556份。清博会参观人数10000人左右,有效抽样率5.5%,符合对大样本抽样的要求。问卷内容涉及洗衣粉、洗衣液、餐具洗涤剂、洗发水、沐浴露5个品类的洗涤用品,共设计了55个具体问题。

受访人群年龄比较集中,其中25~44岁的受访者占51.60%,属于洗涤用品市场消费的主力群体。男性受访者比例为55.73%,拥有大学或同等学历人数比例56.42%。受访者家庭成员2~3人的占59.17%,家庭月收入在2000~6000元的占63.76%。

2. 洗衣粉

2.1 生产和市场格局

据国家统计局统计,2010年我国洗衣粉总产量392.62万吨,同比增长4.60%。广东、四川、安徽为主要生产地,产量分别占全国总产量的25.62%、13.44%和12.84%。另据中国洗协对全国主要生产企业的统计, 2010年浓缩洗衣粉占3.8%,没有较大提高。无磷洗衣粉产品比例近70%,加酶洗衣粉产品比例60.52%。

据中华全国商业信息中心对全国重点大型零售企业的监控数据,2010年主要洗衣粉品牌在不同类别城市的市场占有率存在明显差异:一线城市前三名为奥妙(25.55%,以销售额计,下同)、碧浪(12.73%)、汰渍 (9.98%),二线城市前三名为汰渍(23.90%)、奥妙(15.89%)、碧浪(13.60%),三线城市前三名为雕牌(20.96%)、立白(16.17%)、碧浪(16.12%)。也就是说,一、二线城市外资品牌居绝对优势,三线城市国产品牌市场占有率较高。

2.2 影响洗衣粉消费的因素

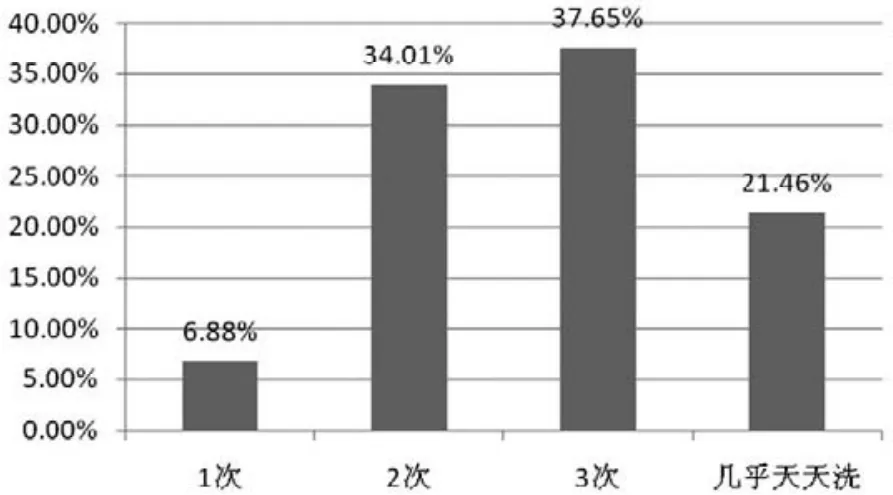

根据此次调查,城市消费者洗涤衣物的方式以洗衣机为主,55.87%的受访者一般采用机洗,24.70%多用手洗,另外有19.43%的人两种方式都用。至于洗衣频率,七成以上的受访者选择2次或3次(见图1)。

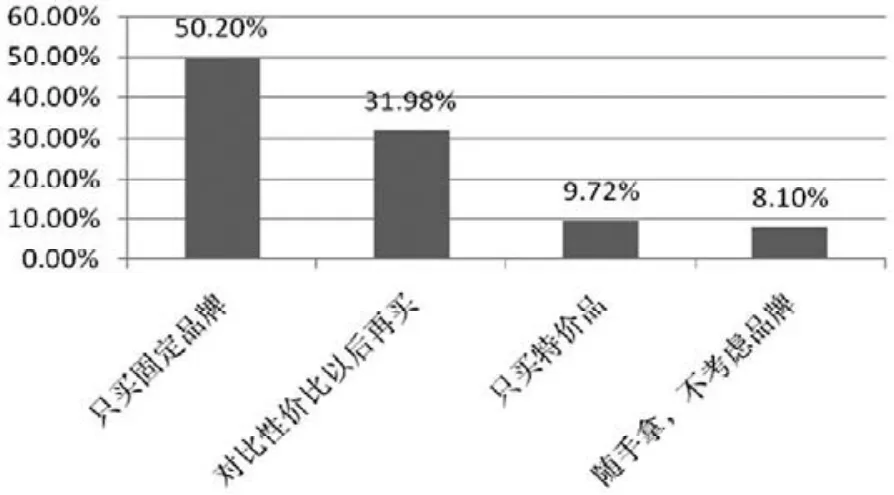

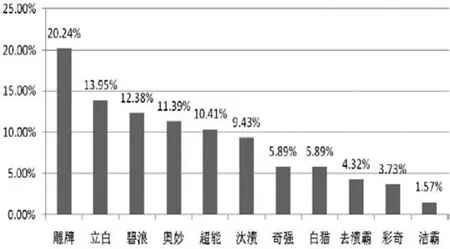

近半数的受访者(47.37%)倾向选择重量为500~1000g的洗衣粉,29.15%经常购买1000g以上的包装,14.17%的人选择300~500g的小包装产品,还有9.31%的人“无所谓”。价位方面,消费者比较认同性价比较高的中高端产品,36.84%的受访者倾向选择价位7~10元的洗衣粉(单品,下同),30.77%人乐意购买价位在10元以上的产品,而选择4~6元或4元以内的分别只有28.74%和3.64%。受访者的品牌意识较强,50.20%的人只习惯购买固定品牌的洗衣粉(图2、图3),对国产洗衣粉品牌的认可水平总体高于外资品牌。

图1 受访者洗衣服的频率(周)

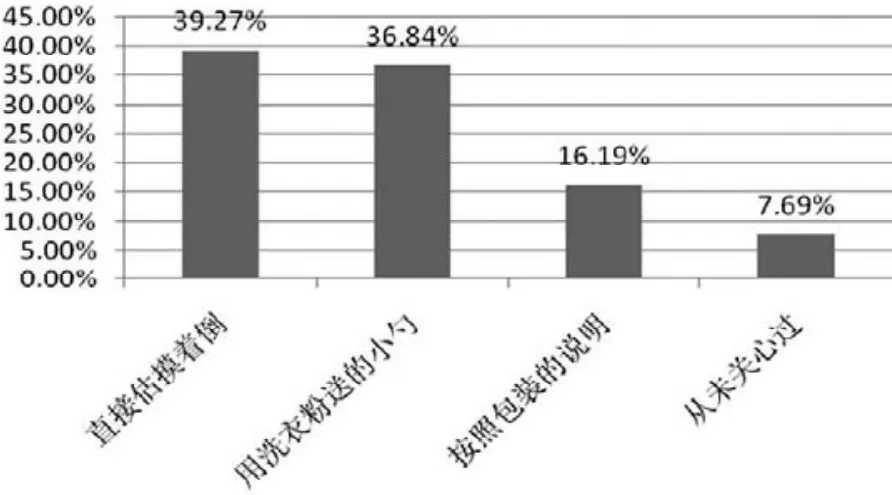

66.80%的受访者最注重洗衣粉的去污功能和去污力,另外选择最注重香味、泡沫、速溶和其他功能的分别为14.57%、11.74%、6.48%和0.40%。与浓缩洗衣粉市场普及率多年来低位徘徊不前形成鲜明对照的是,高达42.11%的受访者有意向购买和使用浓缩型洗衣粉。目前市面上名牌洗衣粉推出的浓缩型产品还较少,宣传力度也明显不如普通粉,消费者选择的空间有限。但是,受访者表示出购买浓缩产品的强烈意愿,显示消费者的节能、环保意识在逐渐增强,这值得有关企业深思。至于每次洗衣时洗衣粉的用量,受访者一般都有较强的按量取用意识,九成以上的受访者会按厂家要求或根据经验取用,只有不到一成的受访者从不关心用量(图 4)。

3. 洗衣液

3.1 生产和市场格局

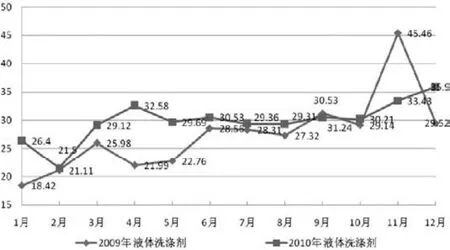

液体洗涤剂是增长最快的洗涤用品品类(见图5),其中洗衣液市场近年来显示出强劲的增长势头,随着宝洁、联合利华、纳爱斯、立白四大洗涤用品巨头集体亮相洗衣液市场,洗衣液的热度持续上升。据中国洗协信息咨询部统计,蓝月亮、联合利华、开米、威莱、立白、宝洁、绿伞等洗衣液主要生产企业发展很快,2010年洗衣液产量增长幅度高达70%以上。

另据中华全国商业信息中心的数据,洗衣液细分品类——衣物消毒液的市场集中度较高,主要由滴露、威露士和蓝月亮三个品牌垄断。相对于其他类别,衣物消毒液品牌竞争的激烈程度较低。据分析,随着生活环境复杂化和消费者的卫生要求提高,被赋予了消毒等概念的洗衣液产品将进入增长较快的发展期。

3.2 影响洗衣液消费的因素

根据调查,消费者目前对于洗衣液的了解主要是基于电视、报纸、网络等媒体宣传,其中45.85%通过电视广告了解洗衣液品牌,其次为报纸杂志(18.60%)和网络广告(15.61%),其他则通过亲朋好友介绍、促销员推荐、商场或车体平面广告等渠道。

受访者认为,洗衣液的优点有“易溶解,易漂洗”(57.09%)、“洗后衣物柔软蓬松”(26.72%)、“抑菌去污,不伤衣物不伤手”(10.53%),缺点则依次为“价格太贵”(37.65%)、“用量把握不准”(31.98%)、“泡沫多,浪费水”(15.79%)、“洗不干净”(10.93%)。

图2 洗衣粉购买习惯分析

图3 受访者最常使用的洗衣粉品牌

图4 受访者如何确定洗衣粉的用量

图5 近两年液体洗涤剂月度生产情况

绝大多数城市消费者有过使用洗衣液的体验。根据此次调查,最近一个月,11.34%的受访者没有使用过或用过不到100mL的洗衣液,37.25%的受访者洗衣液用量在100~200mL,27.13%用量200~300mL,12.96%用量300~400mL,还有11.34%用量超过500mL。

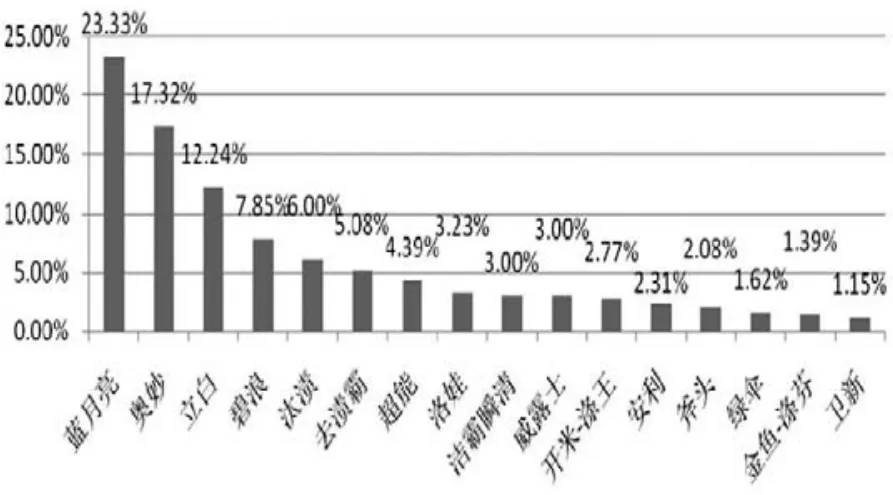

在回答较关心洗衣液哪几个方面时,关注度靠前的依次为去污能力(23.79%)、价格(19.44%)、香味(16.62%)、品牌知名度(15.09%),其余依次为是否伤手(8.18%)、包装外观(7.67%)、低泡(7.16%)和促销力度(2.05%)。受访者中,52.63%对洗衣液的去污力表示认可,另有24.29%和19.84%分别认为洗衣粉和肥皂去污力最好。在受访者选用的洗衣液品牌中,蓝月亮以23.33%高居榜首。其他使用最多的品牌依次是奥妙、立白、碧浪等(图6)。49.08%的受访者倾向选择浓缩型洗衣液,对洗衣液的其他属性(如抗菌、柔顺、婴幼儿专用等)则关注度不高(5.86%~16.48%)。

4. 洗洁精

4.1 生产和市场格局

餐具洗涤剂(洗洁精)是主要的液体洗涤剂品类,产量占液体洗涤剂总产量的近60%。家用洗洁精是我国本土企业具有明显市场优势的液洗产品,主要由国内企业生产。目前外资公司尚未大量介入此产品的生产,据了解只有安利公司少量生产此类产品。

4.2 影响洗洁精消费的因素

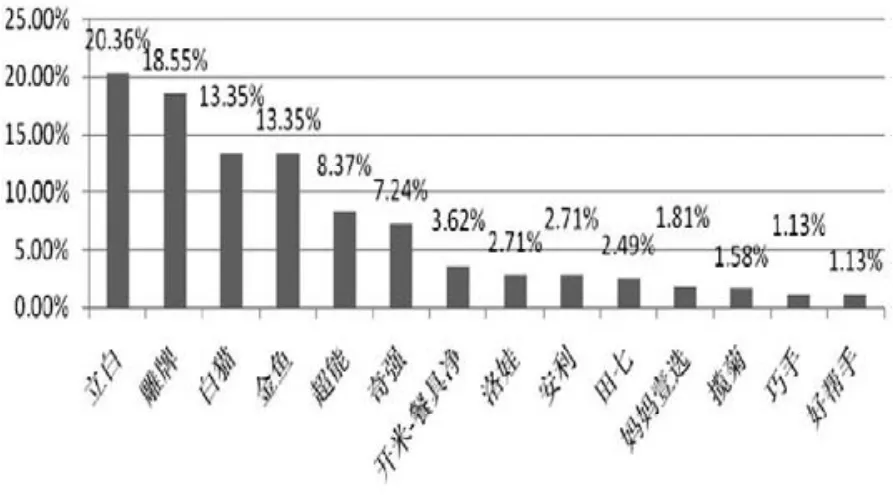

消费者选择洗洁精时品牌是主要因素。在回答平时常用哪个品牌的洗洁精时,排名居前的6大品牌(立白、雕牌、白猫、金鱼、超能、奇强)合计达81.22%(见图7),其他品牌的比率均低于4%。

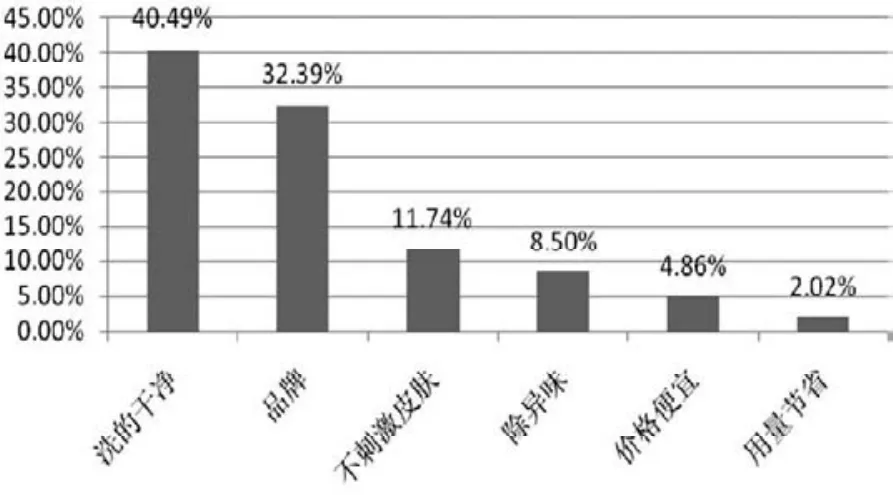

在回答购买洗洁精考虑的因素时,“洗的干净”是首选,其次为“品牌”和“不刺激皮肤”(见图8)。洗洁精是家庭常备的洗涤用品,然而绝大多数受访者对其功能的认识尚待加深。例如,在回答“洗洁精是否可以洗果蔬”时,43.32%选择“不可以”,28.34%选择“不确定”,只有28.34%正确选择了“可以”。

图6 受访者使用最多的洗衣液品牌

图7 受访者最常选用的洗洁精品牌

5. 洗发水

4.1 生产和市场格局

一线城市居民平均收入和消费水平较高,消费意识超前,容易接受更具个性色彩(新鲜)和价位较高的外资品牌。因此,外资品牌洗发水在一线城市的市场占有率明显高于二、三线城市。据中华全国商业信息中心统计,2010年洗护发用品在一线城市市场销售前10名品牌市场占有率的合计值中,外资品牌所占比重为90.35%。2010年洗护发用品市场呈以下态势:

1)产品线向中高端市场延伸。如资生堂的水之密语,汉高集团的施华蔻都是高端洗发水的明星产品;中高端的欧莱雅洗发水也从专业美发店走进超市卖场;潘婷也推出clinicare时光修复系列等。

2)广告宣传方式有所创新。2010年宝洁和联合利华分别斥资量身定制原创偶像电视剧《丝丝心动》和《无懈可击》。剧名、剧情融入了品牌形象和内涵,在电视黄金时段播出,为海飞丝和清扬产品造势。目前通过媒体的植入广告正日渐被广大消费者所接受。

图8 购买洗洁精时考虑的因素

3)外资品牌涉足中草药领域。利用中草药在国人心中的优秀形象,许多外资品牌适时推出中草药概念产品,如飘柔汉草精华洗发系列(防脱发、首乌黑亮两个品种)、力士汉方飘长洗发露。此外,夏士莲与南京同仁堂联合推出了灵芝精华洗发露。

4.2 影响洗发水消费的因素

据此次调查,绝大多数受访者的洗发频率为两天(40.74%)或三天(33.33%),近两成受访者每天洗发(19.05%),只有少量受访者的洗发频率为四天或超过四天(6.88%)。半数以上的受访者认同洗护二合一的洗护发方式,32.28%接受洗护分开的洗护发方式,15.34%的受访者不使用护发素。受访者最为看重的洗发水的功效是“去屑止痒”(32.82%),其他依次为“柔顺丝滑”(21.24%)、“去油清爽”(13.90%)、“营养护理”(6.18%)、“防脱生发”(5.41%)、“黑发亮泽”(5.41)等。

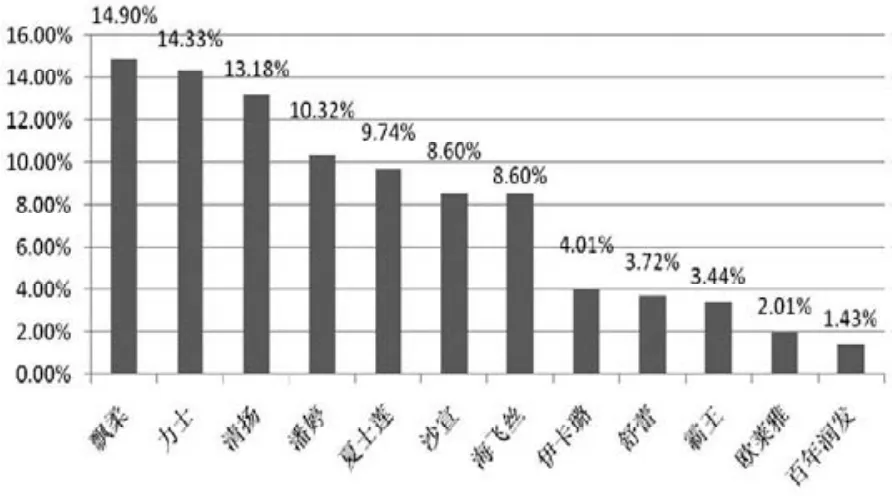

选择洗发水时,受访者最重视的因素是质量功效(39.83%)、品牌(26.69%)和价格(23.73%),香味(5.93%)、促销(2.12%)、明星代言(1.27%)、容量(0.42%)等因素影响很小。在受访者最喜爱的品牌中,飘柔、力士、清扬、潘婷、夏士莲居前(图9),外资品牌占显著优势。受访者认为,外资品牌的优势主要是质量好、知名度高、口碑好,本土品牌的优势体现在中草药元素、功效好、适合国人发质和性价比高。

6. 沐浴露

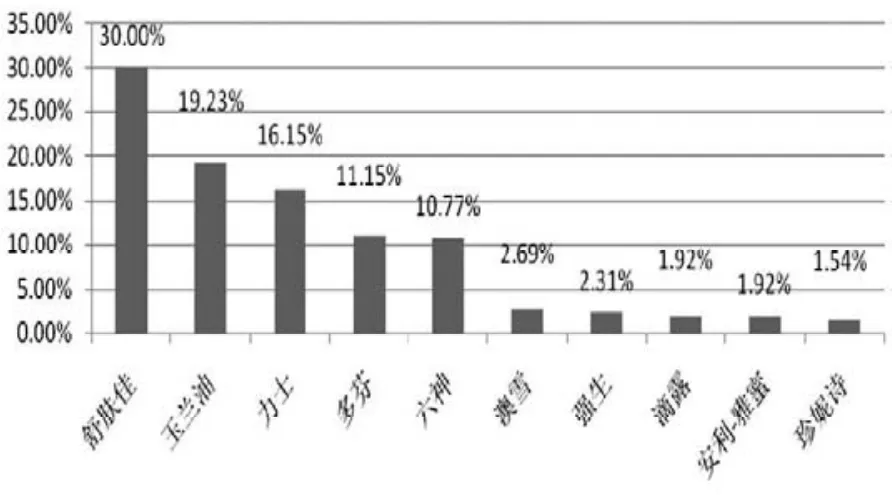

近年来,随着消费习惯的改变,沐浴露已取代香皂的地位,成为主要的浴用清洁用品。绝大多数受访者在清洁身体时只使用沐浴露(64.55%),坚持只使用香皂的人已降至22.22%,其他则为二者交替使用。在选择沐浴露时,39.68%的受访者认为品牌是首要因素,其他依次为香味(19.05%)、舒适感(12.17%)、包装(8.47%)、价格(8.47%)、质量(7.94%)、易冲洗(3.17%)和广告(1.06%)。消费者使用沐浴露主要获得以下功效:除菌健肤(33.86%)、清 凉 舒 爽(26.46%)、滋润美白(24.87%)、除异味(11.11%)和安睡舒缓(3.70%)。受访者正在使用的品牌依次是舒肤佳、玉兰油、力士、多芬、六神等(见图10)。57.67%的受访者经常更换使用不同品牌的沐浴露。

7. 结束语

本次问卷调查显示出我国洗涤用品市场的主要特点:1)一线城市消费者消费能力较强,高端产品对消费者的吸引力更大;2)消费者越来越重视自身清洁,对于衣物和个人清洁频率日趋频繁;3)消费者更愿意购买大包装的产品;4)在所有的宣传手段中,消费者认知程度最高的是电视媒体;5)一线城市的消费者更愿意购买无磷、浓缩等低碳/环保型产品;6)外资品牌在洗发水、沐浴露市场优势非常明显,而洗衣粉、洗衣液、洗洁精等产品国内品牌优势较大;7)消费者主要从超市和百货商店购买清洁用品;8)中草药概念逐渐深入人心。

图9 受访者最喜爱的洗发水品牌

图10 受访者正在使用的沐浴露品牌

本次问卷调查涉及观众范围广泛,其中不乏专业观众,对产品要求苛刻,较客观地反映了目前我国城市居民个人清洁护理用品和家居清洁用品的市场消费状况。本届清博会在北京国家会议中心举办,观众绝大部分也来自北京。有鉴于此,在更大的市场范围适用本次市场调查的结果时,应注意受访者的代表性有一定局限。

今后,伴随“中国国际清洁产业博览会”的举行,我们希望将此项调查活动继续进行下去,以期形成多年连续数据,便于业内企业掌握市场变化,洞悉消费者的诉求,适时地调整市场策略,促进我国洗涤用品行业快速、健康发展。

(执笔:边 峰,曹宇容)