论我国货币政策效应

王晨铖,李文军

(1.中国社会科学院研究生院,北京100102;2.中国社科院数量经济与技术经济研究所,北京100732)

论我国货币政策效应

王晨铖1,李文军2

(1.中国社会科学院研究生院,北京100102;2.中国社科院数量经济与技术经济研究所,北京100732)

本文基于VECM模型对我国货币政策效应做实证分析。结果表明,我国货币政策效应主要体现为促进经济增长,经济系统对货币需求和物价水平缺乏显著的抑制作用。我国中央银行为应对国际金融危机而实施的一系列宽松的货币政策,一方面有效地推动了GDP的止跌回升,另一方面也产生了通货膨胀的预期,助长了股票市场和房地产市场价格的高涨。因此在后金融危机时期要逐步调整货币政策,注意通货膨胀的风险,防范股票市场和房地产市场的泡沫。

金融危机;货币政策;经济增长;物价水平

一、引 言

2008年末以来,为应对国际金融危机的不利影响,中国人民银行实施了适度宽松的货币政策。2008年9月至12月,中央银行先后5次下调贷款基准利率,4次下调存款准备金率,3次下调存款基准利率,2次下调中央银行再贷款、再贴现利率以扩大货币供应量。截至2009年12月末,广义货币供应量(M 2)余额为60.62万亿元,同比增长27.68%;12月当月信贷39.97万亿元,比年初增加9.623万亿元,同比增长31.74%,为历史之最。新增的巨额贷款积极有效地支持了基础设施投资、“三农”、中小企业、灾后重建等国民经济重点领域和薄弱环节,加强了货币政策与财政政策、产业政策的协调配合,为经济发展创造了良好的货币金融环境。纵观2009年主要经济数据,反映出中央银行适度宽松的货币政策已经取得积极效果,从2009年三大需求在GDP增长中的构成可看出:投资对经济增长的贡献率最高,达到92.3%,拉动GDP增长8个百分点;其次是最终消费,对GDP的贡献率为52.5%,拉动GDP增长4.6个百分点。据统计2009年全年个人消费贷款累计新增1.8万亿元,年末余额同比增长47.9%,增速比上年末加快了37.4个百分点,个人消费信贷有力地支持了消费增长;净出口的贡献率为-44.8%,下拉GDP 3.9个百分点。这说明了虽然外需同比下降明显,但是在政府一系列宽松货币政策以及与之相配合的积极财政政策的推动下,国内投资和消费的增长弥补了出口下降的缺口。但另一方面,宽松的货币政策也产生了通货膨胀的预期,培植了股票市场和房地产市场泡沫。从2009年下半年开始CPI和PPI止跌回升,出现较快上升的趋势;2009年的房市和股市更是在实体经济下滑的困境下出现了“量价其升”的盛况,这与剧增的货币放行量和信贷不谋而合。从统计数据看,2009年房地产开发贷款增速明显加快,全年主要金融机构及农村合作金融机构和城市信用社人民币房地产开发贷款累计新增5764亿元,年末余额同比增长30.7%,增速比上年末加快了20.4个百分点;购房贷款同比分别增长了30.65%和42.47%。从股票市场看,A股强劲反弹,2009年上证指数上涨了72.52%,代表沪深两市所有流通A股的中证指数上涨了98.86%;从流通市值增长来源来看,2008年末,A股流通市值缩水至4.45万亿元,而在2009年,A股流通市值增长为14.35万亿元,这些数据说明2009年宽松的货币政策,使相当一部分信贷资金流入了房地产和股票市场,刺激了房地产和股市投机,推动了房价和股指的高涨,助长了房地产市场和股票市场的泡沫。

在特殊的经济背景下检验我国货币政策效应具有非常重要的理论和现实意义。本文拟建立VECM模型,运用协整和脉冲响应函数等计量经济学工具对我国货币政策效应做实证分析。全文共包括四个部分的内容:第一,文献综述;第二,货币政策理论介绍;第三,实证分析;第四,结论。

一、文献综述

关于货币政策效应国内外已有诸多实证研究。西方学者对货币政策效果及其传导机制的研究比较多,Bernanke利用Grange因果检验法检验了联邦基金利率、M 1、M 2、票据利率、债券利率和产出的关系,认为基金利率是经济增长的Grange原因[1]。M ishkin运用加拿大1971年至1999年的数据,检验了货币供应量与经济增长和物价之间的关系,认为货币总量能够有效的解释和预测GDP和物价的短期波动[2]。2000年以来,国内学者关于货币政策效果和传导机制方面的研究也有很多,基本都认为货币政策能够影响实际产出,但其作用的大小,时滞的期限、持续时间的长短以及作用的方式,未能达成一致的意见。刘斌建立VAR模型,运用脉冲响应函数分析,认为货币政策冲击在短期内能对实体经济产生影响,但长期是无效的[3];而刘金全、刘志强基于Granger检验,认为无论我国经济处在平稳期还是波动期,货币政策都是有效的[4]。周锦林运用VAR模型论证出我国货币是中性的,因此以货币供给为中介目标的货币政策是不能取得预期效果的[5];但李传辉运用VEC模型得出结论认为M 1是非中性的,M 1与GDP互为格兰杰因果关系[6]。随着我国股票市场和房地产市场的快速发展,国内已有部分学者开始关注货币政策与股票价格、房地产价格之间的关系,如吴振信、许宁通过建立GARCH-(1,1)模型,认为货币供应量的波动对股价的影响程度大,持续时间长,而利率的影响力较小,作用时间短[7];而杨新松、龙革认为货币供应量和利率都是股市流通市值的Grange原因,中央银行可以调整货币供应量和利率政策来调控股票市场,但是利率政策比货币供应量更有效[8]。梁云芳、高铁梅、贺书平通过实证分析得出结论:货币供应量和利率与房价负相关,货币供应量每增加1个百分点,房地产价格下降0.42个百分点[9];但周京奎运用我国多个城市的数据,通过建立面板模型研究利率与房价的关系,得出了相反的结论:利率与房价正相关[10]。

由此可见国内关于我国货币政策效应并没有形成一致的意见。本文将在借鉴国内外相关研究成果的基础上,较为系统地对我国货币政策效应做实证分析。

二、货币政策理论

关于货币政策理论,各个流派有不同的观点,但凯恩斯学派和货币学派都承认货币供给量能作用于经济增长。凯恩斯学派认为货币供应量的变动是通过利率间接地作用于产出,即在市场决定利率的机制下,利率与货币供应量成反向关系,货币供应量的增加导致利率下降,从而刺激投资、增加产出。货币学派的理论可以用货币交易方来表述:MV=PY,M表示货币流动速度,P表示货币供给量,Y表示价格水平,表示实际国内生产总值。货币学派认为,虽然在长期中,货币数量的扩张主要在于影响价格,但货币流通速度在短期内具有可变性,V的变动会作用于产出的变动,因此在短期内货币政策有效。关于货币政策的传导机制,理论界一致认为,在市场经济条件下,扩张货币供应量的货币政策主要通过以下四种途径影响产出,即利率途径、信贷配给途径、非货币资产价格途径、汇率途径。

三、实证分析

(一)模型的设定

Johansen和Hendry将协整应用于VAR模型[11],使得向量误差修正模型(VECM)成为目前时间序列经济计量学的标准分析工具,本文也拟建立VECM模型做实证分析。VECM模型形式如下:

Yt是一个P×1的内生变量向量,trend是趋势变量,St是外生变量。如果(Y)t中存在r个协整关系,则存在p×r满秩矩阵α和β,使得Π=αβ′,其中β′Yt-1是I(0)变量,即在Yt中存在r个线性独立的协整关系。β代表协整空间,表示经济变量的长期均衡关系,a代表动态调整系数,表示变量向长期均衡关系调整的方向和速度。根据货币需求理论,假设货币需求者没有货币幻觉,货币需求函数可以设定为:

其中Md/p表示实际货币需求,Q/p为实际产出,z′表示其他影响货币需求的变量,为了研究需要并依据上述货币政策理论,扩展向量z′使之包含利率、居民消费价格指数、上证综合收盘指数和全国商品房平均销售价格指数,以分析货币政策对产出、物价、股票市场和房地产的影响。因此在VECM模型中将内生变量集设定为:(M 2,GDP,R,CP I,SI,H I),其中M 2为广义货币供应量,Rt为一年期贷款利率,GDPt为国民生产总值,CP It为居民消费价格指数,SIt为上证综合收盘指数,H It为全国商品房平均销售价格指数。

(二)数据的说明

本文采用1999年1季度至2010年1季度的数据。原始数据来源于国家统计局网站和中国社会科学院金融研究所数据库,选取的各指标名义值在具体分析之前,进行以下预处理:

(1)采用X12季节调整法对M 2和GDP的原始数据进行季节平滑处理以消除季节因素的影响。

(2)对M 2、GDP和R进行消除价格因素处理,即分别用1990年1季度为基期的CP I环比数据来调整各名义指标得到实际值,具体处理方法如下:实际GDP=GDP/CPI*实际M 2=M 2/CPI*(CPI①以1990Q1为基期的 CPI环比数据是根据统计局公布的 2001年的 CPI月度环比数据,再利用各年各月 CPI的同比数据向前和向后推算出 2 001年 1 月为基期的月度 C PI环比数据,然后转化为1990年1月为基期的 CPI月度环比数据,最后计算每季度平均值,转化为 1990年1季度为基期的 CPI季度环比数据。是以1990Q1为基期的CPI环比数据),实际利率R=r-CPI,其中r为贷款利率,季度CPI由月度CPI按季度的平均值计算得到。

(3)为消除异方差,分别对实际M 2、实际GDP、CPI、SI和H I取对数。经与处理后,各变量分别记为:(LnM 2,LnGDP,R,LnCP I,LnSI,LnH I)。

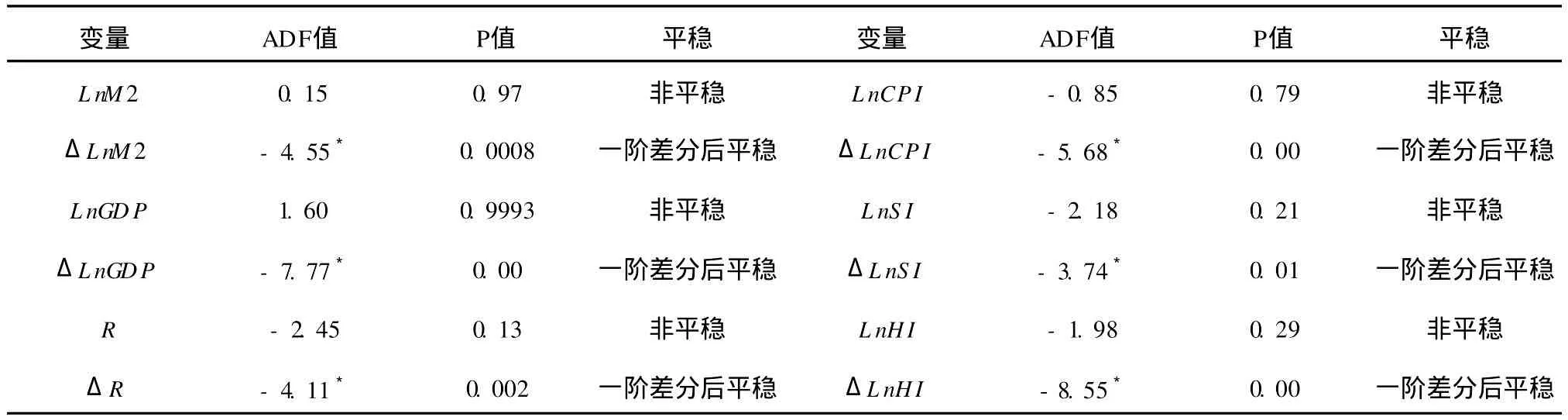

(三)数据的平稳性检验

本文采用ADF检验法来检验时间序列的平稳性,检验结果如表1②本文所采用的统计软件均为 EViews6.0。所示:

表1 ADF检验结果

上表显示所有变量经一阶差分后都是I(0)的平稳序列。

(四)协整检验

协整检验的意义在于揭示同阶单整的两个或两个以上的时间序列之间可能存在的长期稳定的均衡关系。

本文采用Johansen协整检验法检验变量之间的协整关系,根据A IC、SC信息准则检验结果确定最佳的滞后阶数为2,结果显示在5%的显著水平上存在2个的协整方程(检验结果省略)③为节省篇幅,本文有一些检验结果未在文中列出,如有需要请向作者索取。。

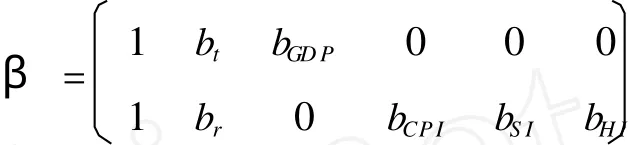

(五)长期结构的识别

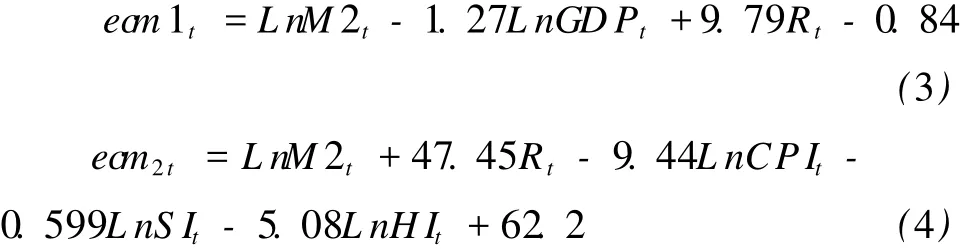

Johansen指出对于任何一个正规矩阵φ,由于αψψ-1β′,因此从统计学上可以认为β(φ-1)′和αφ都是协整向量和相应的动态调整系数[12]。为了得到具有经济学意义的协整关系,Juselius(2006)认为需要在经济学理论的指导下对协整关系施加约束,并检验所施加约束的有效性。鉴于通常对协整的限制具有较大的随意性,为了准确地找到变量间的协整关系,本文采用Juselius(2006)的方法,即先对单个协整关系施加约束,并运用多变量协整分析软件Cats in Rats2.0(Dennis,2006)进行统计检验,该检验法能最大化地发现变量间存在协整关系的概率。如果所施加约束的单一协整关系能通过统计检验,则将其保留在完备的协整空间中,否则就将其剔除。然后进一步对两个协整关系同时施加约束并检验,从而得到可以识别的具有经济学含义的协整关系和调整系数。根据统计检验的结果,本文对协整方程ECMt=β′yt的系数β施加如下约束:

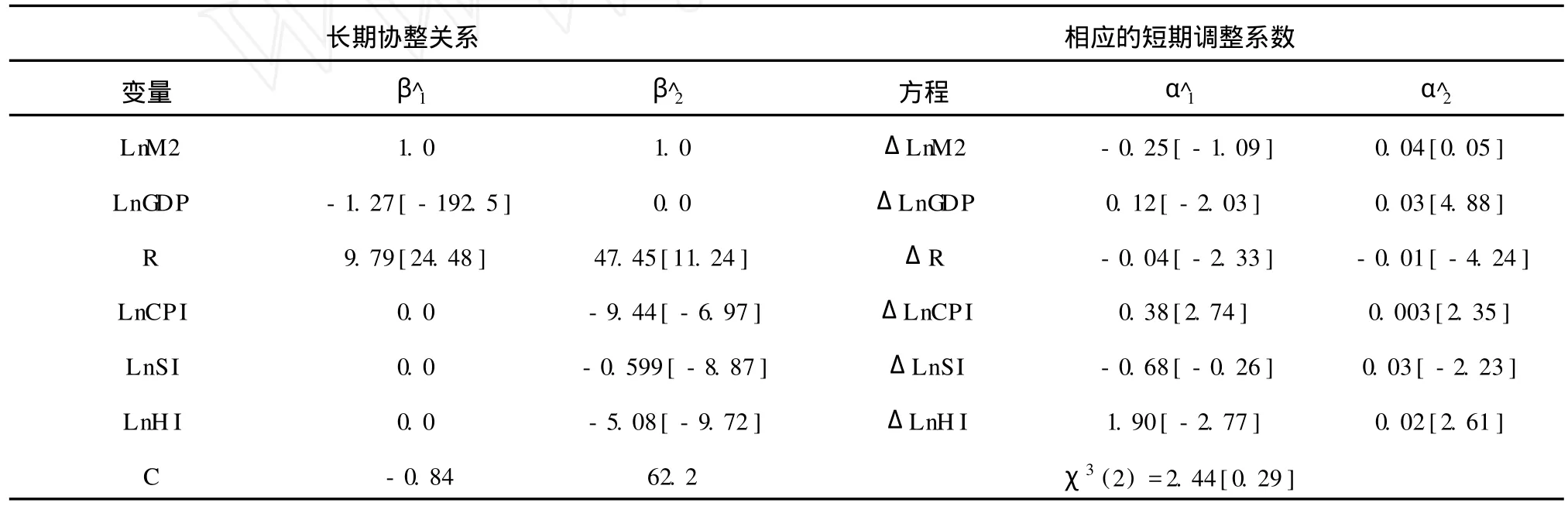

(六)协整关系的估计

下表是长期协整关系和调整系数的估计结果:

表2 识别出的长期协整关系和相应的短期调整系数

我国货币政策的目标是促进经济增长和保持物价稳定。用协整来分析可以解释为:如果影响货币需求的主要变量之间存在协整关系,则这种协整关系会对货币需求产生有效的调节作用,迫使货币需求量在长期趋于均衡状态,从而达到物价稳定和经济增长的货币政策效果。协整关系(3)对应于货币需求方程,ecm 1t较为明显地反应了我国货币政策的产出效应,具体表现为:宽松的货币政策能有效地促进产出增长。在ΔLnGDP方程中,短期调整系数显示,当第一个协整关系出现偏差时,实际货币供给量向误差修正方向进行调整,这表明协整关系对GDP有正向的调节作用,即当货币供应量超过均衡水平时,在调整系数的上拉作用下,短期内经济系统将以经济增长的方式重新回到一个更高水平的均衡状态上。

ecm 2t反映了我国货币政策的通货膨胀效应,具体表现为:宽松的货币政策将助推CPI、股指和房价指数的高涨。在ΔlnCP I、ΔLnSI和ΔLnH I方程中,均为正,且在统计上显著,这表明当经济系统的平衡出现偏差时,协整关系将对CPI、股指和房价指数有上拉作用,即在货币供应量超过均衡水平时,在调整系数的上拉作用下,短期内将助推CPI、股指和房价的上涨,使得经济系统在更高的CPI、股指和更高房价的水平上实现新的均衡,因此在执行宽松的货币政策时要特别注意通货膨胀的风险。

结合实践来看,国际金融危机以来,我国实施了适度宽松的货币政策,2009年初以来,各项贷款迅猛增长,正如引言中提到的:2009年末金融机构人民币各项贷款总额为39.97万亿元,比年初增加了9.623万亿元,超过往年全年新增贷款额;广义货币供应量M 2余额为60.62万亿元,同比增长27.85%,创下近些年新高。针对金融危机以来货币供给量的强劲增长态势,根据以上协整检验的结论,虽然宽松的货币政策有利于经济增长,但由于我国现存的协整关系不能对货币需求产生显著的抑制效应,且货币供应量的增加将助推CPI、股指和房价的高涨,因此本文建议在后金融危机时期,要注意调整货币政策,逐步回收过多的流动性,严格杜绝信贷资金投机房地产市场和股票市场,以防止通货膨胀的风险。

(七)脉冲响应函数分析

为了更好地刻画我国货币政策对产出和物价的效应,进一步基于VECM方程做脉冲响应函数分析,即用脉冲相应函数来描述模型中每一个内生变量的冲击对其他变量所带来的影响。其基本思想是:分析模型中随机扰动项单位标准差冲击对各内生变量当前及未来的影响。本文采用不依赖于变量次序的广义脉冲相应函数,为节省篇幅,下图仅给出代表货币政策变量的和利率R对LnGDP,LnCPI,LnSI,LnH I等变量白噪声序列一个标准差大小的冲击后,得到的相关变量的脉冲响应函数图。

图1表明,货币供应量的结构冲击对GDP有效,但大约有7个月的时滞效应,作用效果持续1年左右;GDP对于利率的结构冲击,反应也较为迟钝,图4表明给利率一个正的冲击,GDP在3个季度后左右才有一个负的反应,且波动幅度是缓慢加强的,其作用效果在第8个季度后才达到最大,这表明我国目前利率政策的传导机制阻塞较大,导致利率政策的产出效应不明显。

图7和图8表明货币供应量和利率的结构冲击对CPI的影响分别大约有2个季度和4个季度的时滞期,这可能是由于CPI是一个综合的物价指数,货币政策的传导机制作用时间较长;而图2、图3显示,给货币供应量一个正的冲击,在第1期就会对房价指数和上证指数的波动有一个正的影响,这表明扩张的货币政策在短期内就能助推房价指数和股指的高涨;房指和股指对利率的调整同样反应迅速,从图5和图6可以看出,给利率一个正的冲击,它们从第1期开始就有一个负的波动,而且持续时间较长。

以上脉冲响应函数的走向与经济理论相符,较好地模拟了我国货币政策效应,具体表现为,宽松的货币政策对股票市场和房地产市场的作用效果显著而迅速,对产出和CPI的影响则有一定的时滞期,因此中央银行要提高使用货币政策的预见性。

四、结 论

综上所述,我国货币政策效应主要体现为促进经济增长,经济系统对货币需求和物价水平缺乏显著的抑制作用。宽松的货币政策在有效地作用于产出的同时,也助推了CPI、股指和房价的高涨,因此在经济的运行中要注意潜在的通货膨胀风险,防范股票市场和房地产市场泡沫。

当前我国货币政策面临着困难的选择,一方面是经济回升的基础尚不稳固,另一方面是通货膨胀预期的加强和人民币升值压力的加大。在经济回升基础不稳固的形势下,巩固基础保持经济持续快速发展,需要继续保持宽松的货币环境,但宽松的货币政策会使得通货膨胀和人民币升值的压力进一步加大;消除通货膨胀预期需要紧缩的货币政策,但紧缩的货币政策又会影响经济增长。因此货币政策需要在错综复杂的利益博弈中进行艰难地权衡和抉择。针对目前存在的问题,基于上文的实证分析,就后国际金融危机时代如何进一步发挥我国货币政策的有效性提出以下建议:第一,提高使用货币政策的预见性,继续坚持适度宽松的货币政策,满足经济社会发展的合理资金需求,根据经济和金融形式的变化,灵活运用多种货币政策工具,保持银行体系的流动性合理充裕,引导货币信贷适度增长。第二,优化信贷结构,杜绝信贷资金投机股票和房地产市场,防止流动性过剩,管理好通货膨胀预期。金融机构要加强信贷风险管理和贷款用途管理,严格项目审查评估,引导信贷资金主要用于在建和续建项目,控制新开工项目的贷款投放;进一步加强货币政策和财政政策在操作层面的协调配合,既要防止两种政策的作用方向不一致,也要防止风险过度集中于一方,避免财政风险捆绑金融风险。

[1]Bernanke B,Alan B.The federal funds rate and the channelsofmonetary transm ission[M].Am erican Economic Review,1992:901-921.

[2]Mishkin A.Monetary policy A ctions,Intervention and Exchange rates:A reexam ination of the Empirical Relationships Using Federal Funds Rate Target Data[J].Jou rnalof Business,2001,71(2):147-177.

[3]刘斌.我国货币供应量与产出、物价间相互关系的实证研究[J].金融研究,2002(7):10-17.

[4]刘金全,刘志强.中国货币政策非中性—货币—产出的因果关系和影响关系检验[J].吉林大学社会科学学报,2002(4):5-10.

[5]周锦林.关于我国货币“中性”问题的实证研究[J].经济科学,2002(1):75-77.

[6]李传辉.货币中性问题的实证研究[J].山东省农业管理干部学院学报,2006(1):75-77.

[7]吴振信,许宁.货币政策对股指影响的GARCH-M效应研究[J].经济问题,2006(8):65-66.

[8]杨新松,龙革.货币政策是否影响股票市场:基于中国股市的实证分析[J].中央财经大学学报,2006(3):39-44.

[9]梁云芳,高铁梅,贺书平.房地产市场与国民经济协调发展的实证分析[J].中国社会科学,2006(3):74-84.

[10]周京奎.货币政策、银行贷款与住宅价格——对中国4个直辖市的实证研究[J].财贸经济,2005(5):12-22.

[11]Johansen S.L ikelihood-Based Inference in Cointegrated VectorAutoregressiveModels[M].Oxfo rd University Press,1995:115-140.

[12]Juselius K.The Cointegrated VARM odel:Methodo logy and App lications[M].Oxford University Press,2006:237-260.

An Empirical Analysis on the Effects of Chinese Monetary Policy

WANG Chen-Cheng1,L IW en-jun2

(1.Graduate School of Chinese A cademy of Social Sciences,Beijing 100102,China;2.Institute of Quantitative and Technical Economics,Chinese Academy of Social Sciences,Beijing 100732,China)

VECM model isused to analyze the effectsofChinesemonetary policy.The resu lts indicate that currency policy effectof China'swasm anifested in boosting Economic growth,but the Economic system has little effect to control inflation.A package of Easy-money policy after financial crisishasp layed an important role to ensure the rally in China'seconom y,but it has also increased the specu lation in realestatem arketand stock market,evenmore seriously,the rising price has produced inflationary expectations.So China shou ld pay m uch attention to the risk of inflation and prevent stockm arket and property bubbles.

Financial crisis;Currency policy;Economic growth;Price level

A

1002-2848-2010(06)-0045-06

2010-08-31

本文为中国社会科学院2010年重大课题“我国应对金融危机的政策效应分析和退出机制设计”的阶段性研究成果(课题编号:YZDA 2010-,课题主持人:李文军)。

王晨铖(1986-),湖北省蕲春县人,中国社会科学院研究生院硕士研究生,研究方向:金融计量经济学;李文军(1966-),北京市人,经济学博士、中国社会科学院数量经济与技术经济研究所研究员、数理金融研究室主任,研究方向:金融计量经济学。

责任编辑、校对:郭燕庆