欧洲主权债务危机的演进背景、原因和影响

谭鸿益 丁赛赛 上海大学

欧洲主权债务危机的演进背景、原因和影响

谭鸿益 丁赛赛 上海大学

2009年底,金融危机的风暴还未完全散去,又一场大规模的主权债务危机登上了舞台。包括希腊、葡萄牙、意大利、爱尔兰、西班牙等国先后出现了严重的财政赤字和公共债务崩溃,《欧盟稳定与增长公约》的警戒线形同虚设,欧盟7500亿的输血计划也没有让欧元区顿时起死回生,国家面临极大的主权信用风险。金融危机留下的隐患,使得欧盟近两年经济增长乏力,但同时仍必须维持高福利的社会待遇,欧盟成员国经济发展又不均衡,财政负担非常沉重。欧盟内在的制度使得其成员国缺乏调控宏观经济一个重要的货币政策工具,财政支出扩大具有内生性的倾向,加上没有严格的约束机制和惩罚机制,造成此举愈演愈烈。所以欧盟目前想尽快走出困境,除了采取有力的救助计划之外,还应对整个经济制度框架进行改革,制定出统一的财政政策制度框架和严格约束惩罚机制。

一、欧洲债务危机的演进背景

2009年底,世界著名的三大评级机构(惠誉、穆迪、标普)先后调低了对希腊的主权信用评级,这一突发举动引起了全球对于希腊债务危机的关注。2009年希腊财政赤字占GDP的比重12.7%,政府公共债务占GDP的比例达到113%,这个数据大大超过《欧盟稳定与增长公约》的警戒线,各国财政赤字和公共债务占 GDP的比例分别不能超过3%和60%的上限。希腊仅仅是这场危机的开始,随后葡萄牙、意大利、爱尔兰及西班牙等国(与希腊一起,被戏称为欧猪五国“PIIGS”)也陷入此场危机中,欧债危机风暴愈演愈烈。

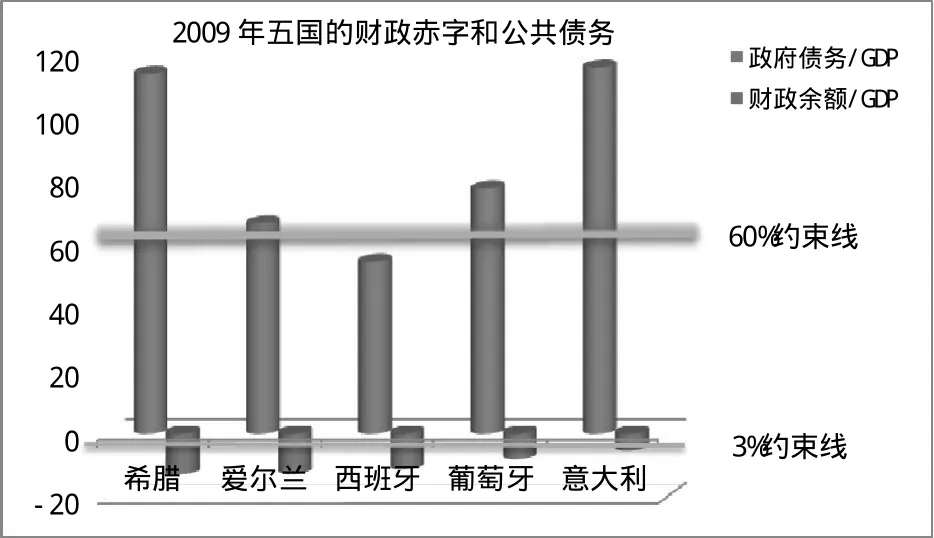

图1 2009年欧盟五国的财政赤字和公共债务状况

2010年5月10日,欧盟成员国制定一项7500亿欧元的救助计划,以帮助可能陷入债务危机的欧元区成员国,救助计划由三部分资金组成:第一部分由欧元区国家提供4400亿欧元期限三年;第二部分由欧盟委员会从金融市场上筹集600亿欧元;第三部分由IMF提供2500亿欧元。

7500亿的输血计划并没有立刻使欧元区起死回生,从欧元对美元的汇率我们看到,从2009年底汇率总体呈下跌趋势。从2009年12月到2010年7月,欧元对美元的汇率总体跌幅达到17.22%,市场的信心还在不断地下降,公众对于救助计划并没有建立危机消除经济复苏的良好预期。2010年6月25日,据CMA DataVision数据统计,希腊的信用违约掉期(credit defaultswaps,CDS)价格已增至1090.8个基点创下历史新高,反映出投资者担心其国家违约破产的可能性越来越大,欧盟政策调控进入“冰期”。

由于7500亿欧元的救助计划是建立在被救助国承诺实行紧缩的财政政策的前提下,政府大幅削减开支,增加税收,在一定程度上阻碍经济增长和就业,2010年5月3日,希腊推出削减赤字计划,政府公共部门支出将平均被削减20%。2010年5月5日,希腊全国罢工演变成街头动乱,造成3人死亡。这场危机逐步深化并渐渐演变成国内政治经济危机,如不及时采取有力的措施会使整个欧元区陷入衰退的困境。

二、欧洲债务危机的原因分析

(一)美国次贷危机后财政支出的持续扩大是此次危机的导火索

美国次贷危机的发生使得全球经济陷入低迷,各国针对次贷危机都采取了刺激经济复苏的政策。欧盟各成员国大力增加财政开支以此来增加欧元区的就业和促进经济增长,成员国的财政赤字愈加扩大。从图1来看,2009年各国的财政赤字都超出了《欧盟稳定与增长公约》的约定线,财政赤字最严重的国家是希腊,其财政赤字占 GDP的比例12.7%,其次是爱尔兰为12.5%,西班牙、葡萄牙、意大利分别为11.2%、8%、5.3%,都超过了公约中规定的财政赤字占GDP比例3%的约束线。政府债务问题最严重的国家是意大利,其政府公共债务占GDP比例为115%,其次是希腊为113%,葡萄牙、爱尔兰、西班牙分别为77%、66%、54%,除西班牙外都超过了公约中规定的政府债务占GDP比例60%的警戒线。此条约在次贷危机后形同虚设,对各成员的财政开支没有任何的约束机制和惩罚机制。次贷危机诱发欧盟各成员国扩张财政开支成为了此次危机的导火线。

(二)经济增长的放缓和社会福利居高不下的矛盾是此次危机的直接原因

从欧盟27国实际GDP增长率可以看出欧盟的经济增长呈现放缓的迹象,从2000年3.9%下降到2008年0.8%,2009年甚至呈现负增长,增长率为-4.2%。EUROSTAT公布的失业率的数据来看,近几个月失业率明显上升且居高不下,2010年2月至6月以来,失业率一直高居在9.6%,各成员国内部的财政负担增大。欧洲长期的高福利社会,造成的“棘轮效应”使得公众对于福利的稍微的下降变得非常敏感,并且欧洲的工业组织力量比较强大,具有较强的议价能力,高福利这一社会形态暂时不能改变;各政党之间为了赢得选民的选票当选,通常会承诺公众社会福利的提升,政党的争斗导致政府财政负担进一步的增大,成为此次危机的直接原因。

(三)欧盟各成员国经济发展不均衡造成了“强国恒强,弱国愈弱”是此次危机的间接原因

欧盟各成员国经济发展阶段、经济发展模式存在较大的差异,不均衡的经济使得政策调控存在很大的难度,欧盟经济长期由德国、法国两大强国主导和领航,五国(葡萄牙、意大利、爱尔兰、希腊、西班牙)既没有经济发展的基础动力,又没有主导的支柱产业,在整个欧盟经济中处于边缘化的状态。长期而来,整个欧盟就呈现“强国恒强,弱国愈弱”,成员国之间的经济差距并没有因为强国的拉动而缩小,弱国反而起了拖后腿的作用。欧盟经济主要是由德法英为主导,紧接着是西班牙和意大利,相比之下,希腊、葡萄牙、爱尔兰在整个欧盟经济中处于弱势国家的位置。德、法、英三国2009年GDP总和占欧盟27国总和的51%,而希腊、葡萄牙、爱尔兰三国2009年GDP总和占欧盟27国总和的4.8%,成员国之间的经济差距越拉越大。但弱国也要跟上整个联盟的发展步伐,只有通过应用财政政策调控工具,来拉动就业和经济增长,做到指标上不掉队,这种内部经济发展不均衡成为了此次危机的间接原因。

(四)欧盟实行单一的调控经济政策变量是此次危机的根本原因。

财政政策和货币政策是一个国家调控经济的两个重要的政策变量。两个政策变量调控的时效是不一样的,一般都会搭配两个变量一起使用,通过应用两个政策变量工具使得宏观经济达到均衡。但欧元区采用统一的货币政策,各成员国只能极致地应用财政政策这一个工具来调节本国的经济。为了促进经济增长和就业,各成员国均有扩大财政开支的倾向。欧元区也没有制定统一的财政政策的制度框架,缺乏对成员国的财政状况的有效的约束机制和惩罚机制。为了尽快走出经济困境,各个成员国难免各自为政。《欧盟稳定与增长公约》中规定了各国财政赤字和公共债务占GDP的比例分别不能超过3%和60%的上限,但欧盟绝大多数成员国都远远超过了这个上限,这个制度安排早已被架空。财政政策和货币政策不能同时使用的矛盾是此次危机的根本原因。

三、欧洲债务危机的影响剖析

(一)大大提高了欧盟“受灾区”的融资成本

为了弥补财政赤字不要继续扩大,欧盟各成员可通过发行债券来缓解目前的压力。由于五国目前遭遇债务危机,已经负债累累,所以如果要通过发行债券来缓解目前的压力,必须提高债券的收益率来吸引投资者。这种倒逼机制使得五国的融资成本大大增加,如果债务危机再继续深化下去,受灾区的融资成本会继续攀升。希腊的10年期国债收益率持续上升,在2010年5月7日那天竟然达到12.5%,创历史新高,8月份也一直都是10%多。相比于受到金融危机重创的美国,2010年8月17日10年期美国国债收益率一度跌至2.570%,为2009年3月以来最低水平。相比之下如此高的融资成本大大地增加了政府未来的财政负担,赤字得不到根本的缓解,只是支付时间的延迟。再者,如果五国的未来的经济预期继续下滑,债券的收益率再高也是张“空头支票”,投资者也会离场,结果陷入“收益率陷阱”,后果会不堪设想。

(二)恶化了全球经济动荡的局势,拉长了经济复苏的周期

2007年美国次贷危机爆发,深刻地影响了全球金融市场和实体经济,造成全球金融市场信贷紧缩,对整个实体经济产生非常大的影响。为了尽快走出经济衰退的怪圈,各国都相应地采取了刺激经济的政策,在欧盟内部成员国也纷纷采取了积极扩张的财政政策来补充整个市场的流动性,各国政府的财政赤字负担不堪,在2009年底终于爆发了这场以五国为代表的主权债务危机,增大了整个国家的主权信用风险,进一步恶化了全球经济动荡的局势,使得经济复苏又蒙上了一层乌云。

(三)冲击了其他国家的出口贸易行业,欧盟贸易逆差有所改善

此次五国的债务危机爆发后,投资者调低了欧洲经济的预期。欧元汇率持续下跌,给其他国家的出口行业造成很大的压力,五国的进口需求直接下降,欧元的贬值冲击了其他国家的出口供给,两方面的影响叠加使得全球贸易市场的份额肯定会发生一些转变。近年来,欧盟持续占据中国最大贸易伙伴地位,出口总值占到国内出口贸易总量的20%左右。据商务部统计,2010年1-3月中欧双边贸易额为1164.3亿美元,增长26.7%。其中,欧盟对中国出口341.8亿美元,增长57.4%;欧盟逆差480.7亿美元,减少0.9%,从数据上来看,欧元的贬值对逆差起着一定程度的改善作用。

(四)暴露欧盟的经济政策调控框架的制度设计的缺陷促使欧盟进行改革

缺乏货币政策的调控工具使得五国在此次危机中陷入矛盾中,单一的财政政策工具颇显无助。此次债务危机目前会不会继续深化下去,受灾区域会不会扩大,会不会影响全球经济,目前得出结论甚早。欧盟除了采取有力的救助计划之外,还应对整个经济制度框架进行改革,应制定出统一的财政政策制度框架,或者寻求更高层次的制度融合,并且要制定出严格的约束机制和惩罚机制,深化危机预警机制和应变机制,减少整个同盟经济的系统性风险噪声,及时地调整和引导公众预期,稳定整个宏观经济。

欧债危机能不能尽快走出困境,会不会危及到欧盟其他成员国,目前还难得出确切的回答。2010年8月16日,爱尔兰和西班牙相继卖出15亿欧元和55亿欧元的国债让欧元暂时冲高,但市场情绪和投资者的信心没有得到根本的缓解。欧盟需要从制度设计、政策执行、发展战略、协调机制几大重要方面去深入地探究,短期稳定市场情绪和投资者预期,长期改善联盟内部制度框架来使得欧盟经济长期稳定协调的发展。

[1]来辉.希腊债务危机的前因后果[J].商业文化,2010(5): 86-91

[2]韩志国.欧洲主权债务危机的成因和发展的四个方向[J].当代经济,2010(7):6-9

[3]赵晋平.欧洲主权债务危机影响下的国际经济形势展望与我国的对策[J].国际贸易,2010(7):43-46

10.3969/j.issn.1003-5559.2010.11.028