中国农业银行成功IPO与未来A股市场

邹雪萍

中国农业银行成功IPO与未来A股市场

Agricultural Bank of China IPO’s Success and A-share Market’s Future

邹雪萍

编者按:本文截稿时间与杂志出版发行时间有一段落差,敬请读者阅读时予以参照当前情况。

2010年7月中国农业银行在A、H股启动“绿鞋机制”,总募资221亿美元超过工行,成功问鼎“全球最大IPO”,农行H股定价为3.20港元/股,A股定价2.68元/股,对应2009年市盈率14.43倍,网上中签率9.29%,为史上第二高中签率。此前最高的是华泰证券14.43%的中签率,更是中行1.94%中签率的4.79倍,是工行3.28%中签率的2.83倍。

农行在7月29日找到了自己在A股市场中的位置——4.77%的比例成为上证指数第四大权重股,仅次于中国石油、工商银行、建设银行。

那么中国农业银行成功IPO对未来A股市场有何影响呢?

一、农行成功IPO是政府改革意志的胜利

谁都清楚,中国国有大型商业银行全部成功上市,与其说是一银行改革的胜利,不如说是政府改革意志的胜利。

按理说,中国农业银行是中国四大国有银行中实力最弱的一家,在今年亚洲表现最糟的股市上市应该很艰难的,但在国家机器的全力支持下,这宗全球最大IPO首次公开发行上市。农行上市是各方力捧的结果,机构投资者显示出觉悟,农行压低了自身的饕餮之胃,市场最后勉强首肯。虽然首日不足1%的涨幅可谓极小,此前在上海上市的五家银行首日涨幅平均达到13%,但总算成功上市。

作为中国最后一个上市的国有大银行,农行H股每股3.20港元的定价(比A股认购价略低),相当于今年每股的净值约1.7倍。假定其回报率为20%,农行的定价与中国其他银行的定价大体一致。

但英国《金融时报》分析则认为,从全球范围看,农业银行定价水分不小:经营更为多元化的摩根大通(JPMorgan),市净率也只有0.9倍。考虑到中国各银行尚未为多年的大举放贷付出代价,这种定价上的差异让人感到奇怪。等待中国各银行的,是更多的呆账和更多的放贷限制。

从市场角度看,农行上市是对证券市场的重压;从历史的角度看,农行上市说明中国金融业改革刚到一半,未来征途漫漫。

农业银行其实是几家大的国有商业银行中资产质量较差的一家,此外,农业银行还有如下几点缺陷:

1.农行的软肋是布局于县域经济的架构,而农行的优势也在县域经济。截至2009年12月31日,农行三农金融业务贷款总额和存款总额分别占全行的28.8%和40.5%。但是,农行目前显然没有找到农村金融服务的诀窍,他们的贷存比过低等,都说明服务没有做到位。

2.从贷款结构方面看,农行存量贷款的风险相对较大。农行向农村集体与个人贷款,每笔金额小(如3万-5万),但工作量很大,风险也很大。农民都是敢拼搏敢冒险的,反正“一穷二白”,拼了!其后边的支持者就是农行,盈利了,是农民的;亏损了,血本无归的是农行。

3.农行抵御能力较差。工商银行、建设银行等上市早,规范早,它对亏损、不良资产扩大等有较好的抵御能力。

4.员工结构不及股份制银行强。看看招行、兴业银行、浦发银行,大量是生气勃勃的青年大学生,相对来说农行“老龄化”问题较突出。

5.准备金率可能会比股份制银行高。股份制银行、农村信用社往往在准备金率方面受照顾,农行不行,它们的竞争不在一个起跑线上。

6.农行在人工成本、信贷成本方面都略逊于工行、建行,在其模型中,农行的不良新增净生成率比其他两行要高10%-20%。

总之,笔者对农行上市后期的经营和管理并不看好。如果真相信股市的价值投资,农行何必穿着“绿鞋”牢牢守着发行价不放。只有一个解释,农行有并未披露的风险,而这一风险之大足以动摇农行的根本。当然这个风险不会很快表现出来,一般都是在上市2-3年内显露出来,而且刚上市业绩肯定有较大增长,否则就会无法交待。

二、农行上市初期穿着“绿鞋”的表现

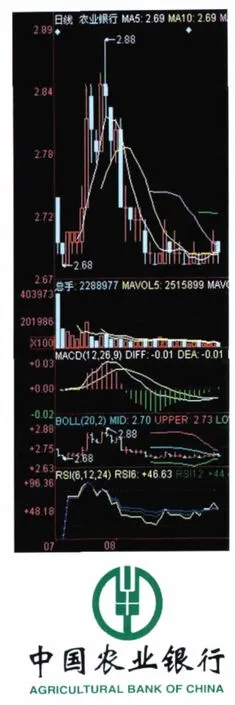

自7月15日农行上市以来,“绿鞋”就像裹脚布一样,始终把农行包裹着。虽然“绿鞋”的存在,确实为农行起到了护盘作用,使农行在“绿鞋”机制一个月的有效期里没有破发。但对于二级市场的投资者来说,“绿鞋”确实把人憋得够呛。既然股价不能上涨,那么以退为进也是一种明智的选择。但穿着“绿鞋”的农行,进也不能进(上涨无力),退也不能退(有“绿鞋”托盘),每天就在一两分钱之间画“心电图”。尤其是8月12、13日,农行的股价就在2.68元-2.69元这一分钱的夹板里来回“织布”,憋得人喘不过气来。

整个“绿鞋”期间,只有7月29日,农行A股股价涨至上市以来最高的2.88元,较发行价溢价7.5%,但之后股价逐日回落至发行价附近。不过每日的成交量趋于正常,每天3%至5%的换手率也暗示农行已经与其他三大行一样,成为重要权重股。

截至8月13日,在农业银行登陆A股的22个“绿鞋”交易日里,六次打响“发行价保卫战”,其股价共六次触及2.68元。7月16日,上市第二天,农业银行盘面中便数次冲击2.68元价位,7月19日亦是如此。进入8月,农行股价不断下探,10日、11日、12日、13日,2.68元发行价连续四天受到密集冲击,但由于“绿鞋”保护机制的存在,2.68元始终未被突破。

从农行A股7月15日挂牌上证所当天至8月13日,上证综指上涨近10%,但虽然如此,整个银行板块却也仅仅是弱势反弹,农行A股以及H股不仅均未破发,且都依靠行使超额配售选择权多发新股,让不少市场人士都认为这实属不易。

三、脱掉“绿鞋”后的农行

按照“绿鞋”机制,农行的“绿鞋”机制将在上市交易之日起30个自然日内(即8月16日)失效。

“绿鞋”的强制护盘作用,使得农行的走势被扭曲,在脱掉“绿鞋”后,这种扭曲的走势应该被市场修复。政府、机构托市,托得了一时,托不了长久。绿鞋太沉重,不穿也罢。

对于即将公布的农行半年报,农行补充资本金之后,业绩肯定有所增长,刚上市也一定会做出一定业绩。8月底农行将会公布半年报,有消息称其上半年净利润同比增长约40%,位于国有四大行之首。但是今年的盈利增长并不能反应其真实水平,农行的历史遗留问题和自身缺陷依然是盈利阻碍。

“脱鞋”后农行破发可能性极高,但对市场影响不大。如果破发,会对市场产生一些释放效应,但农行本身价格不高,对市场影响不大。如果农行上半年净利润同比增长约40%属实的话,即便农行脱下“绿鞋”后遭遇破发,也能够很快收复发行价。

自今年4月份地产新政出台后,饱受地产行业冲击的银行股,一直以来延续着低迷走势,据统计,自4月15日至6月25日,银行板块个股平均跌幅达20%。其中,跌幅最大的是兴业银行,跌幅超过24%。数据显示,目前银行股的估值处于低位,无论从市盈率还是市净率来看,都比2008年上证指数位于1664点历史低位时的估值还低。

银行估值不高还有为2009年庞大的信贷发放买单,今年银行的大规模融资就是让投资者买单,大规模融资摊薄原有股东收益,市场怎么可能给银行高估值?

银行整个行业处于价值评估不确定期,银行在宏观经济中扮演的是风险承担者的角色,本次金融危机的振兴计划与1997年的非常相似,因此对于刺激经济后银行产生坏账的忧虑是一样的。

由于农行A股目前的流通市值较小,其股价较为合理的估值可能仍需等待上市3个月时网下配售股解禁后,才会得到真正检验。

在这种情况下,农行A股未来走势的决定权不仅会掌握在参与网下配售的机构投资者手中,而且更多地可能在银行板块以及整个A股市场的影响下前行。

虽然不排除A股的走势近期会有一定程度的反复,也不排除空方利用农行的破发来施压大盘,但多重因素并不支持股指向下破位!

四、农行既不是“救世主”,也不是“瘟神”

目前一些媒体把农行是否破发成为市场的象征,似乎农行一旦破发,金融股就会溃不成军,而后影响到证券市场满盘尽墨,最终让做大资本市场容量的战略决策踏空。

其实农行既不是“救世主”,也不是“瘟神”,就是一个大盘股而已。分析观点总是认为农行破发与否将会在心理层面上影响市场,这个“心理层面”该怎么量化,是说农行一旦破发就等于大盘一泻千里?还是说农行不破发,市场就会涨势如虹?如果抛开“心理层面”,单说市场影响的话,笔者认为有不少因素要比农行破发重要得多。近期美元指数的大幅反弹、农产品价格的持续攀升,甚至欧美股市的大跌、石油价格的重挫都要比农行是否破发显得影响更深远一些。

再换一个角度,农行假如破发,能破几分钱?毕竟还有H股在那儿,还有其他银行股的A/H折价率放在那儿,破发一两分钱可以说没有什么太大的影响。所以投资者没必要将某只股票当作“绝对风向标”,还是要更关注类似于美元指数运行趋势、大宗商品价格、货币政策动向、盘中资金流向等因素。

有一个因素值得投资者注意,就是期指与现货之间的联动关系。我们都知道,现货指数的上涨需要权重股的配合,尤其是沪综指,假如类似于银行股这样的大家伙不上涨的话,指数的大幅上涨是不可能实现的。但期指不存在权重股的概念,拉高期指或者是砸低期指比拉高现货或是砸低现货要容易得多。由于现货不可能完全不理会期指的波动,所以主力完全可以利用操作期指来左右现货,这种“四两拨千斤”的做法并非不可能实现。目前期指资金的动向就在很大程度上左右着现货资金的心态,所以投资者对于期指资金的态度比农行对大市的影响更为重要。

所以也没有必要担心农行“破发”会带领大盘下跌。虽然农行“破发”确实会对大盘构成负面影响,但这种影响还是较为有限的。如今的大盘早就不是看一两只股票脸色来行事的时候了。既然农行不是大盘的救世主,那么农行破发同样也决定不了大盘的命运。大盘该怎么走还会怎么走,投资者不必把农行对大盘的影响看得太重。

从2010年开始,中国股市指数暴涨暴跌、个股普涨普跌的市场格局将会渐渐改变。在未来若干年内,中国股市将伴随中国经济转型、产业升级,以及城乡一体化发展战略而动,其间,中国股市与中国GDP一样,它们将不以股指涨跌、增长快慢论英雄,它们将更多地表现为结构优化与结构异动。笔者认为未来的行情,依然是蓝筹护盘,小盘唱戏的行情。单盯指数做投资,不是天真、更不是笑话,而是老传统、老黄历!不是你不明白,这世界变化快!