国际市场冲击,名义汇率和股票市场收益

赵彦志 李凤羽

[摘要]运用协整理论和时滞增广VAR模型,研究自2005年7月人民币汇率改革以来我国A股市场、外汇市场和美国股票市场的联动关系及其传导机制,发现美国股票市场通过“流量”渠道对我国股票市场和人民币汇率产生影响。我国资本市场受到国际资本市场影响的最根本原因在于中国实行的是出口导向型经济增长方式,而不是人民币汇率制度。因此,维护我国资本市场稳定的关键在于转变经济增长方式,在转变过程中要保持人民币汇率的相对稳定。

[关键词]流量导向;股票导向;时滞增广MAR;出口导向型经济

[中图分类号]F832.6[文献标识码]A[文章编号]1004-9339(2010)03-0015-08

一、引言

外汇市场与股票市场之间的相互影响一直受到理论界和监管当局关注。汇率是一国货币兑换他国货币的比率,是一个国家进行国际经济活动时最重要的综合性价格指标。汇率的变动不仅能够影响一国宏观经济运行状况,同时也会影响到微观经济主体的经营行为和绩效,进而引起公司股票价格及收益率的波动。不同国家的股票市场也可以通过汇率市场联系起来,一国股票市场的波动会通过外汇市场向其他国家扩散。20世纪90年代以来,新兴市场国家爆发的以本币汇率和股票市场相继崩溃为特征的金融危机,更使得汇市和股市之间的联动关系成为国内外学者研究的焦点。

从2000~2005年,美国经济经历了新一轮景气周期,加之美联储长期实行的低息美元政策推高了美国股票市场。受惠于美国对进口商品的强劲需求,作为美国最大贸易伙伴的中国也经历了经济高速增长的黄金时期,在此过程中,人民币升值压力也逐渐显现。2005年7月22日我国实行人民币汇率体制改革以后,人民币汇率逐渐上升。汇率的上升进一步强化了人民币升值预期,导致更多热钱流入我国A股市场,导致资产泡沫的产生,而同期美国股票市场也经历了一波牛市行情。2007年伴随美国次贷危机的爆发并转化为全球性金融危机,美国股市大幅下跌,并导致全球股票市场剧烈动荡。中国股市也没能幸免,其下跌幅度远大于其他国家股票市场。在此期间,人民币升值压力逐渐减弱,甚至一度出现小幅贬值。可见,中国股市、人民币汇率和美国股市之间存在某种稳定的内在联系,这种内在联系导致了两个国家股票市场和汇率联动现象的产生。

依据我国加入WTO所作出的承诺,我国将逐渐放松外汇管制,并增加人民币汇率弹性。在这种情况下,A股市场必然要与国际股票市场进一步接轨,股价以及汇率的国际联动将更加显著。因此,对国际股票市场冲击与人民币汇率和A股市场的关系进行深入研究,将有助于发现其内在的传导机制,认识当前剧烈变动的外汇和股票市场,对于防范金融风险、完善我国股票市场和外汇市场都具有重要的理论和现实意义。

二、文献回顾

关于汇率与股票价格的关系,理论界存在两种观点。“流量导向”理论(Flow Oriented Model)认为,汇率变动通过影响产品与原材料价格来影响企业在国际上的竞争优势,汇率上升使得企业产品在国际市场的利润被摊薄,从而影响企业的收益,带动股价波动(如Dombusch和Fisher 1980)。“股票导向”(StockOriented Model)理论认为,股票价格是引起汇率变动的原因,股价的变动会影响国外投资的资金流量。其具体的传导机制是,国内股票价格上涨,国外投资人会把持有的外汇兑换成本币,币种间的转化通过改变货币需求来影响汇率的预期,从而影响汇率(Gavin 1989)。虽然上述两种理论已经阐明了股价波动与汇率变化之间的理论关系,但对于二者之间的经验研究,所得的结论却没有达成一致。例如,Aggarwal(1981)发现,美元的重估与股票市场收益正相关。而Soenen和Hennigar(1988)针对不同样本区间(1980~1986)的检验却发现,两者之间存在负相关关系。Roll(1992)使用1988~1991年的日交易数据发现两个市场存在正相关关系。与之相反,Chow等(1997)使用1977~1989年的月度数据发现股票的月度超额收益与真实汇率之间不相关。Bahmani-Oskooee和Sohrabian(1992)首次使用协整理论和Granger因果检验来研究汇率和股价的关系,发现二者不存在长期的协整关系,但是存在双向的短期因果关系。Ajayi和Mougoue(1996)对8个发达国家两个市场之间的关系进行了研究,发现股市和汇市之间存在双向因果关系。Abdalla和Murinde(1997)对亚洲4个新兴市场国家研究却发现,只存在汇率到股价的单向因果关系。Kanas(2000)首次使用双变量EGARCH模型和日数据,对6个工业市场国家股市和汇市之间的非线性关系进行了研究,发现存在从股市到汇市的波动溢出效应,且股价收益和汇率变化同期负相关。Caporale等(2002)基于日数据和BEKK模型以东亚的四个国家为研究对象,发现两个市场之间存在显著的波动溢出效应。

近年来,国内学者也对我国股票市场和汇率市场之间的关系进行了研究。比如,李泽广和高明生(2007)实证研究发现,我国股票市场和人民币汇率之间存在双向因果关系。张兵等(2008)”使用2005年8月1日到2007年9月28日的日数据并应用协整理论和Granger因果检验发现人民币兑美元汇率和上证综合指数之间存在长期的协整关系。从长期来看,两者关系符合流量导向模型;从短期来看,股市和汇市存在着交互影响,汇率变化影响股指变动有时滞。巴曙松、严敏(2009)以2005年7月22日至2008年10月31日的日数据为样本,发现股市和外汇市场之间不存在长期协整关系,只存在外汇市场到股市的短期单向引导关系。罗文波等(2008)使用人民币实际有效汇率,并基于我国2000~2008年的月度数据,发现上证指数、居民消费和人民币实际有效汇率之间存在长期稳定的协整关系。

现有的国内研究大都侧重对人民币汇率与A股市场协整关系的检验,而很少有文章详细地考察人民币汇率与中国A股市场之间的传导途径。另外,采用双变量协整和Granger因果检验对人民币汇率和股票指数的关系进行检验尽管操作简单,但是,由于可能省略了系统中重要的变量,从而导致检验结果缺乏准确性。Caporale和Pittis(1997)证明,在不完整系统下得到的变量之间的长期关系和协整结构是不正确的。Phylaktis和Ravazzolo(2005)基于月度数据的检验发现,美国股票市场是亚洲新兴市场国家外汇市场和国内股票市场联系的渠道。基于此,本文借鉴Phylaktis和Ravazzolo(2005)的研究思路,基于日交易数据,利用协整分析方法考察人民币汇率、中国A股市场和美国股票市场之间是否存在一种长期的均衡关系。并在此基础上,利用Toda和Yamamoto(1995)提出的“时滞增广”VAR(LA-VAR)方法对变量之间的因果关系进行检验,从而进一步确定变量之间的传导途径。

三、国际冲击、人民币汇率和A股市场传导机制分析

Phylaktis和Ravazzolo(2005)对国际股票市场对外汇市场和国内股票市场的影响机制进行了详尽的论述。本文将在此基础上,对国际冲击、人民币汇率和A股市场传导机制进行梳理。

一是流量渠道传导机制。按照经典的“流量导向”理论,汇率与一国经济行为之间存在紧密联系,汇率的降低会增加本国商品的竞争力,从而扩大国内总需求和总产出。而总需求和总产出的变动会通过影响上市公司未来的期望现金流,进而影响上市公司的股票价格。在流量导向理论基础上,考虑国际股票市场(美国股市)的冲击。美国股市的上涨会向市场传递美国经济向好的信号并意味着美国居民会增加对进口商品的需求,从而导致作为美国主要贸易伙伴的中国出现本币升值。本币升值会吸引投机资本涌入国内,推高国内股市。另外,出口的增加会导致国内总需求和总产出的增加,从而改善企业未来的现金流量,并因此拉升国内的股票市场价格。因此,对于中国而言,国内股市应与人民币汇率和美国股市都存在正相关关系。其具体的传导过程如下:

(1)美国股市↑→预示美国经济↑→进口商品需求↑→人民币汇率↑→投机资本流入↑→A股市场↑

(2)美国股市↑→预示美国经济↑→进口商品需求↑→中国总需求和总产出↑→企业未来现金流↑→A股市场↑

二是股票渠道传导机制。按照“股票导向”理论,投资者在国内证券和国外证券之间配置财富。而汇率则起到平衡资产供给和需求的作用。因此,资产供给和需求的任何变化都会改变均衡汇率。例如,由于全球经济一体化的深入,美国股票市场的上涨会导致A股市场上涨,从而增加中国投资者的财富以及投资者对资产的需求(财富效应)。由此引起的对货币的超额需求会使利率上升,并出现国内资产替代国外资产的现象,从而导致人民币名义汇率升值和真实汇率的上升。而实际上,美国股市的上涨在美国国内也会引起类似的反应。名义汇率的最终变化依赖于国内和国外财富效应的强弱对比,因此,美国股市的上涨既可以导致人民币汇率升值,也可以导致其贬值。其具体的传导过程如下:

(1)美国股市↑→A股市场↑→国内货币需求↑→国内利率↑→人民币汇率↑

(2)美国股市↑→美国货币需求↑→美国国内利率↑→美元汇率↑

四、研究方法、指标与数据说明

传统的汇率与股票市场研究,大都通过协整检验进行。而协整分析得出的协整方程只表示变量之间存在相关关系,只能说明至少存在一个方向上的因果关系,并不能说明变量之间因果关系的方向。为此。大多数研究常根据Engle和Granger(1987)提出的Granger定理,引入误差修正模型(ECM),然后利用Wald检验对ECM中有关变量系数的显著性和联合显著性进行检验,判断变量之间短期和长期因果关系。然而Toda和Phillips(1993)发现,上述因果关系检验方法存在难点。他们证明,当协整关系存在时,只有满足某些秩条件,标准的Wald统计量才有渐进的x2分布,然而验证这些秩条件是否被满足却极其困难。Toda和Yamamoto(1995)提出了一个更简单的因果检验程序:考虑水平(Level)VAR(m)模型,在各个变量至多是I(1)时,我们只需拟和一个VAR(m+1),在VAR(m+1)上可以利用传统的Wald统计量进行因果检验。该检验程序称为“时滞增广”VAR(LA-VAR)方法。Yamamoto和Toda(1988)提供的蒙特卡洛证据显示,这种方法在检验Granger因果关系时有很好的检验水平稳定性。因此,我们将在本文中使用这一方法并结合协整检验对我国A股市场、人民币汇率和美国股票市场的长、短期关系进行检验。

本文选取了从2005年7月22日至2009年7月22日的上证综合指数(SZ)、人民币兑美元名义汇率(EX)和标准普尔500指数(sP)的日数据,剔除了其中空缺数据,共得到1077组日数据。为了消除时间序列可能存在的异方差,分别对这3个时间序列取自然对数。另外,我们还引入了中美利差(sPREAD)作为VAR模型的外生变量,该指标由货币市场7天拆借利率(IB007)与美元7天LIBOR利率相减差值得到。本文使用的数据全部来自于万德财经数据库。

五、检验分析结果

(一)变量的单位根检验

本文利用ADF检验法对各变量进行单位根检验。表1列出了各变量的ADF检验结果。由ADF检验结果可得,上证指数(SZ)、名义汇率(EX)和标普500指数(SP)都存在单位根,并且其一阶差分都是平稳的,说明各指标是非平稳的一阶单整序列I(1)。而利差(SPREAD)是平稳序列,因此,我们将利差作为构建VAR模型的外生变量。

(二)相关性分析

我们使用Eviews 5.0对上证指数(SZ)、名义汇率(EX)和标普500指数(SP)以及滞后1期利差(SPREAD(-1))的相关性进行了检验,检验结果如下:

由表2,我们发现上证指数与名义汇率负相关,而与标准普尔500指数和前1期利差正相关。这一结果与国内大多数研究相一致。名义汇率与利差负相关,说明利差的扩大会吸引热钱流入,从而导致人民币升值。标准普尔500指数与汇率正相关且与滞后一期利率负相关,说明美国股票市场上涨的财富效应导致美国利率升高,从而导致美元汇率升高。

(三)协整检验

协整检验是用来检验各指标之间可能存在的某种平稳的线性组合,这个组合反映了变量间的长期稳定关系。而协整检验是一种基于VAR模型的检验方法,所以在进行协整检验前,必须先确定VAR模型的结构。VAR模型如下:

Yt=AtYt-1+…+ANYt-N+BX+εt(1)

Yt是一个内生变量向量(序列元素为EX、sz和sP),x是外生变量向量(滞后1期的利差),At,…AN和B是待估计的系数矩阵,εt则是误差向量。根据Eviews5.0中的滞后长度准则(Lag Length Criteria),我们确定VAR的最优滞后期为6期。

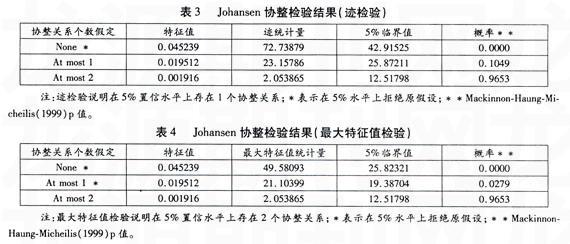

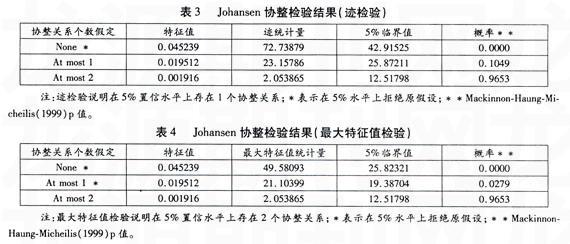

本文使用Johansen协整检验方法对变量间的协整关系进行检验。Johansen协整检验对协整方程(CE)和VAR过程的常数项、趋势项以及VAR滞后区间的选择都极为敏感。因此,在进行Johansen协整检验时,我们必须首先选择检验模型的常数项、趋势项和滞后区间。采用VAR模型最优滞后期减l的方式确定Johansen协整检验的最优滞后期,最优滞后期确定为5期。根据AIC准则、sc准则以及序列图形形状,我们将最优检验模型形式定为第4种类型(序列有均值和线性趋势项,协整方程有截矩项和线性趋势项),具体Johansen协整检验结果如下:

Johansen协整检验显示,上述3个变量使用迹检验在5%的置信区间内存在1个协整关系,而在使用最大特征值检验时,在5%的置信区间内存在2个协整关系,由此我们可以推测上证指数、名义汇率和标准普尔500指数之间存在长期稳定的关系。我们选择最大特征值向量作为协整方程,得到方程(括号内数字为标准差):

SZ=8.906EX+0.826SP-0.003@TREND

(4.17301)(0.44857)(0.00081)(2)

可见,从长期来看,A股指数与美国标准普尔500指数正相关,而与名义汇率负相关,三者之间存在长期稳定的均衡关系。这一结果与Phylaktis和Ravazzolo(2005)的检验结果相一致。

(四)多变量Granger因果关系检验

在验证了各个变量具有协整关系后,本文借鉴Dolado和Lutkepohl(1996)与Phylaktis和Ravazzolo(2005)的基本研究方法,使用“时滞增广”VAR(LA-VAR)模型对三个变量间的因果关系进行检验。根据LA-VAR方法,已知无约束VAR模型的滞后阶数为6,因此我们拟和一个VAR(7)。

Yt=AtYt-1+…+A7Yt-7+B·SPREADt-1+εt(3)

其中,At是一个3×3系数矩阵,将VAR模型写成向量形式如下:

其中,Ai0表示截矩项,Aij(Lk)表示k阶滞后项的系数,L是滞后算子。基于前面的理论分析,我们主要检验以下3个待检验假设:

(i)流量渠道:A12(Lk)≠0,A13(Lk)≠0,A23(Lk)≠0

(ii)股票渠道:A13(Lk)≠0,A21(Lk)≠A23(Lk)≠0

(iii)流量和股票渠道:A12(Lk)≠0,A13(Lk)≠0,A21(Lk)≠0,A23(Lk)≠0

其中,k=1,2…7。我们使用Wald系数检验方法检验k阶滞后项系数的显著性,从而检验股票市场与外汇市场之间的影响渠道。Wald系数检验的原假设H0为:Aij(Lk)=0,备择假设H0:Aij(Lk)≠0。Wald系数检验结果显示,在5%的置信区间内:

(1)A12(L)≠0,A12(L2)=A12(L3)=A12(L4)=A12(L5)=A12(L6)=A12(L7)=0,说明存在滞后1期(1天前)外汇市场对当期A股市场的引导作用,构成其Granger原因。

(2)A13(L)≠0,A13(L2)≠0,A13(L3)=A13(L4)=A13(L5)=A13(L6)=A13(L7)=0,说明存在从滞后1期和滞后2期的美国股票市场到A股市场的引导作用,构成其Granger原因。

(3)A21(L)=A21(L2)=A21(L3)=A21(L4)=A21(L5)=A21(L6)=A21(L7)=0,说明不存在从A股市场到外汇市场的引导作用。

(4)A23(L2)≠0,A23(L3)≠0,A23(L4)=A23(L4)=A23(L5)=A23(L6)=A23(L7)=0,说明存在从滞后2期和滞后3期美国股票市场到外汇市场的引导作用,构成其Granger原因。

(5)A31(L)=A31(L2)=A31(L3)=A31(L4)=A31(L5)=A31(L6)=A31(L7)=0,说明不存在从A股市场到美国股市的引导作用。

基于相关性检验、协整分析以及因果关系检验,我们得到以下结论:

(1)与Phylaktis和Ravazzolo(2005)的研究结果一样,美国股票市场通过流量渠道(flow channel)成为我国A股市场变动的Granger原因。其具体传导机制为:美国股票市场上涨说明美国经济向好,美国居民增加对进口产品的需求。作为美国最大贸易伙伴的中国会从美国经济的景气中获益,从而导致人民币汇率上升(A23(Lk)≠0)。而人民币汇率的上升吸引更多的热钱涌入,赌博人民币进一步升值,从而推高国内股市。同时美国经济的景气会增加中国出口企业未来的现金流,从而影响这些企业的业绩,导致股票市场的上涨(A13(Lk)≠0)。

(2)中国A股市场并未对名义汇率的走向产生引导作用(A21(Lk)=0,),说明国际股票市场冲击并未

通过股票渠道对名义汇率产生影响。这主要是因为到目前为止,我国尚未实行人民币资产项下的可自由兑换,国际投机资本并不能获得足够数量的人民币筹码,加之我国尚未实行完全意义上的利率市场化,A股的上涨并不能有效地反应于利率变化中。此外,我国股市“政策市”的特征也可能使股票市场运行脱离传统经济学领域范畴。

(3)美国股票市场与名义汇率存在正相关关系,其主要原因是美国股市上涨的财富效应导致美元利率上升,从而增加投资者对美元的需求,导致美元汇率上升。在样本期内,与流量渠道效应引起的人民币升值相比,美国股市的上涨更多的是导致美元汇率的升高。

(4)另外,我们还发现,A股市场对美国股市并不存在反向引导作用,这可能主要因为以下两方面原因:一是美国经济主要是内需拉动,因此,其外贸依存度低,从而导致其实体经济受国外其他国家经济形势变化影响程度较低;二是与美国股市相比,中国A股市场规模较小。加之仍实行较为严格的资本管制,因此资本的跨境流动规模很难对美国股市产生实质影响。

六、结论及政策建议

与其他成熟市场经济国家相比,中国具有新兴市场和转轨经济的双重特征。即使与其他新兴市场国家相比,中国在经济体制和管理方式上也存在较大差异。基于此,本文以中国A股市场、人民币汇率市场和美国股票市场为研究对象,对其彼此之间的联动关系进行检验,其主要结论归纳为:(1)美国股票市场能够通过改变我国上市公司未来现金流预期的方式直接对我国股票市场产生影响。(2)美国股票市场的变动通过外汇市场传导的间接方式对我国股票市场产生影响,其传导特征符合“流量渠道”机制,三者之间存在长期均衡关系。(3)不存在从我国A股市场到外汇市场的反向引导关系,“股票导向”模型不能解释我国股票市场与人民币汇率和美国股票市场的长期均衡关系。(4)美国股票市场的变动对名义汇率最终的影响取决于其流量渠道效应和本国财富效应的强弱,在本文样本期内,美元国内财富效应要强于流量渠道效应,从而导致美股与名义汇率正相关。(5)美国股票市场相对独立,不存在我国股票市场对美国股票市场的因果关系。

传统的宏观经济学观点认为,汇率弹性的增加会通过增加跨国资本换汇成本的方式,减弱国际资本市场冲击对国内资本市场的影响。国内外一些学者和政府官员以此为依据,认为人民币汇率弹性增加将有助于维护国内资本市场的稳定。然而,基于本文的研究,我们发现是经济增长方式类型(出口导向型)而不是人民币汇率制度决定了我国资本市场和外汇市场容易受到主要发达国家资本市场变动的冲击。而美国由于长期以来实行内需拉动的经济增长方式,因此其国内资本市场不大容易受到其他国家资本市场动荡的影响。因此,降低我国资本市场风险、维护资本市场稳定的关键在于转变经济增长方式,而不是增加人民币汇率弹性。而经济增长方式转变是一个相对漫长的过程,在这一过程中应该保持人民币汇率的相对稳定,为经济增长方式转变创造较为理想的宏观经济环境。如果在经济增长方式转变尚未完成之时冒然扩大人民币汇率弹性,由于名义汇率构成A股市场的Granger因果关系,反而会导致国内资本市场的进一步波动。可见维持人民币汇率稳定不仅有利于维护外汇市场本身的稳定,也有利于稳定国内资本市场,避免资本市场发生大幅波动。

责任编辑:纪国义