海内外资本市场齐升温

北京纵横合力管理咨询有限公司

今年第二季度中国企业海外市场IPO的数量和融资额均超过前两个季度水平,而境内兼并收购案例虽然在数量上只有细微增长,但在金额上却有了大幅度回升。

对于海外市场而言,这些来自中国的生力军给当地市场带来了新的活力。而对于中国内地市场而言,这些“远走他乡”的企业也在一定程度上对A股市场重启IPO构成了刺激。

资源类并购位居榜首

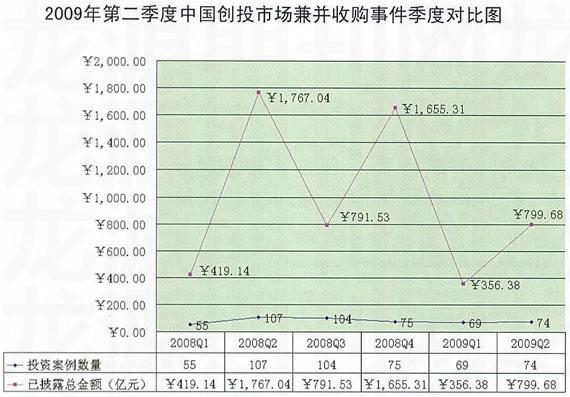

Ezcapital统计数据显示,2009年第二季度,中国境内共发生74起兼并收购案例,涉及金额达到799.7亿元人民币。

在这些兼并收购案例中,以保利协鑫斥资33.8亿美元(约合230.85亿元人民币)收购江苏中能硅业100%股权事件居首;排名第二的是中信银行以135.63亿港元(约合人民币119.35元)的对价向Gloryshare Investments Limited收购其所持有的中信国际金融控股有限公司70.32%权益的事件;排名第三的是中国五矿集团以13.86亿美元(约合94.66亿元人民币)成功收购澳大利亚OZ公司主要资产的100%股权事件。

从涉及行业来看,资源产业以14起并购案例居于首位,其次是IT行业11起案例,制造行业以6起案例位居第三;已披露投资总额最多的是能源产业,涉及金额280.67亿元人民币;能源产业同时也是已披露平均单笔投资金额最高的行业,涉及金额70.17亿元人民币。

统计数据显示,2009年第二季度,中国创投市场兼并收购事件的案例数量环比上升7.2%,融资金额增加443.30亿元人民币,环比上升124.39%。在已披露总金额和已披露平均投资金额上,本季度都较上季度有大量回升。

参考兼并收购事件的历史数据来看,案例的投资金额波动仍然较大。在上季度的低谷之后,本季度兼并收购案例虽然在数量上只有细微增长,但在金额上却有了大幅度回升。

16家中国企业海外上市

2009年第二季度,中国境内共有16家机构成功上市,共募集金额154.9亿元人民币。这16家全部在境外上市。由于IPO重启的推迟,本季度没有在境内上市的企业。

中国企业境外上市最多的板块是香港证券交易所,有7家企业上市;其次是美国,有6家企业上市;募集资金最多的上市地区是香港,达到143.55亿港币(约合126.32亿元人民币),其次是美国,募集金额3.78亿美元(约合26.8亿元人民币)。平均募集资金最多的地区依然是香港,企业上市平均募集金额21.05亿元人民币,其次是美国,6.45亿元人民币。

从涉及行业来看,企业上市数量最多的是制造行业,共有3起,其次是化工产业、商贸行业、环保产业和医疗健康各有2家企业上市。已披露募集金额最高的行业是制造行业,达到86.32亿元人民币,其次是商贸行业,24亿元人民币;已披露平均募集金额最多的还是制造行业,达到43.16亿元人民币。

2009年第二季度中,发生一起反向并购上市事件,即湖南华盛烟花集团股份有限公司通过反向并购方式,在加拿大多伦多证券交易所创业板挂牌上市。华盛烟花由此成为世界上首家在国际市场上市的烟花类上市公司。金卫医疗科技有限公司和中国东北石油控股公司属于转板上市;中国远洋资源有限公司在韩国有价证券市场上市。至此,在韩股市上市的外国企业将增至7家。

中国创投市场企业上市事件,案例数量与上一季度相当,但是融资金额比上一季度增加133.71亿元人民币。参考企业上市事件的历史数据来看,自2008年第二季度开始,中国创投市场企业上市事件数量和规模都处在不断减少的过程中,但本季出现了大幅度增长,环比涨幅达到了631%。

毕竟,股市的“招生”和大学的招生一样,谁都希望能够招到好学生,不希望“优秀生源”流失。好在,中国A股市场IPO在第三季度伊始,终于恢复了。这对于保增长的意义,不言自明。