对我国商业银行的投资银行业务的思考

摘要:文章从投资银行业务分析入手,通过借鉴美国商业银行发展投资银行的经验,在分析我国商业银行开展投行业务现状的基础上提出发展投行业务的建议。

关键词:投资银行业务;商业银行

进入新经济时代,资本市场高度发达,投资银行业务为市场经济参与者提供了更低成本和更高效率的资金转移,在市场经济中发挥着越来越重要的融资、投资作用。投资银行与商业银行、保险、信托等细分行业一起,成为近现代金融产业的重要支柱。商业银行传统的存贷款业务则退居其次,因此,商业银行纷纷开展投资银行业务以维持在金融市场的地位。我国加入WTO后,金融市场逐步开放,国外的投行业务纷纷进入我国,我国商业银行面临着发展投资银行业务的机遇和挑战。

一、投资银行业务的概念、作用

投资银行业务与公司或政府的债务及股票筹资活动相关,包括证券的设计、承销和发行。证券服务还涉及到向二级市场的证券交易提供帮助、公司融资活动,比如经纪商服务、针对告诉的并购和为重组活动提供建议等。在提供投资银行业务的金融中介中,那些专门从事证券的设计、承销和发行业务(批发服务)的公司被称为投资银行,而专门从事已有证券的购买、销售和经纪业务(零售服务)的公司被称为证券公司。投资银行业务在资本市场上的作用表现在七个方面。第一,投资服务。主要涉及对各种集合资产(例如封闭式和开放式基金)的管理。第二,投资银行服务。指承销和分销新发行的债券和股票。证券承销可以采取公开发行或私募发行的方式。公开发行方式下,可以采用代销或报销的作法。第三,造市服务。指证券公司或投资银行为某种资产创造出一个二级市场。在充当政府一级交易商以及公司债券和股票的承销商以外,证券公司或投资银行往往还必须为这些金融工具提供一个二级市场。第四,交易服务。交易服务与造市服务密切相关,指交易商可以从事某种基础证券或资产的交易,具体包括头寸交易、纯粹套利、风险套利、程序交易、股票经纪服务和电子经纪服务等。第五,现金管理服务。指证券公司和投资银行为个人投资者提供一种类似于银行存款的账户,即现金管理账户(CMA),这些账户中的大多数允许客户以某种共同基金账户为基础签发支票。第六,并购服务。投资银行经常向并购交易提供咨询服务,如协助寻找并购伙伴、承销并购新公司发行的证券、对目标公司的价值进行评估、对并购协议的条款提出建议、协助目标公司进行反并购等。第七,其他服务。包括托管服务、结算服务以及研究和咨询服务等。

二、美国商业银行投行业务分析借鉴

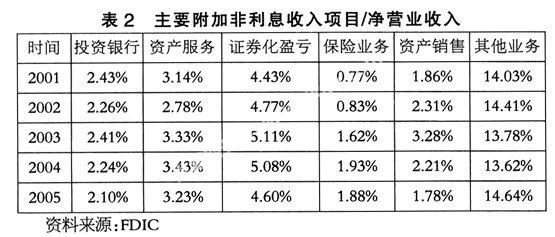

在1933年以前投资银行业务与商业银行业务有分离也有结合。美国1929年发生大股灾之后,当时的联邦政府认为投资银行业务有较高的风险,颁布1933年法,将商业银行业务与投行业务明确、严格地划分开,严厉禁止商业银行从事包销公司股票债券业务,并禁止持有它的股票。结果一大批综合性商业银行被迫分解为商业银行和投资银行,其中最为典型的就是摩根银行分解为从事投行业务的摩根士丹利和从事商业银行业务的JP摩根。也有很多投资银行由证券经纪人发展而来,典型的例子是美林证券。随着混业经营趋势的加剧,美国于1999年颁布了《金融服务现代化法》,放松了对商业银行与证券业分业经营的限制,使得商业银行可以重新从事一些投资银行业务。由于银行也有雄厚的资金优势、人才优势和完善的服务体系优势,商业银行的投行业务发展迅速,扩展到股票经纪、证券承销等投行业务领域。到2001年,美国证券市场5家最大的承销公司中,成立了专业化的投资银行附属机构的商业银行控股公司占据了3家,并占据全部市场份额的28.3%(见表1)。不过,欧洲各国的投行业务一直是由商业银行来完成的,由此形成了许多的“全能银行”,如德意志银行、瑞士银行、荷兰银行以及瑞士信贷银行等。以投行业务收入为主的非利息收入在美国商业银行业净营业收入的占比迅速增加。按照FDIC(美国联邦存款保险公司)的监管要求,美国商业银行的非利息收入分为四类,托管收入;存款账户服务收入;交易账户盈亏,指通过现金交易和表外衍生交易合约产生的收入;附加非利息收入(图1表明了非利息收入的迅速增长)。可以看出,托管收入在净营业收入中的占比在5%左右,存款账户服务收入在7%上下浮动,交易账户占比在3%左右,然而附加非利息收入在净营业收入中的占比从1992年的17.8%上升到2005年的27.4%,使得同期全部非利息收入在净营业收入中的占比从33%增加到42.8%。附加非利息收入主要包括七个部分:投资银行收入,包括投行顾问、经纪、担保费或佣金;风险投资收入,包括风险投资活动的净盈亏和服务收费;资产服务收入,指对他人持有的不动产按揭、信用卡和其他金融资产的服务收入;证券化资产交易净收入,包括证券化交易形式销售资产的净盈亏和费用收入;保险业务收入,包括保险担保的费用、佣金或服务费收入,子公司从事保险或再保险业务的保险费收入,各类保险及养老金产品的销售或推荐的费用、佣金或服务费收入;资产销售盈亏,包括贷款(租赁)、自有不动产销售、其他资产销售或处置盈亏;其他收入,包括保管箱使用费、自有物业出租收入等。通过对这七种附加非利息收入的进一步分析(见表2),可以看出包括证券托管、投资银行、证券化盈亏、资产销售等业务在内的投行业务收入占净营业收入的13-15%左右。美国商业银行投行业务发展给我国商业银行发展投行业务提供了良好的示范作用。

三、我国商业银行投行业务的发展及模式

投资银行业务绝大部分品种具备高附加值的业务特点,已经成为国际大银行的支柱性业务。中间业务类的投资银行业务具备风险较低、回报可观的特性。同时,商业银行开展投资银行业务具有信誉、资金和服务体系等优势。在当前我国资本市场快速发展和金融市场逐步放开的时代,商业银行混业经营是大势所趋。传统的商业银行已悄悄地参与了投行业务,包括证券承销、代发基金、资产证券化等。随后,又纷纷酝酿成立了投行部。早在2001年,招商银行就成立了商人银行部,推进投资银行业务。2002年,工行成立投行业务部,引入了高盛、德意志银行等战略投资者,到2004年投行收入已突破10亿元。建行于2005年相继控股、重组了中建设、中信建投等二十多家券商,投行业务迅速铺开。交行于2005年10月成立了投资银行部,并对现有的交通证券有限公司进行整合。纵观我国商业银行开展投行业务,主要有两种经营模式:一是内部综合经营模式,即商业银行通过设立内设机构,并在法律许可的范围内开展部分投行业务,业务范围主要涉及证券业务以外的其他投行业务,如资产证券化、代理保险等,且大部分被归入中间业务范畴。目前工行、建行、中行和招商银行等都在采用这种模式。二是银行集团模式。它属于金融控股公司的一种,即商业银行通过控股或持股某家证券公司或投资银行来经营投行业务。但商业银行与控股的投行之间大都保持相对独立。目前,除农行外的三大国有商业银行都通过独资或合资成立投资银行。这种模式下的投行业务以证券业务、财务顾问等为主。

对于商业银行而言,除了银行集团模式外内部综合经营模式还大有可为。与国内券商和国外投行相比,商业银行开展投资银行业务既具有优势,又有相对劣势。优势是国内商业银行所具有的信誉、客户资源、信息、资金、网络等优势,为其开展投资银行业务提供了良好的条件;劣势是国内商业银行面临投行业务的新市场,自身缺乏从事投资银行业务的专业技能,对资源利用和产品创新缺乏经验,同时还面临着国内券商、国外优秀投资银行以及国外综合性商业银行的有力竞争。从业务范围看,在企业短期融资券承销、银团贷款、公司理财、兼并收购、项目融资、资产及基金管理、投资咨询、资产证券化等领域还有很大的运作空间。

四、我国商业银行开展投行业务的建议

当前,监管当局鼓励创新,投行业务市场需求正处于快速增长的大好时机,商业银行应该抓住市场时机发挥自身优势并通过进行创新组织、招聘人才、实施战略联盟等多种方式,迅速弥补劣势,增强投行业务竞争力,实现业务和收入的多元化从而提高银行综合竞争力。

(一)以投资银行部为核心建立与行内部门和分支机构的有效合作

投资银行业务的客户资源来自公司业务、机构业务、资金业务等其他部门,客户营销、产品推行需要其他部门和分支机构的有效配合才能使投资银行业务得到开拓、发展与创新。

(二)投行与行外金融机构的合作

投资银行部与行外金融机构建立业务联系,并借助其他金融机构尤其是券商等机构的渠道和交易资格,使客户能够间接参与各类金融市场的交易,满足客户对综合性投行业务的需求。

(三)做好客户资源梳理

投行业务资源要依托商业银行现有资源,分析客户特征,了解潜在需求,科学选择产品营销策略,抓住重点客户的需求和机会,并且注意培植具有潜在投行业务需求的客户。

(四)以下业务作为当前拓展投行业务的重点

1、企业短期融资券承销。发行企业短期融资券是企业直接融资的重要手段,需求多来自大中型优质客户,近几年来需求旺盛。商业银行通过短融券承销,有广阔的市场既可扩大中间业务收入,还能增强为大型优质企业服务能力。

2、银团贷款。为资金需求相对较大,期限相对较长的客户提供银团贷款,可以分散风险,降低交易成本,减少银行间的无序竞争。

3、企业财务顾问。利用商业银行在网络、资金、信息、人才和客户群方面的优势,为客户提供资本组织结构的构建、企业财务管理、金融及资本运营提供策划、咨询及中介服务的业务。

4、资产证券化业务。商业银行通过与外部非银行金融机构合作开展资产证券化业务,可以规避不良资产处置的市场约束,盘活资产,提高资产流动性,并积累证券化业务的经验。

5、杠杆融资业务。通过与外部非银行金融机构合作开展杠杆融资业务,为企业提供信贷资金,满足企业股份制改造、上市、配股、收购、兼并等资本经营活动对资金的大量需求,以充分发挥商业银行的资金优势,获得良好的收益。

(五)建立风险防范机制

投资银行业务是集合技术与创新的业务,其风险管理没有现成模式可循。要建立投资银行业务的风险管理体系,完善风险审批控制流程,规范项目运作同时还要积极研究创新改善和转换风险的途径。

参考文献:

1、