三年成就世界第八大券商

牛丽静

仅三年多的时间,中信证券的总市值增长近十倍,速度之快令同业望尘莫及。截至9月26日,中信证券市值达到407亿美元,已经超过美国老牌投行雷曼兄弟,一跃成为全球市值排名第八的券商

中国资本市场进入全流通时代后,市值成为上市公司实力的综合体现,中国上市公司的市值管理意识逐渐增强,市值管理动作明显增多,市值管理成功案例不断涌现。

越来越多的上市公司巧妙运用市值管理的各种策略,提高了公司的价值创造能力,业绩增长强劲;改善了公司价值在市场的表现,市值增幅可观;增强了价值创造和市场表现之间的关联度,市值反映公司价值合理、充分;保护了投资者利益,股东回报喜人。

这些上市公司通过对市值管理策略的运用进入了业绩提升——市值增长——投资者权益增加的良性循环,也带动中国资本市场进入和谐发展的新阶段。

反周期策略成就“世界第八”

在上市公司市值管理的成功案例中,中信证券可谓典范,不仅市值管理意识的觉醒更加超前,而且对市值管理策略的运用更加巧妙和娴熟,尤其是对反周期策略的运用,为其行业龙头地位的确立和巩固立下了汗马功劳。

市值管理已经成为中信证券的综合战略工程,在持续的市值管理的过程中,中信证券的规模不断壮大,综合实力不断提升,可持续发展能力不断增强,市值不断增长。截至今年9月26日,中信证券市值已经超过美国老牌投行雷曼兄弟,成为全球市值排名第八的券商。

中信证券对反周期理论的运用体现在“低吸”和“高抛”,即在市场低迷的时候吸纳股权,在市场繁荣的时候扩张股权。

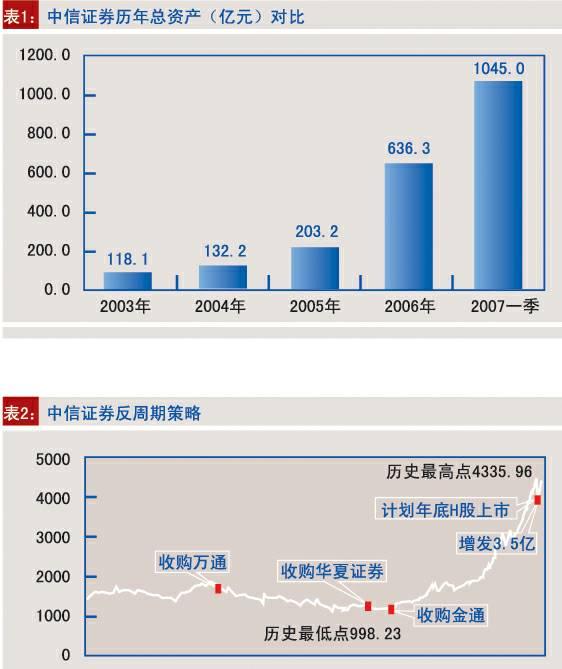

2001年以后,中国股市步入长达五年多的漫漫熊途。上证综指从2001年6月14日的最高点2245点一路跌至2005年6月6日的最低点998点。股指不断下滑,证券行业惨淡经营,正是在这个时期,中信证券的反周期收购不断高涨。

2003年10月,中信证券以1亿元收购万通证券30.78%的股权。之后,中信证券几次增持,至2004年底,中信证券已持有万通证券73.64%的股权。

2004年9月,中信证券展开要约收购广发证券的计划。一个月后,这场股权争夺战以中信证券失利告终。但是,中信证券步步为营的收购行动并没有终止。

2005年8月,中信证券联手建银投资重组华夏证券,成立了中信建投证券公司,中信证券出资16.2亿元持有新公司60%的股权。

2005年9月,中信证券启动收购金通证券的计划。一年之后,中信证券的全资子公司中信金通证券正式成立。

借助一系列的收购行动,中信证券一举确立了其行业龙头地位,营业部数量从当初的45家增加到165家,总资产从2003年底的118.1亿元增加到2006年底的636.3亿元。

而在此期间,中国上市公司的市值管理意识仍未觉醒,市值管理处在无意识、被动和片面的状态。但中信证券对市值管理的重视和对市值管理策略的运用显然更具前瞻性和超前性。

2006年,股权分置改革顺利完成,股市由熊转牛。随着市场环境发生变化,中信证券的市值管理策略也发生了转变。上证综指从2006年8月初1500点附近一路上扬,至今年5月底,上证综指达到历史最高点4335.96点。这段时期,中信证券开始连续融资。

2006年,中信证券定向增发5亿股。

2007年8月,中信证券二次增发3.34亿股,募集资金总量约为250亿元,增发价格为每股74.91元。据统计,中信证券此次的增发价格刷新了上市公司再融资的最高发行价,融资额也创下了公开增发融资额的新纪录。两次再融资,中信证券用较少的股份获得了更多的资本。

同时,中信证券计划最快于今年年底赴香港上市,集资规模将达234亿港元。如果这个目标得以实现,中信证券将成为首个在海外发行上市的券商,也是在境内外同时上市的券商。

正是通过对反周期理论的反复运用,采取“低买”和“高卖”的策略,中信证券的规模不断扩大,资本实力大大增强,内在价值创造能力和价值实现能力大幅度提高。中信证券的总市值已从2003年底的194亿元提升至2006年底的816亿元。今年上半年,中信证券进入千亿市值上市公司的行列,仅三年多的时间,中信证券的总市值增长近十倍,速度之快令同业望尘莫及。

仅2007年初至今,中信证券股价强劲增长近3倍,市值膨胀了294亿美元。按彭博社的统计,截至9月26日,中信证券市值达到407亿美元(美元对人民币汇价按7.5计算),已经超过美国老牌投行雷曼兄弟,一跃成为全球市值排名第八的券商。中信证券市值比美国投资银行雷曼兄弟高出88.4亿美元,超过贝尔斯登244亿美元。

中信奇迹的启示

中信证券的市值管理在中国A股上市公司中具有示范效应,为上市公司的市值管理积累了宝贵的经验,值得其他上市公司借鉴。

首先,中信证券市值管理案例证明了上市公司市值管理的必要性和可行性。有学者认为,市值等于股本乘股价,市值管理在一定程度上就是管理股价,但是股价是市场各种因素综合作用的结果,因此,市值可以不管、没必要管、也没有办法管。但是,中信证券的案例说明上市公司有必要进行市值管理,管与不管大不一样。

第二,上市公司有没有真正意识到市值管理的重要性,体现在上市公司的市值管理是“真管”还是“假管”。中信证券的市值管理不是喊口号,而是脚踏实地地执行。

“真管”是上市公司根据市场环境、公司现状和发展战略,确立市值最大化的经营目标,在这一目标的指引下,从上市公司市值管理的各个层面,包括经营班子、公司治理、资本运作、投资者关系管理等方面统一认识,进行组织建设和资源配置。”真管”还体现在上市公司长期持续地进行市值管理。

“假管”则是形式上的市值管理,或者只是喊口号,根本没有实际行动,或者只是一时兴起,短时间的管理,或者形式上有市值管理的制度,但是没有执行。

第三,市值管理需要上市公司积极、主动的管理。市值管理不等于危机公关,不等于灭火,有事才管,没事就不管。

最近,某上市公司欲增发股票,但是市场近期出现了调整,其公司股价也跌破了之前预期的增发价,使其增发行动不能顺利进行。这时,公司管理层才想到向专业人士咨询如何解决这个问题。这就是被动管的典型。如果这家公司具有主动的市值管理意识,并从制度上进行保障,就能对增发价的预期有更为准确的判断。

“主动管”可以防止危机事件的发生,而“被动管”则是临时抱佛脚,属于亡羊补牢,即使能补救,也不会有好的效果。这与消防异曲同工。如果事先具备充分的消防意识,从制度、人员、装置等方面建立了消防体系,就可以更好地预防火灾的发生。即使有火灾发生,也可以在最短的时间内用更低的成本将损害控制在最小的范围。

最后,市值管理要重科学、轻感觉。市值的背后是上市公司的经营能力、管理团队、治理结构、投资者关系等影响公司价值的多个因素和环节。因此,市值管理是一项综合战略工程。

市值管理的科学性还体现在,从技术层面,市值管理讲究策略、时机、对象、方式和机制。因此,如果不讲究策略、不突出对象、不选择时机、规章制度不规范,就属于伪科学的市值管理,市值管理的效果肯定不好,市值管理的目标肯定达不到。

中信证券对市值管理策略的运用,是其判断能力、决策能力和执行能力共同作用的结果。首先,市值管理需要上市公司具有对行业发展周期准确的判断能力。其次,果断的决策能力也是市值管理目标得已实现的必要条件。在准确判断的前提下,上市公司决策层要敢于拍板。如果没有果断的决策。最后,决策要能迅速、有效地落实到行动上。否则,决策就是空中楼阁。

市值管理:既要科学,也要艺术

市值管理不仅包括投资者关系管理,更不能局限在信息披露的层面。它是涵盖公司经营战略、团队建设、治理结构的改善、规章制度的健全等多个层面的。

中信证券市值管理的案例说明,市值管理不仅需要科学,也需要艺术。但是如果违反了事物发展内在规律和市场规则,就算不上真正的艺术。只有在正确和有效运用基础上的市值管理,才能称其为艺术。

因此,科学的市值管理应基于公司内在价值的提升达到市场表现最大化的目的,不能滥施财技,盲目追求市值最大化,做出操纵股价、内幕交易等违法违规行为。

一个市值管理水平高的上市公司,不仅会努力提升公司内在价值,同时其内在价值也能被市场充分地反映。即使在弱有效市场,公司的内在价值和市场表现出现背离,上市公司也会选择正确的策略增强二者之间的关联度。对于投资者来说,这些上市公司就是品质的保证,可以使投资者获得长期稳定的收益,也就是通俗意义上的“白马”。

那些在市值管理方面欠缺艺术,甚至没有市值管理意识的上市公司,可能具有较好的价值创造能力,但是不注重其价值实现,对于内在价值被市场严重低估计的状况采取漠视的态度。作为一家公众公司,这是对股东不负责任的表现。因此,这部分上市公司应增强市值管理意识,提高市值管理能力。对于投资者来说,这些上市公司可谓“黑马”,具有相对较大的投资价值。

另一方面,一些上市公司运用财技进行市值管理的能力较强,但市场表现远远超出其内在价值,不利于公司的长期、稳定和健康发展。因此,这部分上市公司应提高价值创造能力,同时谨慎运用市值管理技巧。对于投资者来说,这部分上市公司的投资价值相对较小,可能存在较大的风险。

只有上市公司的市值管理具有科学性、艺术性和可持续性,才能迅速提升中国上市公司的价值创造能力和价值实现能力,为投资者创造更多的财富。为此,中国资本市场才能步入和谐发展的轨道,建立起新的股东利益至上的股权文化。