上市公司第一大股东绝对控股与审计质量关系的实证分析

【摘要】本文在理论分析的基础上,提出假设,考察上市公司第一大股东绝对控股与上市公司被出具非标准意见的关系。设置有关假设的两个考察变量和八个控制变量。从实证分析的角度揭示了第一大股东绝对控股因素对审计意见出具类型的影响,并对考察变量的检验结果进行分析和解释。

一、假设

在我国大部分的上市公司中,第一大股东“一股独大”现象十分严重,并且有一大部分达到绝对控股的地步。在这种情况下,股权就会过度集中在第一大股东手中,由此导致大股东对小股东利益的侵害,从而影响公司价值的最大化,对于我

国的上市公司来说,股权过于集中是一个摆在我们面前的十分严峻的问题。

(一)控股股东地位突出,得不到有效制约

上市公司股权过于集中于第一大股东,在同股同权下,第一大股东占绝对控股地位,就决定了其在股东大会、董事会上拥有绝对发言权,而作为绝对大股东派出的全权代表的经营者,就会集公司决策权和管理权于一身,从而导致上市公司所有权、决策权、管理权的高度统一,这样就很难建立对控股股东的约束机制。因此,根据信息不对称原理,大股东极有可能为了自身的利益,利用其控制财务信息的优势地位,做出损害中、小股东等其他利益相关者利益的行为,从而不利于资本市场的健康有序发展。

(二)中小股东人微言轻,“搭便车”趋向严重

对于广大的中小投资者来说,由于其股权过度分散,依据公司法的规定,中小投资者由于持股比例较低,在公司股东大会中并不拥有发言权,在股东大会和董事会上很难听到他们的声音,因此并不是真正意义上的股东。从监控角度来讲,由于中小股东个人监控企业经营者所带来的收益外部性较大,监督经营者所花费的所有成本要自己独自承担,收益并不完全归其所有,因此,基于对参与成本的考虑,中小股东普遍存在着“搭便车”的心理,缺乏参与股东大会的热情,在不能“用手投票”的情况下,倾向于通过“用脚投票”,以脚底抹油、溜之大吉为上策,来保护自己的利益。

(三)控股股东自私自利,肆意损害中小股东利益

第一大股东绝对控股,不仅使上市公司管理层为公司大股东所控制,而且公司股东大会也变成了大股东会,上市公司大股东的意志就是公司董事会等管理当局的意志,而且也是公司股东大会的意志。而绝对控股股东的利益与外部小股东的利益往往不一致,甚至有严重的利害冲突,在外部制衡力量较弱的情况下,绝对控股股东为了追求自身利益,有可能牺牲其他股东的利益,通过追求自利目标而不是公司价值目标来实现自身价值的最大化。

由于股东大会流于形式,从而进一步导致上市公司与注册会计师审计关系的严重失衡,经营者由被审计人变成了审计委托人,并决定着审计人的聘用、审计费用的多少和费用支付的及时性等关系会计师事务所生存与发展的重要事项。由此就出现了委托人自己出钱委托中介机构审计自己的现象,会计师事务所在审计契约中明显处于被动地位,严重损害了会计师事务所审计的独立性。注册会计师作为理性经济人,在这种关系格局下,考虑到自己的生存发展,注册会计师向上市公司管理当局妥协,甚至与之共谋就不足为奇了。而且,控股股东在上市公司中主持一言堂,在与注册会计师的博弈中,更易占据上风。

由于审计质量的不可直接观察性,对审计质量的研究一般采取一定的替代标准。本文采用的审计质量的替代变量为审计意见的类型,通过实证分析的方法,如果被考察的因素与非标准审计意见成负相关关系,则说明在其他条件相同的情况下,在该因素的影响下,注册会计师对上市公司更易出具比较好看的标准意见,审计质量较低;与非标准审计意见正相关的,注册会计师对上市公司更易出具比较严重的非标意见,审计质量较高。这也是审计实证研究领域通用的判断标准。因此,本文提出假设:上市公司第一大股东绝对控股与非标准意见负相关。

二、变量设计及数据来源

(一)样本考察变量设计及数据来源

为了考察第一大股东绝对控股与审计意见类型的关系,本文设置以下样本考察变量。

1.审计意见类型

审计意见类型按照标准意见与非标准意见分为两类,审计意见变量数据来自巨灵证券信息数据库中,中国证监会披露的各上市公司的年度报告,意见类型按照各个上市公司的年度报告手工收集。该变量设置办法按照属性数据来设置,当审计意见类型为非标准审计意见时,该变量取值为“1”;当审计意见类型为标准审计意见时,该变量取值为“0”。该变量取字母表示为:YIJIAN,即当审计意见类型为非标准审计意见时,YIJIAN取值为“1”;当审计意见类型为标准审计意见时,YIJIAN变量取值为“0”。

2.第一大股东绝对控股

本文设置第一大股东绝对控股变量来考察绝对控股股东对上市公司审计意见的影响,该变量以上市公司第一大股东持股比例是否大于50%来作为上市公司第一大股东是否为绝对控股股东的标准,当第一大股东持股比例大于50%时,该变量取值为“1”;当第一大股东持股比例小于50%时,该变量取值为“0”。该变量第一大股东持股比例来自巨灵证券信息数据库,部分数据手工收集。该变量取字母表示为:YDJKGU,当第一大股东持股比例大于50%时,YDJKGU变量取值为“1”;当第一大股东持股比例小于50%时,YDJKGU变量取值为“0”。

(二)样本控制变量与数据来源

注册会计师在发表审计意见时,会受到许多因素的影响。本文将其大致分为三类。第一类是审计客户的特征,审计客户的特征主要反映在审计客户的财务风险上;第二类是注册会计师的特征,主要反映在会计师事务所的规模和会计师事务所的变更上;第三类为其他相关因素,主要反映在上年出具的审计意见类型和上市地点上。

1.资产负债率

本文用该指标控制上市公司的财务状况,将资产负债率变量设置为连续性变量,该变量用字母ZCHFZHL来表示,取上市公司各年资产负债率的实际数。

2.净资产收益率

由于上市公司盈利状况对注册会计师出具审计意见起着非常重要的作用,因此,本文设置净资产收益率指标,以控制上市公司的盈利状况。本文将净资产收益率变量设置为连续性变量,该变量用字母JZCHSHYL来表示,取上市公司各年净资产收益率的实际数。

3.总资产

为了控制上市公司的规模大小对审计意见的影响,本文选取上市公司的总资产作为控制上市公司规模的变量,该变量设置为连续性变量,用字母ZZCH来表示,为了避免总资产与非标意见之间的非线性关系,本文按照实证研究领域通用的做法,采用取自然对数的转换形式。

4.应收账款占流动资产比例

应收账款占流动资产比例是衡量上市公司资产质量的指标,本文将其纳入控制变量范围。应收账款占流动资产比例指标设置为连续性变量,用字母ZHKBL来表示,取上市公司各年应收账款占流动资产比例的实际数。

5.会计师事务所规模大小

一般研究认为,上市公司聘请的会计师事务所的规模大小对注册会计师出具审计意见有较大的影响,反映会计师事务所规模的大小以会计师事务所的客户多少为标准。本文对2000-2002年中,各年年度报告中披露的会计师事务所进行统计。按其客户的多少进行排序后,选取前五大会计师事务所为控制事务所规模大小的变量,变量按属性数据选取。当属于前五大时,变量值赋“1”,不属于时,变量值赋“0”。该变量用字母QWD来表示。

6.会计师事务所变更

李爽、吴溪曾发现上市公司在变更会计师事务所后其审计意见有严重化的倾向。因此,本文设置会计师事务所变更这个变量作为一个控制变量。该变量用字母SWSBG来表示,当上市公司当年变更会计师事务所时,该变量取值“1”;会计师事务所没有发生变更,该变量取值为“0”。

7.上年度审计意见类型

在证券市场上,审计意见具有高度的持续性。注册会计师在考虑本年度发表的审计意见时,会对上期存在的审计意见追踪探察,并根据审计客户的调整或改进情况做出判断。纳入上年度审计意见变量也能够在一定程度上对上市公司以前的情况差异做出控制。该变量用SNYJ来表示,当上市公司上年的审计意见类型为非标准审计意见时,该变量取值为“1”;当上市公司上年的审计意见类型为标准审计意见时,该变量取值为“0”。

8.上市地

本文为了控制不同的上市地点对审计意见类型的影响,设置上市地变量。该变量用字母DIDIAN来表示,当上市公司上市地点为上海交易所时,该变量取值为“1”,当上市公司地点为深圳证券交易所时,该变量取值为“0”。

三、模型设计及变量的描述性分析、T检验

(一)模型设计

为了对上述影响审计意见类型的假设进行检验,本文设计了如下模型:

YIJIAN=α+βYDJKGU+βZZCH+βZHKBL+βJZCHSHYL+βZCHFZHL+βQWD+βSNYJ+βSWSBG+βDIDIAN+ε

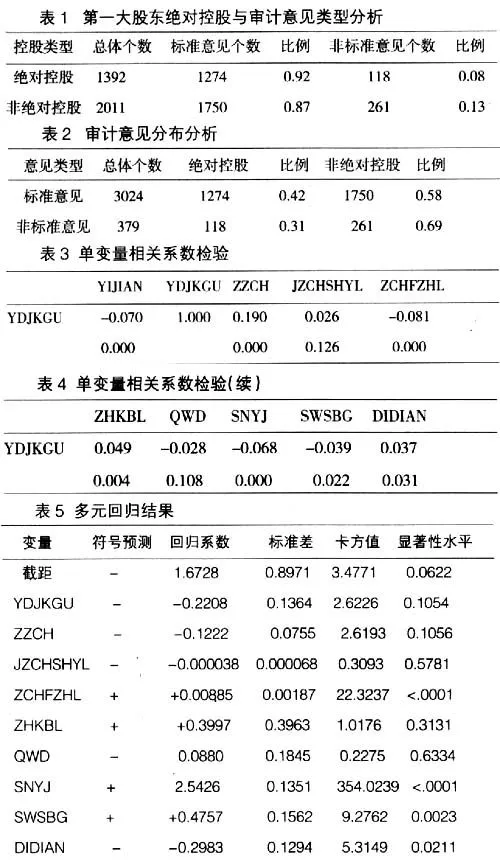

(二) 第一大股东绝对控股与审计意见类型分析

在第一大股东为绝对控股股东的样本中,标准意见的比例为92%,非标准意见的比例为8%;而在第一大股东为非绝对控股股东的样本中,标准意见的比例为87%,非标准意见的比例为13%。从这样的现象中,可以发现,第一大股东为绝对控股股东的上市公司得到标准意见的比例较大,得到非标准意见的比例较小;而第一大股东为非绝对控股股东的上市公司得到非标准意见的比例较大,得到标准意见的比例较小。

(三)审计意见分布分析

对表2进行分析,可以看出,在上市公司被出具的379份非标准审计意见中,第一大股东为绝对控股的上市公司占据了118份,占总体的31%;第一大股东为非绝对控股的上市公司占据了261份,占总体的69%。在上市公司被出具的3024份标准意见中,第一大股东绝对控股的上市公司占据了1274份,占总体的42%;第一大股东非绝对控股的上市公司占据了1750份,占总体的58%。绝对控股的上市公司被出具标准意见的比例比被出具非标准意见的比例多出11个百分点。

综合表1和表2的分析结果,可以揭示这样一种现象,上市公司第一大股东是否绝对控股在审计意见类型上具有一定的差异,而且当上市公司的第一大股东为绝对控股时,其被出具标准意见的比例大于第一大股东为非绝对控股的上市公司。

(四)T检验统计分析

T检验结果,出具标准意见的均值为0.4213,出具非标意见的均值为0.3113,T值为4.11,标准意见与非标准意见两组数据存在显著性差异,显著性水平为1%。从统计意义上讲,两者是存在显著差异的,第一大股东绝对控股公司被出具标准意见的可能性显著的大于被出具非标准意见的可能性。

四、模型检验

(一)模型检验结果

单变量相关系数检验

为了检验模型中各变量之间的相关关系,表3与表4列出了Pearson相关系数的部分检验结果。检验结果表明,第一大股东绝对控股和非标准审计意见显著负相关。第一大股东绝对控股与资产总额、净资产收益率、应收账款占流动资产比例、公司上市地点成正相关关系;与资产负债率、前五大会计师事务所、上年审计意见、事务所变更成负相关关系。以上相关系数均未超过正负0.5,说明模型中各变量之间不存在多重共线性问题,可以作为多元回归分析的基础。

(二)Logistic多元回归检验

对表5的回归结果进行分析,模型总体卡方值572.4648,显著性水平为1%,模型有效。考察变量上市公司第一大股东绝对控股与非标准审计意见成负相关关系,而且在10%水平显著。多变量回归结果显示,本文所设定假设得到验证,而且,上市公司第一大股东绝对控股与非标准审计意见成显著负相关关系。

控制变量中,上市公司资产总额与非标准意见负相关,10%水平显著;净资产收益率与非标准审计意见负相关,不显著;资产负债率与非标意见正相关,1%水平上显著;应收账款比例与非标意见正相关,不显著;前五大会计师事务所与非标意见负相关,不显著;上年度审计意见与非标准意见正相关,1%水平显著;事务所变更与非标意见正相关,1%水平显著;上市地与非标意见负相关,5%水平显著。

五、对模型考察变量检验结果的解释

通过对上述模型的检验结果进行分析,可以发现:本文的假设在多变量回归模型中得到了验证,相关关系与预期基本相符。在分析中,本文运用的考察变量与非标准审计报告成显著负相关关系,第一大股东绝对控股变量与非标意见10%水平显著。这就说明,注册会计师在出具审计意见时,对绝对控股的上市公司更易出具比较好看的审计意见,倾向于出具清洁意见。绝对控股股东在上市公司中具有举足轻重的地位,控股股东的行为往往难以受到有效的制约,失去约束的控股股东在经济利益驱使的激励下,往往具有损害中小股东利益的行为倾向,为了通过比较好看的审计意见来掩盖违规行径,绝对控股股东就会采取各种手段与注册会计师进行谈判,促使注册会计师出具标准审计意见。因此,在其他条件相同的情况下,注册会计师对绝对控股的上市公司更易出具标准意见,审计质量较低。