中国股指期货:莫等闲,急白国人头

沈可挺

编者按:中国的经济在高速发展,中国资本市场对外开放的进程也在持续推进,在这一过程中,境外机构一直都未停止过对我国股票指数及其衍生品的研究与上市交易。海外一系列中国股指期贷的推出,一方面表明了国际投资者对中国资本市场的兴趣正日益增强,另一方面也大大增加了在中国境内推出股指期货的外在压力。种种迹象表明,境外投资者投资中国股票市场以及对冲投资风险的一个较为完整的体系正在形成。而更为重要的是,期贷市场除了回避价格风险的功能外,还能发现价格。形成定价中心。作为我国经济晴雨表的股市定价权一旦被他人所掌控,后果将不堪设想,我们认为,中国推出股指期贷这一举措已势在必行。

2005年9月26—27日,中国上海,由芝加哥商品交易所(CME)联合上海期货交易所、上海证券交易所共同主办的中国金融衍生品论坛隆重举行。中国证监会主席尚福林在中国金融衍生品论坛上表示:“中国将适时推出股指期货等金融衍生品,为投资者提供风险管理的工具。”消息一传出,便引发市场活跃人士有关股指期货的激烈争论,拍手称庆者有之,顿足痛骂者亦有之。然而,股指期货之于今天的中国资本市场,已经不只是一种必不可少的内在需要,更是一种不可抵挡的外部诱惑。

有关海外中国股指期货的问题一直牵动着中国资本市场的神经。不管是香港交易所推出H股指数期货及期权,还是芝加哥期权交易所(CBOE)推出中国指数期货,均在国内掀起过有关股指期货的争论。然而,当我们还在一次又一次地为股指期货展开激烈争论的时候,海外市场已经先后推出了多种中国概念股指期货产品,并且新的中国概念股指期货产品还在不断地开发中。CME一贯被认为是全球金融衍生品市场的教育者,此次借举办中国金融衍生品论坛高调在中国亮相,其用意再明显不过——就是要进人中国衍生品市场,而中国股指期货则显然是其题中应有之意。

较之于海外中国股指期货的发展,中国境内的发展步伐太慢。无怪乎有人戏称,“时机犹如‘墙头草,一有风来摇三摇”。中国资本市场发展的时机,就是错失在这种动摇不定之中。确实,从中国资本市场的现实状况来看,至少就股指期货而言,缺的不是市场时机,而是创新机制。

中国股指期货海外先行

最早的海外中国股指期货产品可以追溯到香港交易所于1997年9月12日推出的恒生中资企业指数(红筹股指数)期货及期权。恒生中资企业指数(红筹股指数)由香港恒生指数服务有限公司编制和发布,样本股包括32只符合其选取条件的红筹股。由于亚洲金融风暴后红筹股持续低迷,红筹股指期货及期权交易清谈,香港交易所于2001年8月31日起停止该产品交易。

2001年5月7日,香港交易所推出摩根士丹利资本国际(MSCl)中国外资自由投资指数期货。该产品所涉及的指数成分股包含30只股票,分属香港H股、红筹股、上海B股、深圳B股和N股。MSCI中国外资自由投资指数被较广泛地认为能够很好地跟踪中国概念股的市场表现。香港交易所推出该指数期货的用意在于,为有兴趣参与中国概念股票的投资者提供对冲及买卖工具,并有助促进红筹股及H股市场发展,以及强化香港作为中国企业集资的有效渠道。但从实际运行结果来看,MSCI中国外资自由投资指数期货并不能符合市场需求,市场交易清淡,因此香港交易所已于2004年3月29日停止交易。

2003年12月8日,香港交易所推出H股指数期货。H股指数期货的交易标的指数是恒生中国企业指数(HSCEl),该指数于1994年8月8日正式推出,包括32只成分股,成份股名单每半年调整一次,主要用来描述H股的整体表现。H股指数期货推出后半年内,其月度平均成交量就开始逐渐超过2000年推出的恒指mini型指数期货。因此,香港交易所于2004年6月14日推出H股指数期权。从香港交易所期货与期权两类产品推出的时间间隔来看,H股指数期货与期权推出的时间间隔是最短的。恒指期货于1986年就已推出,但恒指期权在7年后才推出;恒指mini型指数期货于2000年推出,但恒指mini型指数期权在2002年才推出。从这一点也可以看出,H股指数期货的确受到了投资者的追捧,可以说是香港交易所推出的一只成功的关于中国内地股票概念的指数期货。

2004年10月18日,芝加哥期权交易所(CBOE)推出中国指数期货(CX.CBOE),这是首个基于16家中国公司股票构成的芝加哥期交所中国指数期货合约,该合约在CBOE的电子期货交易所(CFE)进行交易。该指数以16只股票按照等值美元加权平均计算而成,这些股票都在美国纽约证交所、纳斯达克或美国证交所交易,分别以美国存托凭证和其它证券进行交易,具体包括:中国铝业(ACH.NYSE)、中国人寿(LFC.NYSE)、中国电信(CHA.NYSE)、中移动(香港)(CHL.NYSE)、中国联通(CHU.NYSE)、中海油(CEO.NYSE)、中国玉柴国际(CYD.NYSE)、华能国际(HNP.NYSE)、南太电子(NTE.NYSE)、中石油(PTR.NYSE)、新浪网(SINA.NASDAQ)、中石化(SNP.NYSE)、搜狐网(SOHU.NASDAQ)、网易(NTES.NASDAQ)、中华网(CHINA.NASDAQ)、UT斯达康(NTSI.NASDAQ)。据芝加哥期权交易所发言人称,2005年年初至3月1日,中国指数期货成交量约为210张合约。

2005年5月23日,香港交易所(HKEx)开始推出新华富时中国25指数期货及期权,其表现将反映25只主要的H股及红筹股的走势。新华富时中国25指数的成份股都属于流动性较高、市值较大的H股及红筹股,每种成份股的比重按照公众持股量进行调整,以反映可供买卖的股票数量。成份股内的H股及红筹股包括电讯、电力、石油及天然气、运输、人寿保险、银行、钢铁、汽车、采矿等不同行业。新华富时中国25指数与香港蓝筹股指数恒生指数相比,在过去两年的回报要高于恒生指数,但其市场前景如何,尚需拭目以待。

综上所述,从目前的情况来看,海外尚没有直接以中国内地的A股或B股指数为交易标的的股指期货,现有的海外中国股指期货所使用的标的指数,其成分股主要是中国公司在香港及国外发行的股票及其他权益类证券(如ADR等)。

但是,也有不少国家/地区宣布将推出中国的A股指数期货。例如,文莱国际交易所(IBX)和香港著名的期货交易商香港骏溢期货有限公司计划在时机成熟的时候由IBX挂牌推出“中国统一指数”期货,据悉,该产品所涉及的指数以市值加权法计算,共包含沪深两市80只成分股,涵盖全国的各个行业,具有较高的代表性。此外,新加坡交易所(SGX)和香港交易所(HKEx)也在积极准备推出中国A股指数期货。因此,反映中国经济发展、证券市场概貌和运行状况,面向境外投资者,具

有可操作性和投资性的海外“中国统一指数”股指期货随时都有可能出现。

境内股指期货遭遇尴尬

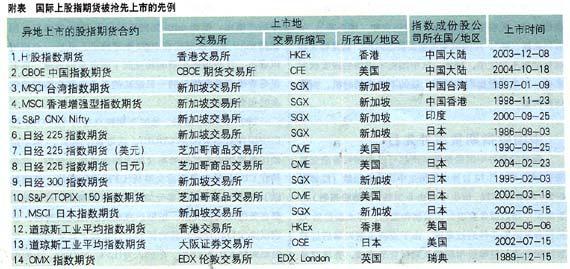

面临股指期货被境外交易所抢先上市的并不只有中国股市。附表列出的是截至2004年12月31日国际上股指期货被境外交易所抢先上市的例子。从附表中可以看出,新加坡交易所(SGX)是最具攻击性的交易所,截至2004年12月31日,在新加坡交易所挂牌交易的股指期货合约有8种,其中6种合约属于其他国家或地区。

一般情况下,东道国的股票指数期货不出台,而被其他国家抢先出台该国的股票指数期货,可能对东道国产生三方面的不利影响:一是影响东道国的金融市场整体发展;二是高额的股指期货交易手续费收入将流入他国的交易所:三是国际炒家在他国市场上操纵东道国股指期货。例如,新加坡曾经抢先推出日经225股票指数期货和期权及香港股票指数期货合约,使得日本和香港市场处于被动地位。

但是,从中国股市的情况来看,迄今为止所推出的海外中国指数期货对中国金融市场的影响有限。这是因为,目前上市交易的海外中国指数期货,其合约标的指数的成份股主要是中国公司在香港及国外发行的股票及其他权益类证券,这些证券在境外市场交易,而国内投资者和机构由于难以赴海外投资而无法参与交易。以中国石化为例,中国石化的股票同时在上海、香港和纽约上市,但上海的股价与香港、纽约的股价却走势迥异,主要原因就在于由资本管制导致的投资者群体的分割:境内投资者很难在境外市场投资,境外投资者在境内的交易也比较有限,市场严重分割。

把创新的权利还给市场

提升证券交易所的国际市场竞争力是海外交易所推出异地股指期货的普遍愿望。目前的国际期货市场上,新品种开发的竞争非常激烈,大家都纷纷抢占市场的制高点,提高国家在国际资本市场中的地位,同时使自己在国际价格的形成机制中有更大的发言权,从而在国际竞争中处于有利地位。

近年来,以境外指数为标的物开设股指期货已成为各国际金融中心竞争的重要手段,由境外交易所推出某国境内股价指数期货在国际上也已经屡见不鲜。新加坡就是利用国外股指开展指数期货交易最成功的典范。1996年,日经225指数被新加坡国际金融交易所抢先开发并取得成功,之后,新加坡国际金融交易所又陆续开发了泰国、印度、中国香港、中国台湾等地的股指期货,特别是中国香港股指期货的推出激化了新加坡与香港争夺远东金融中心的竞争,并一度引发了新加坡和香港金融界的尖锐冲突。1990年,芝加哥商业交易所也推出日经指数期货,并于1992年推出欧洲顶尖指数期货和英国金融时报100指数期货。1997年,芝加哥商业交易所和新家坡国际金融交易所同时推出了道琼斯台湾股指期货和摩根士丹利台湾股指期货。1998年,香港期货交易所也推出台湾地区的指数期货与期权。

在各国际金融中心日益重视指数资源的争夺和控制之际,我国开展股指期货就面临着国际竞争的压力。美国、新加坡和中国香港的交易所一直都十分重视中国股指期货,海外交易所力推“中国统一指数”等中国股指期货,其用意也在于充分利用中国概念衍生产品来活跃交易所交易,提升市场竞争力。中国内地股指期货上市的条件已经基本具备,股指期货的正式推出可以说仅仅是个政策时机问题。而如果我们不抓住机遇,一味消极坐视“掠夺”,在开发股指期货上一再落居有影响力的交易所之后,则可能使国内的交易所在未来的国际竞争中处于十分不利的被动局面。

从中国市场目前的状况看,要提升中国证券市场的创新力和国际竞争力,需要推进以下三个方面的改革:

其一,要形成合理的金融创新机制。法规和监管需要为证券市场的创新和自我治理留下足够的空间,应倡导构建以市场主体的主动行动为基础的证券市场创新机制,避免微观金融创新的政商不分和过度管制。诸如产品创新之类凡是市场能够做的,都应该让市场去做,政府应该致力于促进市场机制的完善。

其二,要放松管制,推进金融自由化。证券监管的着眼点应是保证市场公正、透明、有效,降低市场的系统性风险,而不是人为地维持股价水平和活跃市场。金融创新权力被监管者把持而非归于市场参与者,将大大限制证券市场的创新能力,使金融创新过程成为一种迟缓僵化的政治与官僚过程,直接抑制市场的运作效率和发展活力,损害市场的国际竞争力。

其三,推进证券市场发展的国际化。证券市场发展的国际化,从中长期来讲,应该实现证券市场的双向自由开放。从近期来看,也可以尝试让外国的蓝筹股在国内的证券交易所自由上市、交叉挂牌,以及在国内市场上对海外股指期货合约进行交易。

(作者单位:浙江工商大学经济学院)