华依科技:营收人为调节现象严重或存在流动性风险隐患

王炳根

2020年12月24日,上海华依科技集团股份有限公司更新了招股说明书,拟在科创板发行不超过1821万股,占发行后总股本的比例不低于25%,募资约39,169万元,用于测试设备的升级、建设研发中心和补充流动性。根据招股书披露,华依科技的主营业务是为汽车测试,包括发动机等,主要的大客户为上汽股份、长安汽车等。

《股市动态分析》经过深度调查发现,华依科技营业收入人为调节痕迹严重,或存在通过提前确认收入、预收款等方式夸大营业收入规模;招股说明书披露的应收帐款数据与上市公司客户所披露的应付账款数据存在出入;最近三年的合计经营活动现金流净额为净流出5100余万元,募集资金总额超过40%为补充流动性,经营活动或存在较严重的流动性风险。

营业收入人为调节现象严重

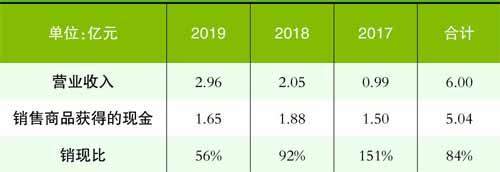

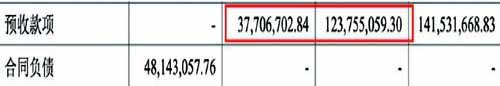

营业收入人为调节痕迹严重,或存在通过提前确认收入、预收款等方式夸大营业收入规模,从而符合科创板上市属性,达到上市标准。在营收方面,销现比指标逐年大幅下滑,由2017年的151%大幅下滑至2019年的56%,但是同期销售商品获得的现金波动极小,稳定在1.5亿元上下。特别是在2019年,华依科技通过预收款项人为调节营业收入规模的痕迹极其明显,预收款项在2019年大幅下滑了超过约1亿元,占比期初的下滑幅度达到了近70%。

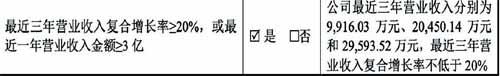

根据招股说明书,判断华依科技是否符合科创板上市属性中有一则要求:最近三年的营业收入复合增长率需要等于或高于20%,华依科技在2019年的销现比仅有56%,并且2019年的预收款项较2018年出现了近1亿元的下滑,结合这两点来看,华依科技或存在有意人为夸大营业收入规模,从而达到“符合”科创板上市属性评价的目的。

表1:华依科技的销现比测算

表2:华依科技的预收款大幅下滑

表3:华依科技披露其营收复合增占率符合科创属性

招股书数据与上市公司客户所披露的有出入

华依科技披露的应收帐款数据与上市公司客户所披露的应付账款数据存在出入。华依科技的应收帐款中,上汽股份和长安汽车的应收帐款帐龄均涉及1 年以上的款項,但是根据以上两家公司披露的2019年度财务报告,上汽股份和长安汽车均在财报中披露没有帐龄超过1 年以上的重要应付账款,故华依科技所披露的应收帐款金额或不属实。

表4:华依科技2019年的应收帐款名单

表5:上汽股份2019年的应收帐款备注

表6:长安汽车2019年的应收帐款备注

表7:华依科技的净现比测算

表8:华依科技的募集资金所投项目一览

或存在较严重的经营流动性风险

根据招股书,华依科技最近两年的合计净利润不足5000万元,故其选取了最近一年的净利润为正且营业收入超过一亿元作为上市标准。然而,根据披露的财务数据,华依科技在2019年的经营活动产生的现金流量净额为净流出约1700万元,但是同期的净利润却是录得近3900万元,两者差值高达近5600万元,最近三年的合计经营活动现金流净额同样为净流出。

结合以上所提到的最近三年的合计经营活动现金流净额为净流出5100万元,并且与同期的净利润规模相差近1亿元的问题,以及华依科技的应收帐款与上市公司客户所披露的财务数据存在出入等问题,华依科技或存在虚假夸大营业收入规模并且或存在较为严重的经营流动性风险问题,而极低的净现比指标或可充分佐证这点。此外,根据招股书披露,募集资金中近40%为还债和补充流动性,这点不仅可说明华依科技的流动性确实存在问题,而且其继续募集资金投入到三年都看不到正向现金流的测试业务当中,这样的经营性隐患广大投资者需十分谨慎。